鮑威爾言論點燃黃金!黃金期貨飆升4%,錄得5600美元記錄新高

最近兩個月,深圳迎來多家公司衝擊IPO,包括北芯生命、惠科股份、承泰科技、華大北鬥、創智芯聯、大族數控、樂動機器人、基本半導體等,其中有不少是半導體公司。

近期,又有一家來自深圳的半導體公司尋求A股上市。

格隆匯獲悉,深圳大普微電子股份有限公司(簡稱“大普微電子”)不久前向創業板遞交了招股書,由國泰海通證券股份有限公司擔任保薦人。

大普微電子是一家半導體存儲產品供應商,專注於數據中心企業級SSD(固態硬碟)領域。

公司業績受半導體周期影響較為明顯,目前尚未盈利,這也是創業板首家獲受理的未盈利企業。

01

高通前員工在深圳龍崗創業,專注於數據中心企業級SSD領域

大普微電子成立於2016年4月,2023年9月變更為股份有限公司,其總部位於深圳市龍崗區龍城街道。

公司的創始人是楊亞飛,他目前通過大普海德、大普海聚合計控制公司66.74%的表決權。

大普微電子的主要機構投資者包括盈富泰克、龍崗基金、中科國控、招華招證、海通創新等; 2024年12月,公司最後一輪完成增資,當時的估值為68.1億元。

楊亞飛今年46歲,博士研究生學歷,目前在公司擔任董事長兼總經理一職。 創業之前,他在美國高通公司工作過多年,先後任高級工程師、主任工程師、高級主任。

大普微電子是一家半導體存儲產品供應商,專注於數據中心企業級SSD(固態硬碟)。

公司具備數據中心企業級SSD「主控晶元+固件演算法+模組」全棧自研能力,並委託EMS代工廠進行企業級SSD的組裝生產。

公司涉及的業務環節,來源:招股書

公司形成了主控晶元設計、固件演算法、模組設計、驗證測試四大類核心技術。 產品代際覆蓋PCIe3.0到5.0,滿足各類型客戶的產品需求。

過去三年,公司企業級SSD累計出貨量達3500 PB以上,其中搭載自研主控晶元的出貨比例達70%以上。 根據IDC數據,2023年度國內企業級SSD市場中公司排名第四,市場份額為6.4%。

2024年,公司超過99%的收入來自銷售數據中心企業級SSD產品。

主營業務收入佔比情況,來源:招股書

02

2023年業績下滑,3年累計虧損超13億元

在半導體週期等因素的影響下,近幾年大普微電子的收入有所波動。

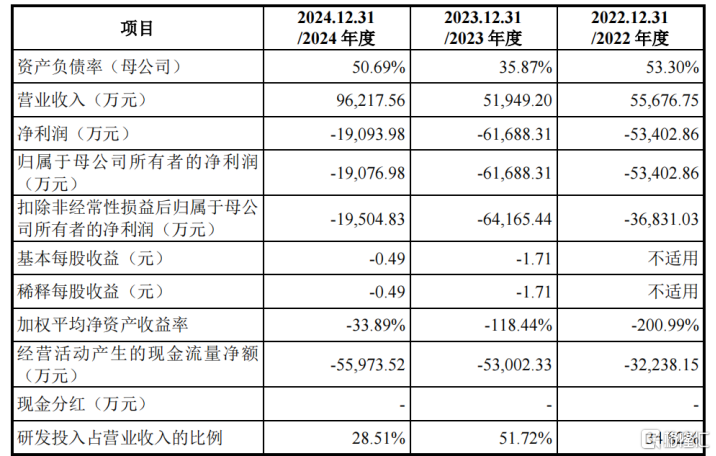

2022年、2023年、2024年(報告期),公司的營業收入分別為5.57億元、5.19億元、9.62億元,歸母凈利潤分別為-5.34億元、-6.17億元、-1.91億元,3年累計虧損超13億元。

關鍵財務數據,來源:招股書

2023年,大普微電子的收入有所下降。 主要原因在於,2022年在巨集觀經濟環境和地緣政治因素的共同影響下,市場終端需求銳減,較大程度抑制了對半導體存儲產品的需求。

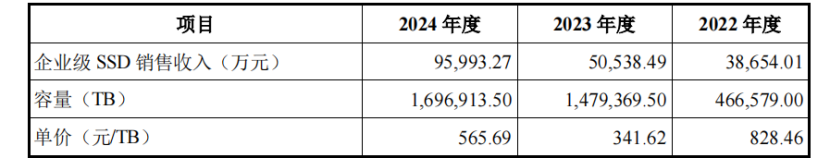

因此,2022年下半年至2023年上半年,半導體存儲行業經歷了一輪下行週期,存儲產品市場價格大幅下跌。 大普微電子的企業級SSD單價由2022年的826.46元/TB,降至2023年的341.62元/TB,降價幅度高達58.66%,公司的收入也受到了負面影響。

此後,全球存儲廠商巨頭相繼展開減產措施,同時AI、雲計算、大數據等新興領域的發展帶動伺服器需求的增加。

於是行業在2024年迎來了轉折,全球存儲產品市場價格逐步回暖。 大普微電子的企業級SSD單價也於2024年回升至565.69元/TB。

公司企業級SSD產品的均價情況,來源:招股書

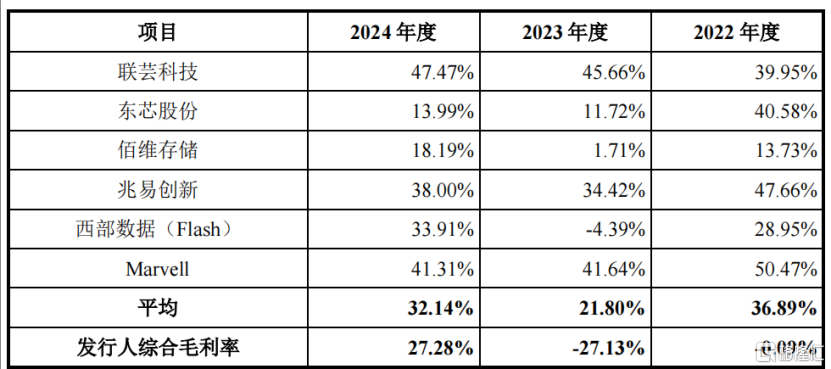

在產品價格大幅波動的背景下,報告期內大普微電子的主營業務毛利率分別為0.46%、-26.36%、27.26%。 不過,由於公司尚處於早期階段,毛利率尚不穩定,且低於同行業的平均毛利率水準。

同行業毛利率對比情況,來源:招股書

此外,大普微電子虧損的原因還在於研發研發投入較高。

公司所處的企業級SSD行業研發難度高、開發週期長、技術反覆運算快,涵蓋複雜的主控晶元和固件演算法技術研發、產品測試和市場適應性等多個環節。

最近三年,大普微電子累計研發費用為7.37億元,占累計營業收入的比例為36.15%,研發投入規模較大。

大普微電子下游客戶分為終端客戶和非終端客戶兩類。 公司已覆蓋的下游客戶和最終使用方包括:Google、位元組跳動、騰訊、阿裡巴巴、京東、百度、美團、快手等國內外頭部互聯網企業,新華三、超聚變、中興、華鯤振宇、聯想等國內頭部伺服器廠商,中國電信、中國移動、中國聯通等三大通信運營商,金融、電力及其他行業知名企業。

報告期內,公司前五大客戶收入占營業收入的比例分別為77.90%、53.97%和57.22%。

大普微電子採購原材料主要包括NAND Flash、主控晶元和DRAM,其他原材料包括電壓調節晶元、SSD外殼、PCB電路板、電容等。

公司NAND Flash供應商主要包括鎧俠、公司A等,主控晶元(外購部分)供應商為Marvell,自研主控晶元代工服務商為翱捷科技,DRAM供應商主要包括南亞科技、SK海力士、公司B等。

報告期內,公司向前五名供應商採購金額占當期採購總額的比例分別為98.13%、96.30%和97.31%。

值得注意的是,2024年末,大普微電子的存貨賬麵價值高達10.62億元,而2023年年底的存貨僅2.34億元,主要由原材料和在產品構成。 未來在行業周期波動中,公司如果不能平衡好庫存和銷量,將面臨一定存貨跌價損失的風險。

此外,大普微電子處於發展早期,對上下游產業鏈議價能力有限,這些因素都將是公司經營中面臨的挑戰。

03

行業仍由海外巨頭主導,大普微電子國內市場份額為6.4%

大普微電子屬於半導體存儲行業。

半導體存儲是數據的重要載體,作為IT基礎設施的三大組成部分之一,在積體電路產業中佔比第二,是數位資訊基礎設施的底層基礎建設。

中國電子學會對全球數據存儲容量進行了統計和預測,數據總量會遵循「新摩爾定律」,即:全球數據總量每過18個月就會翻一倍。

企業級SSD是半導體存儲的核心產品。 企業級SSD主要應用於AI、雲計算、大數據等數據中心應用場景。 與之相對應的,還有消費級SSD消費級SSD廣泛應用於電腦、手機、移動硬碟等消費電子場景。

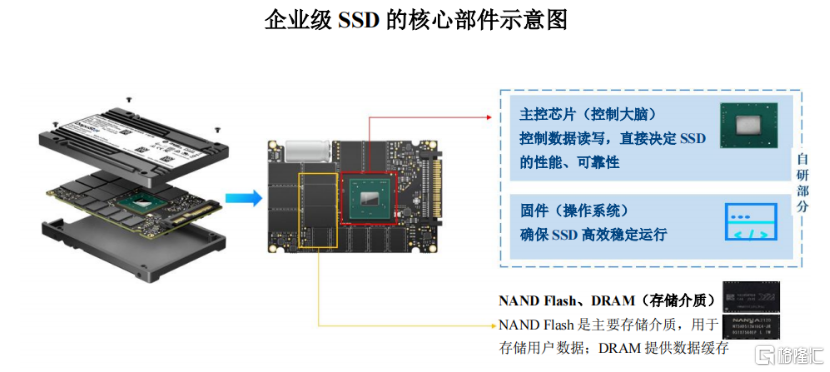

企業級SSD由固態電子存儲晶元陣列製成,核心部件包括主控晶元、固件和存儲介質(NANDFlash、DRAM),其中主控晶元和固件直接決定企業級SSD的性能和可靠性等產品表現。

企業級SSD的核心部件示意圖,來源:招股書

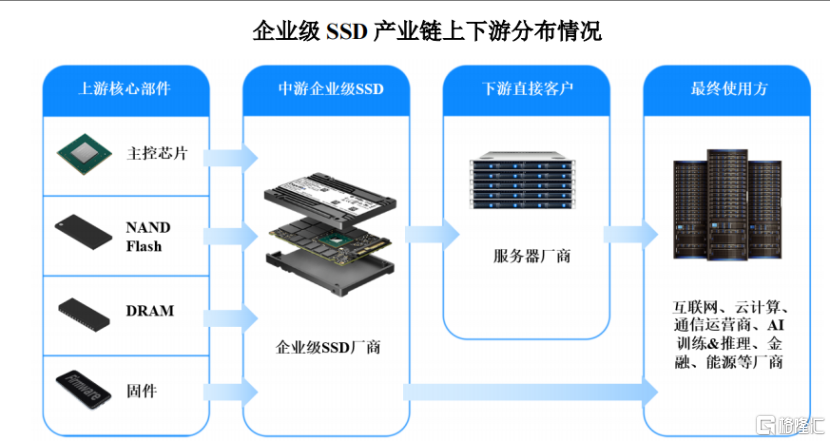

企業級SSD是半導體存儲行業中的連接橋樑,位於產業鏈的中游; 其上游主要是存儲介質製造商、主控晶元設計廠商,下游主要是AI、雲計算、大數據等數據中心。

企業級SSD的產業鏈情況,來源:招股書

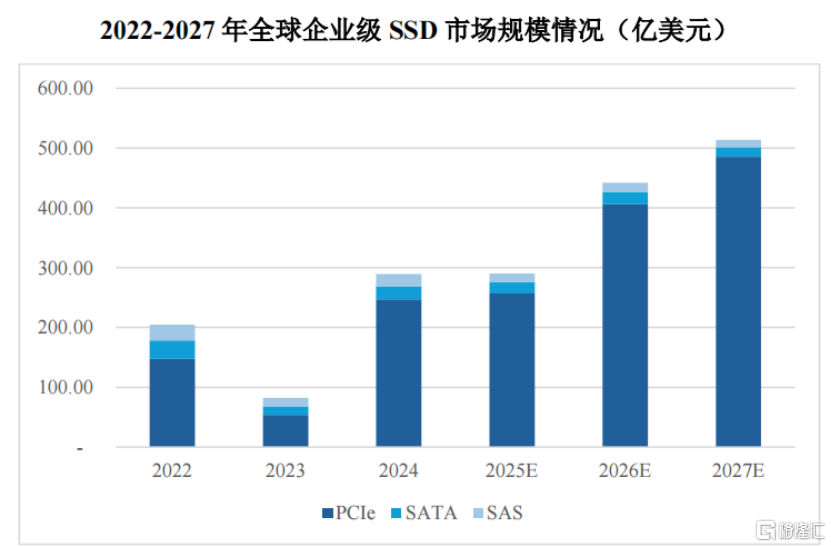

根据相关数据统计,2022年,全球企业级SSD市场规模为204.54亿美元,并将随着存储行业需求提振不断增长,预计2027年市场规模将达到514.18亿美元,年复合增长率达到20.25%。

2022-2027年全球企業級SSD市場規模情況,來源:招股書

值得注意的是,大普微電子所在的企業級SSD行業屬於全球化產業,其所處的半導體存儲行業與積體電路整體周期呈現較強的關聯關係。

當前,全球企業級SSD市場目前集中度較高,5家龍頭企業三星、SK海力士、西部數據、美光和鎧俠佔據了全球90%以上的市場份額。

少數國際龍頭廠商在產品產量和定價方面具有較強的話語權,且步調相對一致,由此導致半導體週期上行或下行時,半導體存儲價格波動更為明顯。

近年來,國內廠商的市場份額處於快速增長階段,市場競爭也日趨激烈。 根據IDC數據,2023年度國內企業級SSD市場中,大普微電子的出貨量排名第四,市場份額為6.4%,位於三星、Solidigm、憶聯之後。

公司此次擬募集資金18.78億元,將主要用於下一代主控晶元及企業級SSD研發及產業化專案、企業級SSD模組量產測試基地專案,此外還有7億元計劃用於補充流動資金。

總體而言,大普微電子所處的企業級SSD行業受半導體周期影響較為明顯。 公司處於發展階段,目前毛利率尚不穩定,且未盈利。 未來,公司能否在AI的浪潮中持續反覆運算產品,在週期波動中保持穩健經營,格隆匯將保持關注。

InvestingPro夏季大促火熱拉開帷幕,限時直降50%