今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

近期有關「美元之死」、美元作為世界儲備貨幣地位不保的言論甚囂塵上。每當美元相對其他貨幣下跌時,這類說法就會出現。

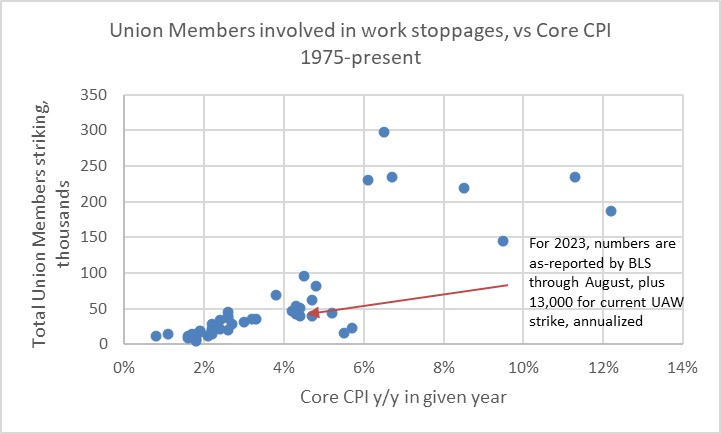

然而,最近美元對其他貨幣的跌幅其實仍在歷史正常範圍內。值得注意的是,過往美元曾出現更大跌幅,但當時卻未見「末日專家」如此「危言聳聽」。

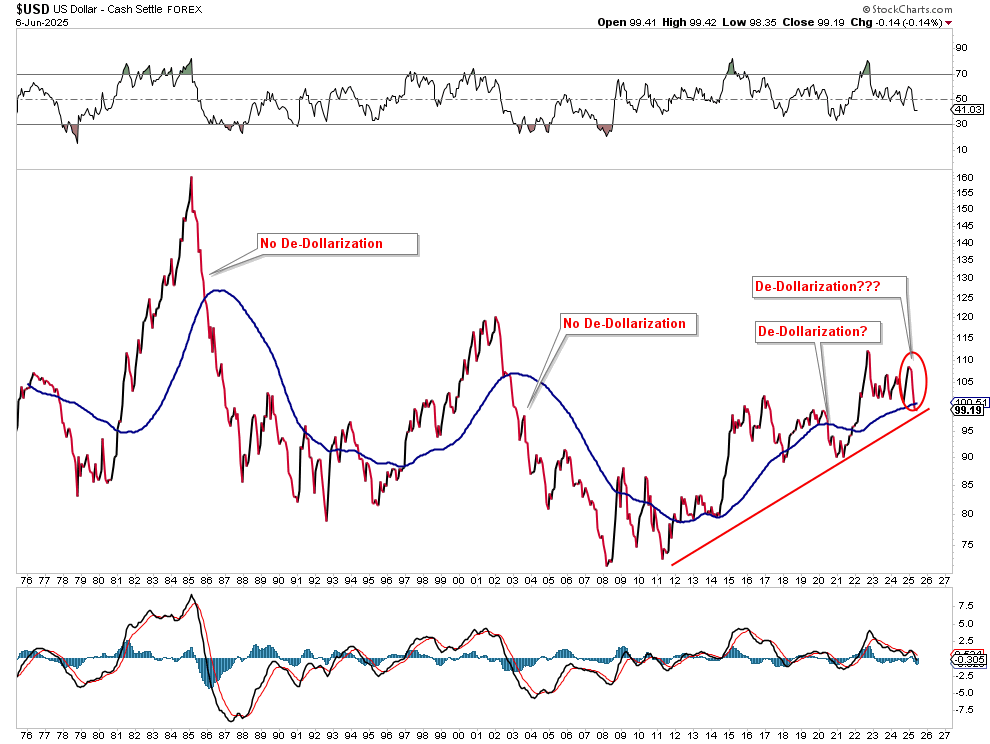

美元走勢圖

「美元之死」經常成為金融市場討論的焦點,特別是在地緣政治緊張、經濟動盪或市場波動加劇時。誠然,美元長期主導地位確實存在一些值得關注的問題,但說美元即將崩潰並引發經濟災難的說法,顯然言過其實。

由於結構性、經濟和地緣政治等因素,美元仍然是全球金融體系的基石,這種格局難以在短期內改變。以下我將列舉五個理由,說明為何「美元之死」的說法被過分誇大。

美元之死的說法被誇大的五大理由:

一、缺乏可行的替代貨幣

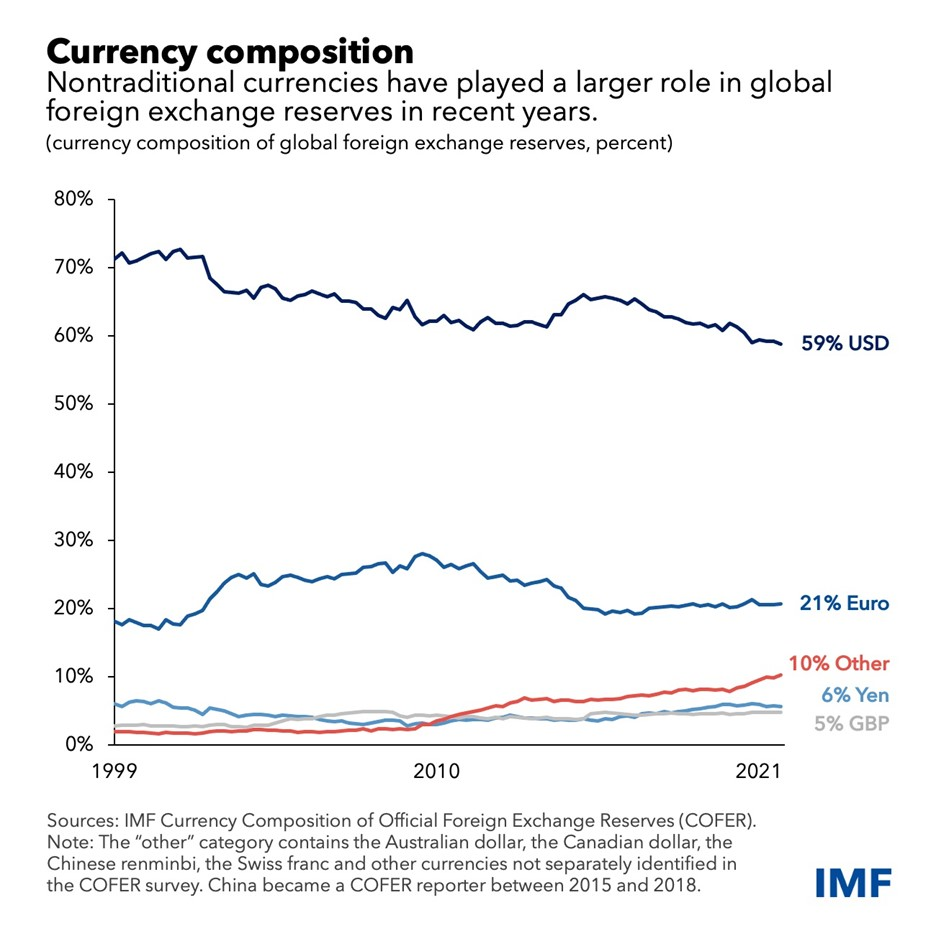

美元得以保持儲備貨幣地位,是因為缺乏有力競爭者。根據國際貨幣基金組織2024年第二季度數據,歐元佔全球儲備約20%,遠低於美元的58%左右,且受制於歐元區債券市場分散和政治不穩定等因素。人民幣雖然使用率有所提升(佔2-3%),但受資本管制和可兌換性限制,不適合作為全球儲備貨幣。日圓(6%)或加元、澳元等其他小型貨幣,均缺乏足夠的經濟規模或流動性來挑戰美元。在缺乏一個能媲美美元的深度、流動性市場和全球信任度的貨幣之前,美元短期內難以被取代。

二、美國經濟實力

美國經濟佔全球GDP的26%,是美元主導地位的基石。其龐大而富有活力的經濟體系,加上法治和完善的資本市場,使美元成為全球動盪時期的避風港。儘管批評者指出美國債務高企(35萬億美元,約佔GDP的120%),但美元的儲備貨幣地位讓美國能以較低利率借貸,得以維持赤字而不會立即陷入危機。相比之下,日本增長緩慢、歐洲分散,美國的穩定性使美元在可預見的未來難以被取代。

三、網絡效應和全球金融慣性

網絡效應令美元主導地位得以延續:使用範圍越廣,價值就越高。根據SWIFT數據,美元佔全球外匯交易約88%,國際債務和貿易發票約60%。轉用其他貨幣需要各國央行、政府和市場的廣泛協調,涉及巨大成本和風險。歷史上,如英鎊到美元的貨幣轉換跨度達數十年,且需要重大地緣政治變革,而目前這些條件都不具備。這種慣性使美元地位難以動搖。

四、去美元化努力的影響有限

雖然中國、俄羅斯和金磚國家提倡使用本幣交易(如中國56%的雙邊貿易使用人民幣),但對全球影響有限。美元儲備份額20年來緩慢下降(從67%降至58%),但這反映的是多元化而非美元衰落,且主要流向加元或澳元等盟友貨幣。中國持有約2萬億美元資產。俄羅斯轉向黃金或人民幣等地緣政治舉措,受制於非美元系統(如中國CIPS對比SWIFT)的規模有限。這些零散努力不足以動搖美元地位。

五、應對政策挑戰的韌性

批評者認為美國的關稅、制裁或聯儲局政策削弱了對美元的信心。例如,2025年特朗普的關稅導致美元下跌約9%,引發擔憂。但經濟學家指出,這類波動屬周期性而非結構性,相比2011-2022年的高峰期,美元對一籃子貨幣仍上升約40%。2022年對俄制裁並未顯著減少全球美元持有量,因為大多數儲備貨幣都由支持制裁的美國盟友持有。聯儲局的貨幣互換額度和流動性支持更強化了美元在危機中的角色。

數據顯示,美元在全球貨幣交易中仍佔主導地位。

世界外儲構成

不過,最近美元的跌勢可能即將見底。

美元可能強勢反彈的原因

「美元之死」並非首次成為新聞焦點。2022年,「去美元化」的悲觀論調充斥市場,許多人預言美元即將崩潰。然而,這股「末日狂潮」恰恰標誌著美元見底,隨後便展開強勁反彈。現時或將出現類似反彈,原因有二。

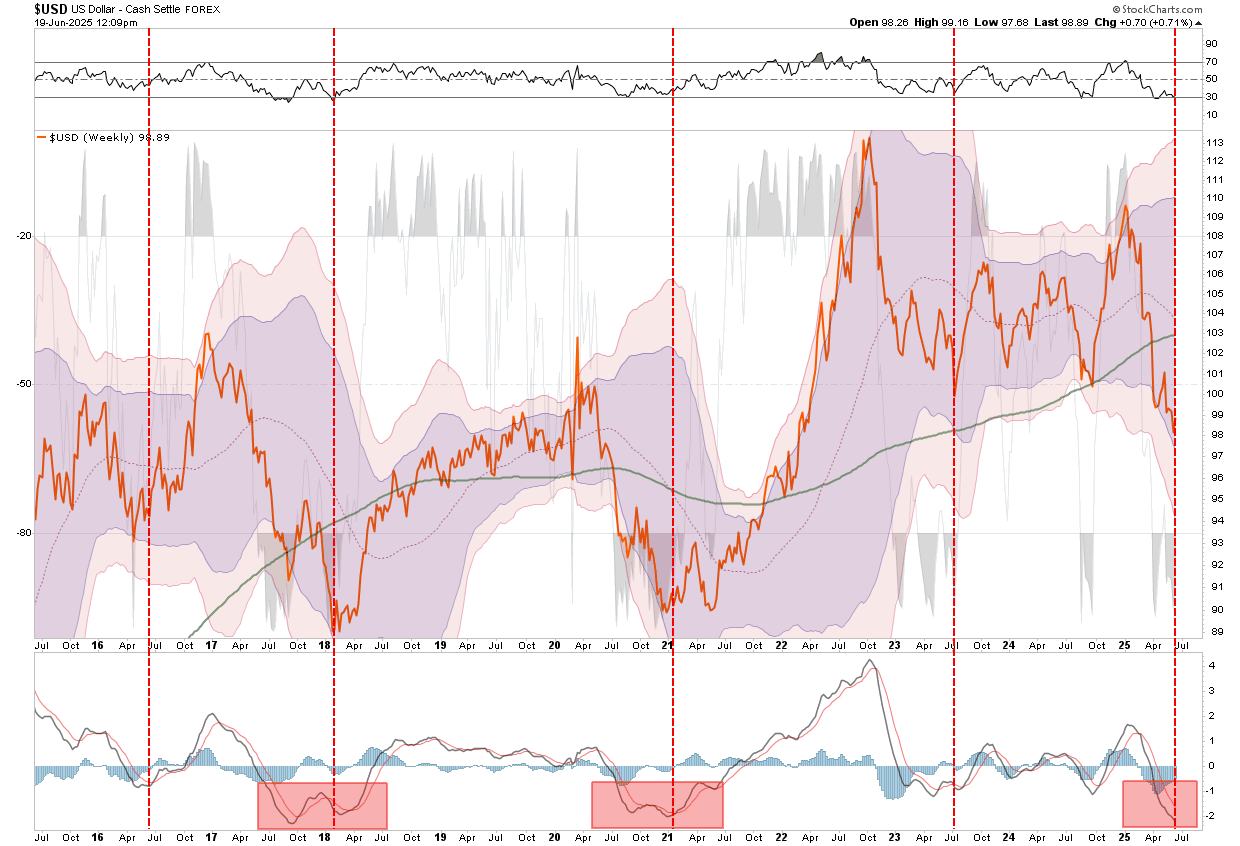

首先,從技術面看,美元跌勢已趨極端。按周度數據,美元現時的動能超賣程度與2021年初和2018年底相若。過往這些超賣情況往往引發強勁的反向反彈。

美元周線圖

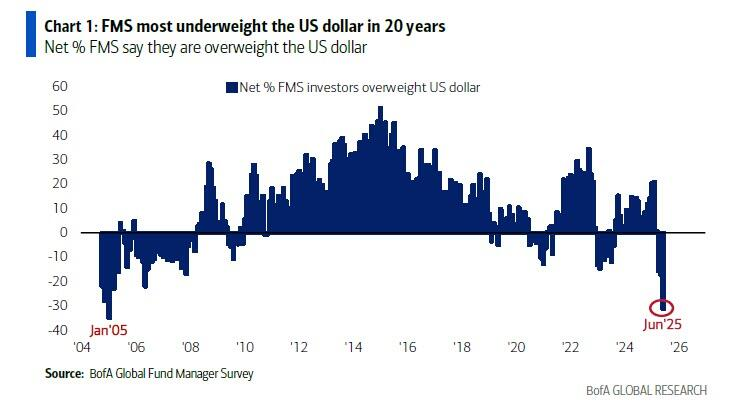

此外,從「街頭小販到擦鞋童」,人人都在做空美元。根據美銀的基金經理調查,美元空倉已達20年來最高水平。因此,一旦美元轉向,若這些「空倉」被迫平倉,反彈幅度可能相當可觀。

美元權重

問題是,目前需要什麼條件才能令美元扭轉走勢?這就引出美元可能反彈的第二個原因:歐洲央行減息。

作為儲備貨幣,各國持有美元儲備以促進貿易。若美元相對其他貨幣過強或過弱,都可能對該國經濟造成負面影響。因此,當美元與其他貨幣差距過大時,有關國家可能會介入穩定匯率。

這種干預通常通過增減美元儲備來實現,具體方式是買賣美國國債、黃金或其他美元計價資產,以美國國債或黃金最為常見。

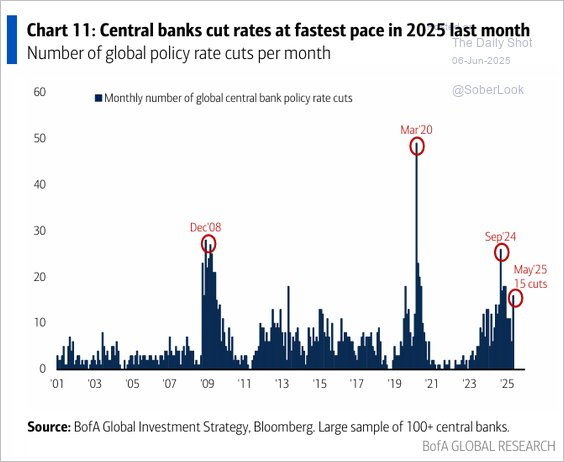

歐洲央行在近期周期中已大幅減息八次,而美國聯儲局仍繼續按兵不動。這導致美國國債收益率與德國國債等出現分歧。

中央銀行降息統計

投資者需要了解以下三個重要原因:

較高收益率吸引資金流入

歷史上,美國國債收益率上升往往吸引外國投資,因為相比其他主要經濟體的債券回報更高。例如,十年期美債收益率從2024年9月的3.65%升至2025年初的4.8%。然而,由於歐洲央行寬鬆政策,歐洲債券收益率(如德國10年期國債)仍然偏低。這種收益率差異吸引外國投資者(包括央行和機構投資者)買入美債,增加美元需求並支持美元升值。

美債是首選外匯儲備工具

如前所述,美國國債是全球外匯儲備的支柱。相比股票或新興市場債券等較高風險資產,較高收益率為儲備管理者提供更好回報,同時不影響安全性。例如,儘管歐洲央行減息,外國對美債的需求仍然穩定。由於央行必須買入美元才能購買美債,這種持續需求支持美元,鞏固其儲備貨幣地位。

收益率差異推動美元升值

貨幣政策分歧(歐洲央行鴿派立場對比聯儲局在2024年末減息100點子後暫停)擴大了利率差距,有利於美元。美國較高收益率,特別是10年期國債(2025年初為4.4-4.8%)與歐洲較低收益率形成對比,可能推動資金流向美國。對收益率的追求與歷史模式一致,即較高的美國利率支持美元指數上升,如2016年大選後財政樂觀情緒推動收益率和美元上升時期。儘管關稅帶來波動,美元近期升值表明收益率差異是重要支撐。

關鍵是,這對主權政府、財富基金和外國投資者來說是個具吸引力的投資機會。外資最初為獲取較高債券收益率而流入,投資者還能同時獲得匯率收益和債券價格上升(收益率下跌)的雙重好處。

然而,由於近期的脫鈎趨勢,「美元之死」的說法仍然存在。2025年初,在財政憂慮和關稅不確定性影響下,收益率上升時美元反而走弱。但這些近期憂慮終將過去,且美元作為世界貿易儲備貨幣的角色不會改變。

解讀「美元之死」論述及其經濟影響

「美元之死」的說法往往源於對美國債務、通脹、關稅或美元作為地緣政治武器(如制裁)的擔憂。這些風險確實存在,但其短期影響被過分誇大。若美元失去儲備貨幣地位,可能會推高美國借貸成本,通過進口成本上升帶來通脹,並削弱地緣政治影響力。

然而,美國的經濟規模、軍事實力和制度穩定性,意味著若非發生重大全球事件(如魏瑪共和國戰敗),美元地位難以動搖。即使逐步衰退,美元很可能仍會與其他貨幣並列主導地位,而不會完全消失。

這種論述經常被依賴「悲觀論調」吸引點擊量和流量的平台和媒體放大。有些帖文誇大「美元之死」以推廣黃金或加密貨幣等替代品,但這些論述往往具有誤導性。

經濟學家如艾肯格林和摩根士丹利的詹姆斯·洛德認為,「美元之死」的說法「被嚴重誇大」,理由是其根深蒂固的角色和缺乏可行替代品,如上文所述。當然,美元疲軟可能為美國經濟帶來挑戰,但由於其適應能力和全球金融一體化,災難性崩潰的可能性不大。

最重要的是,我們需要跳出敘事,避免情緒偏見影響投資結果。具體來說:

「對敘事的需求深深植根於我們的心理。作為尋求規律的生物,我們渴望連貫性和可預測性。混亂會引發焦慮,讓人感到危險、失控和不安。在投資中,這種焦慮因直接影響我們的財富和經濟安全而被放大。我們通過緊抓敘事來重獲一絲控制感,無論這種敘事多麼牽強。敘事告訴我們事情發生的原因和可能的後果,從而緩解我們對不確定性的天然恐懼。」

人類天生傾向優先關注負面信息而非樂觀信息。從進化角度看,這種偏見是必要的,我們的祖先通過識別威脅(如掠食者)來生存。

這種被稱為「負面偏見」的本能影響我們處理信息的方式,包括財經新聞和市場論述。這就是為什麼「悲觀」傾向的播客和文章能獲得最多點擊和流量。

恐懼比貪婪更具驅動力

雖然賺錢的希望推動投資者,但損失金錢的恐懼更為強大。

悲觀論述顯得更「理性」

悲觀往往給人更安全謹慎的感覺。在市場波動時期,悲觀預測聽起來更有分析性和責任感。

媒體放大負面標題

新聞機構深知恐懼能帶來流量。「市場動盪」或「崩盤將至?」等聳動標題能吸引點擊和互動。

從眾行為和回音室效應

當市場不穩時,投資者會尋求悲觀觀點來獲得認同。如果其他人都表現謹慎或恐懼,這會強化市場即將下跌的想法,即使基本面仍然穩健。社交媒體和財經新聞創造的回音室效應會放大這些恐懼。

對投資者而言最重要的是,市場長期會消化所有負面媒體敘事。圍繞債務、赤字、關稅和「美元之死」的最新敘事滿足了你的負面偏見。然而,從更長遠角度看,那些為「避免損失」而遠離金融市場投資的人,最終付出了財富縮水的慘重代價。

換句話說,總會有「理由」不去投資。但是,當前的敘事會改變,市場卻不會改變。

6月AI精選股重磅發佈!選股太累,AI效勞,過往回報遠超大市!按這裡,了解更多,還有優惠領取。