美國CPI今晚亮相,美股期貨、比特幣齊跌!原油大升4%,美元重返99關口

其實可能是聯儲局保護的太好了。

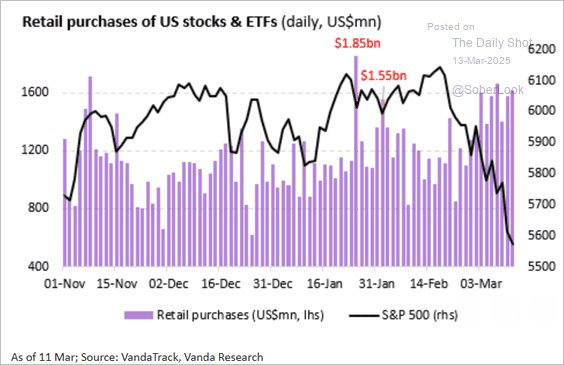

近期的美股調整出現一個很有意思的現象,散戶投資者過去常被視作「反向指標」。他們易受情緒左右,結果往往是「追漲殺跌」,然而這次卻相反——散戶投資者因害怕錯過(F.O.M.O.)而從恐慌性拋售轉向逢低買入。其實,這種現象我並非第一次提及。

美股和ETF散戶購買額

「害怕錯過」(Fear Of Missing Out,簡稱F.O.M.O.)這種行為特徵已有數百年歷史,行銷策略師丹·赫爾曼(Dan Herman)博士自1996年起開始研究這種現象。

「害怕錯過(FOMO)指的是一種擔憂,即擔心自己不知情或錯過那些可能讓生活變得更好的資訊、事件、體驗或人生抉擇。害怕錯過也與害怕後悔息息相關。這種情緒可能導致人們擔心錯過機會,無論是社交互動、新奇體驗、難忘事件,還是旨在賺錢的投資。」——維基百科

過去幾年,「害怕錯過」已蔚然成風。Robinhood應用程式和WallStreetBets上年輕散戶投資者,一直在市場中追逐風險。但他們為何會如此呢?可能因為美國聯儲局(Federal Reserve)一直在為市場風險兜底,在市場中營造出一種「道德風險」的氛圍。

那麼,「道德風險」的確切定義是什麼呢?

「道德風險」即,在受到保護而免受後果影響的情況下,缺乏防範風險的動機,例如通過保險來規避風險。

過去十多年,貨幣政策反覆干預市場,散戶投資者的F.O.M.O.已從「害怕錯過」演變為「害怕錯過撈底」。

因此,市場如今正密切關注聯儲局的每一句話。聯儲局的大規模干預為承擔極端風險提供了反常的激勵,從2021年的投機性首次公開募股(I.P.O.)、特殊目的收購公司(S.P.A.C.)或加密貨幣,到2024年的槓桿單一股票交易所買賣基金(ETF)和零日期權。投資者仍預計聯儲局能保護他們免受風險後果的波及。換句話說,散戶投資者認為聯儲局實際上已為他們「上保險」,為潛在損失提供了保障。

因此,「害怕錯過」的心理超越了「需要離場」的理智。

我們目前在市場中所見到的情形就是這樣。

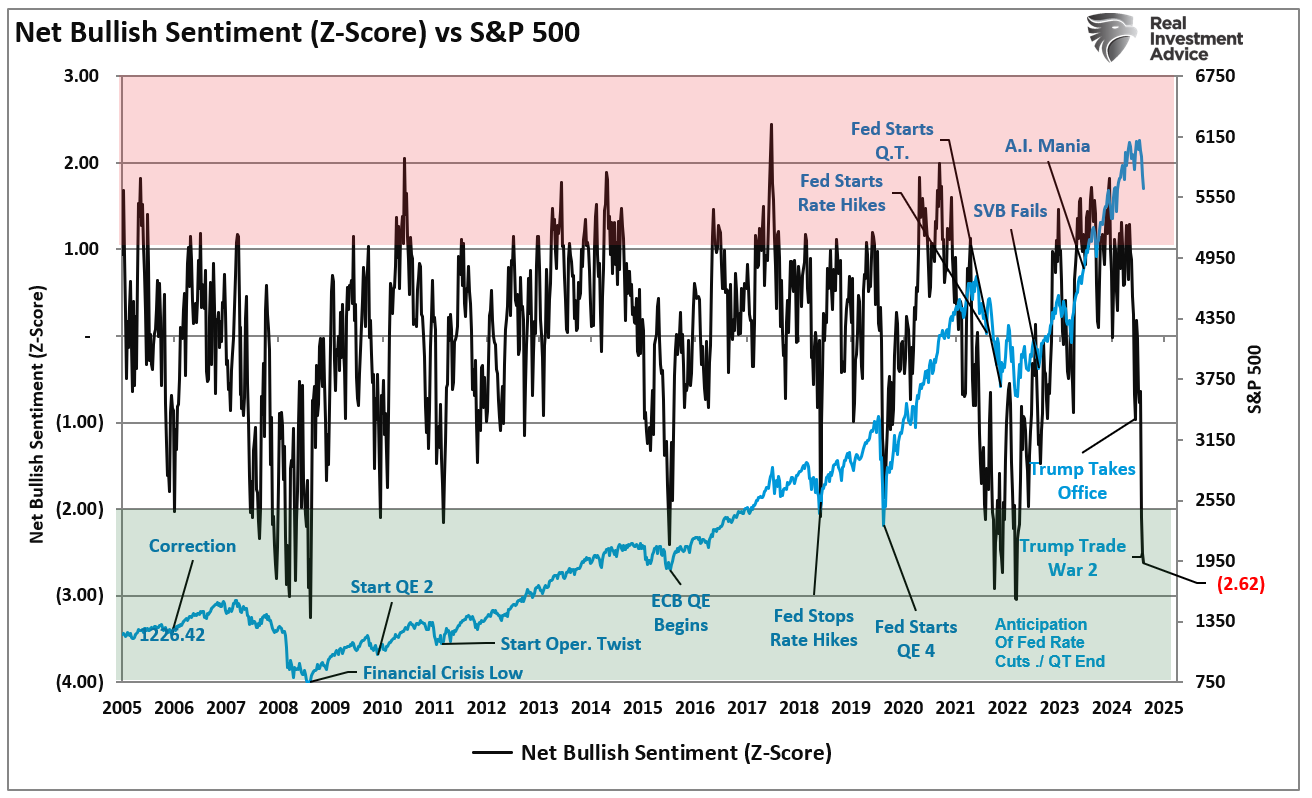

我雖心驚膽戰,但絕不輕易拋售

上周市場跌入調整區間(跌幅約10%),投資者驚慌失措。我們針對散戶和機構投資者的綜合指數表明,恐懼情緒正肆意蔓延。如圖表所示,淨看漲情緒的標準差已降至自2022年市場調整低谷及「金融危機」以來的最低水平。

净看漲情緒vs標普500指數走勢

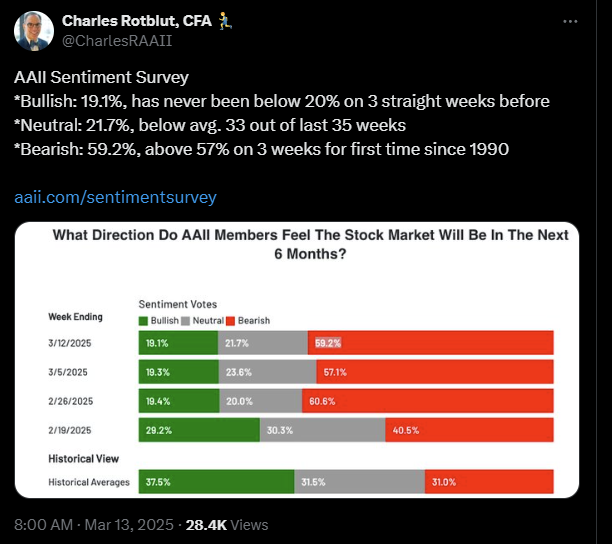

散戶投資者在市場略作調整後便如此悲觀,這在市場上實屬罕見。美國個人投資者協會(American Association of Individual Investors)的查爾斯·羅特布魯特(Charles Rotblut)也指出了這一現象。

Charles Rotblut的推文

然而,事情的後續發展卻變得頗為有趣。

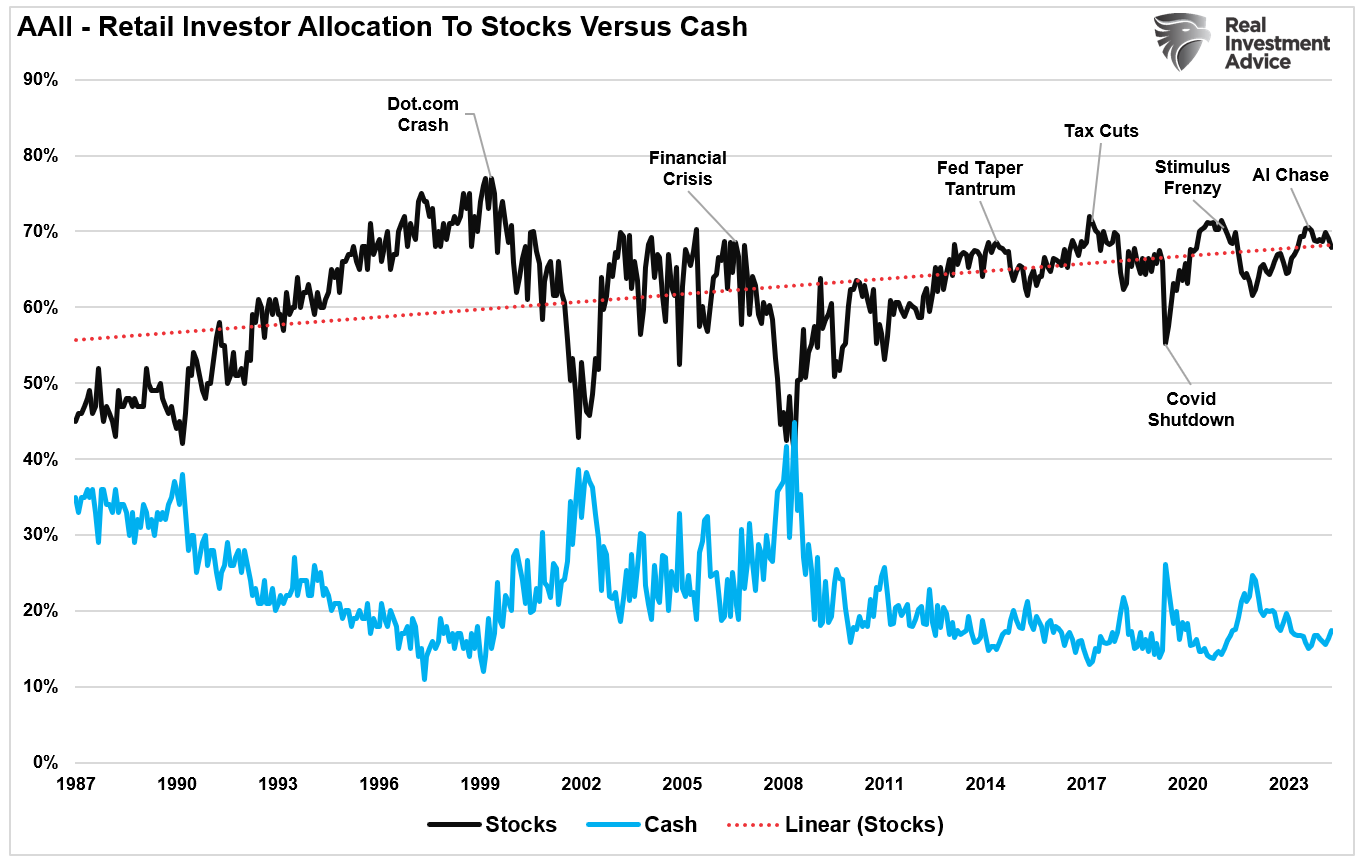

你或許會想,如此極端的悲觀情緒,投資者定會大幅減少股票風險敞口。但事實卻截然不同。如下圖所示,美國個人投資者協會(A.A.I.I.)的投資者股票與現金配置情況揭示了另一番景象。儘管散戶投資者情緒極度悲觀,但股票配置比例仍居高不下,現金持有量則少之又少。

散戶投資者的股票與現金配置

投資者對市場調整極度恐懼,有意思的是他們卻不願採取任何行動來大幅降低風險。換言之,他們因「害怕錯過」而不願賣出。值得注意的是,在以往的熊市中,投資者會紛紛湧向現金,股票配置比例會隨之下降。但如今情況卻並非如此。

儘管證據僅為零星軼事,但我懷疑如今的投資者更害怕在聯儲局(Federal Reserve)突然轉變貨幣政策時錯過市場底部。就像巴甫洛夫的狗一樣,經過多年「逢低買入」的訓練,投資者正翹首以盼聯儲局「搖鈴示意」。

你甚至可以斬釘截鐵地說:「這次情況不同以往。」

散戶情緒暗示底部將近

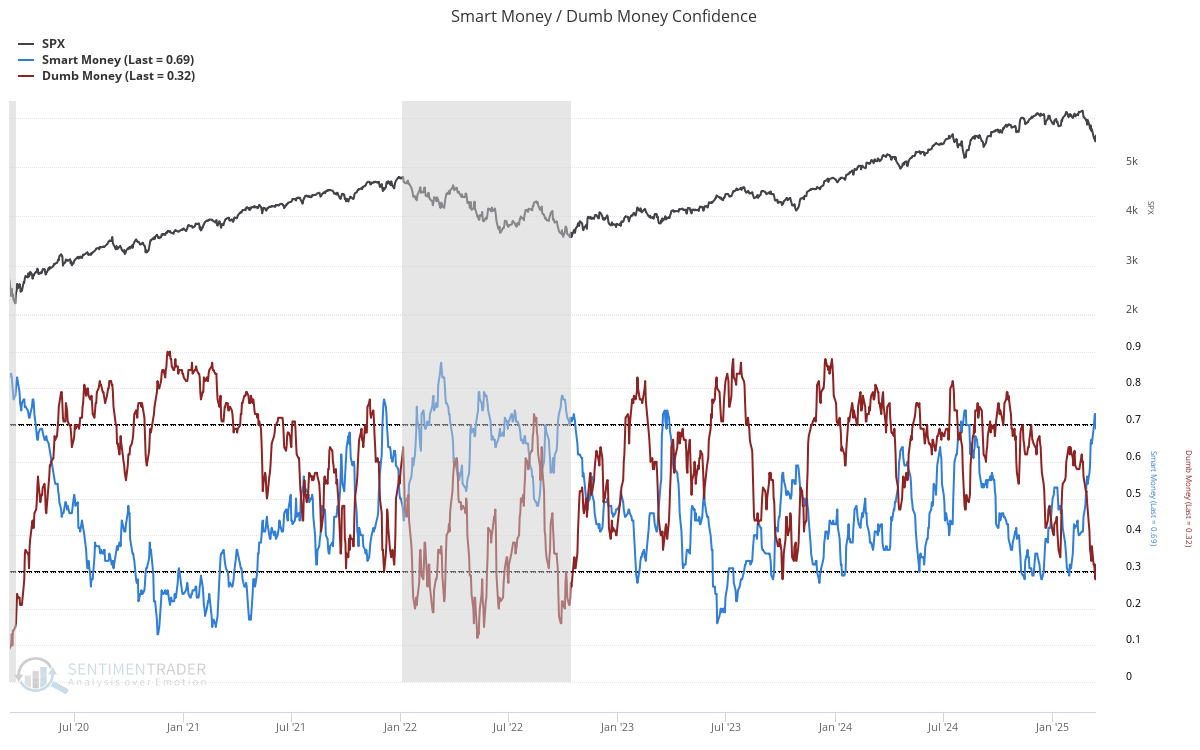

歷來,觀察散戶投資者的行為一直是絕佳的逆向指標。每當散戶投資者極度樂觀或悲觀之時,便是反向操作的大好時機。通過對比「聰明資金」與「愚蠢資金」的指標以及市場走勢,我們便能洞悉其中的奧秘。正如Sentimentrader.com的圖表所示,散戶投資者對股票的信心已跌至谷底,而專業投資者則持樂觀態度。這表明,除非市場陷入更深的調整周期,否則近期的調整很可能已接近底部。

聰明錢/傻錢的信心指數

目前,有大量投資者從未經歷過真正的「熊市」。如上所述,他們的全部投資經驗都充斥著聯儲局的持續干預。因此,儘管近期股價下跌,但他們並未拋售股票。華爾街同樣深受「害怕錯過」心理的困擾,他們寄望於聯儲局能實現軟著陸。

問題在於,也是投資者面臨的最大風險,是「害怕錯過」何時會轉變為「害怕持有」。

然而,至少在當前悲觀情緒高漲的情況下,這種轉變不太可能發生。從逆向投資的角度來看,現在很可能是買入股票的好時機,至少能獲得一個合理的交易機會。當所有人都站在交易的同一邊時,市場便會出現過度行為。既然所有人都如此悲觀,那麼當情緒發生轉變時,反彈將會迅速到來。

這篇評論的要旨在於,不要讓媒體頭條影響你的投資組合策略決策過程。

作為投資者,我們的任務是抓住現有機會,同時避免長期風險。

未來幾個月,市場確實有諸多令人擔憂的理由。然而,儘管證據顯而易見,市場在短期內卻常常不合邏輯。正如我之前所說:「永遠不要低估意外事件對策略的破壞力,這一點至關重要。儘管我們目前仍謹慎行事,但這並不意味著我們會一直堅持這一觀點。」

未來幾周甚至幾個月可能會令人沮喪。市場可能會持續盤整,好友和淡友都難以取得進展。我們正維持高於正常水平的現金儲備,並減持股票和債券。

預測市場結果並無多大價值。我們所能做的最好是認清現實環境,了解相關風險,並謹慎前行。

把「看漲或看跌」的判斷留給媒體吧。

--------

用InvestingPro,港美股估值數據輕鬆揸手:分析師估、模型估——雙管齊下,股票估值透徹知!

好處多多:

(1) 避開泡沫,遠離高價股;

(2) 掘低估寶,揾著便宜貨;

(3) 買賣點位,輔助你決定!

即刻點擊,了解InvestingPro更多資訊,超值優惠等你攞!

編譯:劉川