全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

近期市場有個引人注目的現象是:即便在特朗普政府公佈關稅新政、通脹數據出爐的背景下,美股依然吸引了大量增量資金。

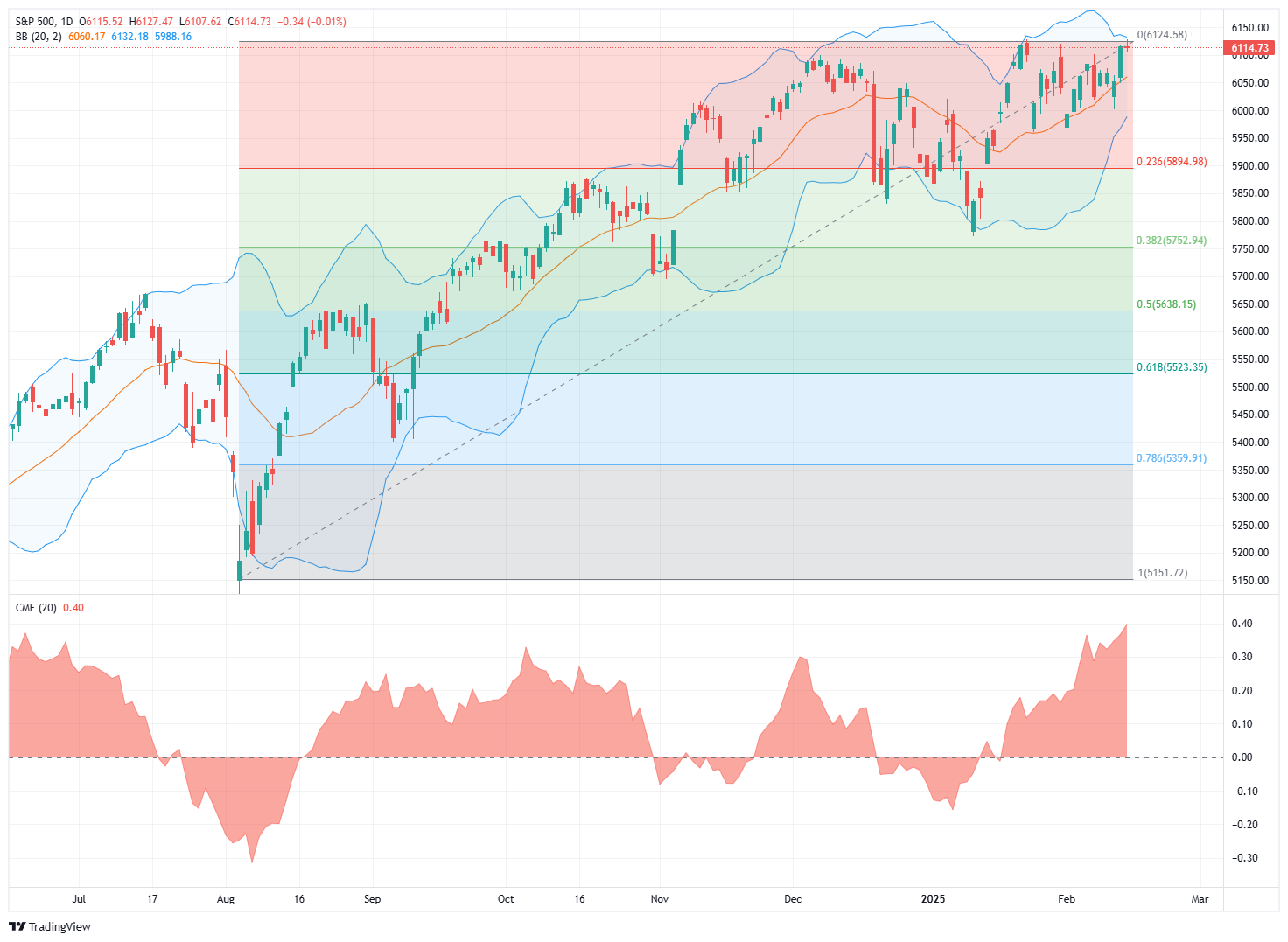

上周四(13日)的行情令人矚目,市場一舉突破近幾周的震盪區間,並在50日均線處獲得有力支撐。目前牛市格局完整,散戶熱情高漲,資金流入規模已觸及峰值區域。雖然市場處於高位,但短期內即便出現回檔,跌幅也可能僅限於1月低點附近。儘管現在還看不到可能引發調整的具體因素,但一旦資金流向轉向,我們就需要及時調整風險評估。

標普500指數日線圖

InvestingPro快閃優惠現已開始,最低五折,機不可失,限時兩天!!!

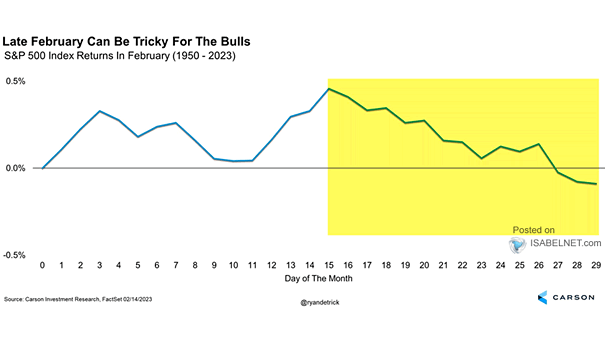

目前市場樂觀情緒濃厚,這從杠杆ETF和期權交易的爆炒行情中可見一斑。不過,市場有個規律:當投資者一窩蜂湧向同一方向時,往往就是該謹慎對待的時候了。另外,雖然目前還沒有明顯的調整信號,但我們已進入2月份的傳統弱勢時段,這一點不容忽視。

1950年至2023年2月標準普爾500指數回報率

上述數據僅反映日均市場收益的平均水準,並不代表市場必然走弱,但我們確實需要對可能的風險保持警覺。

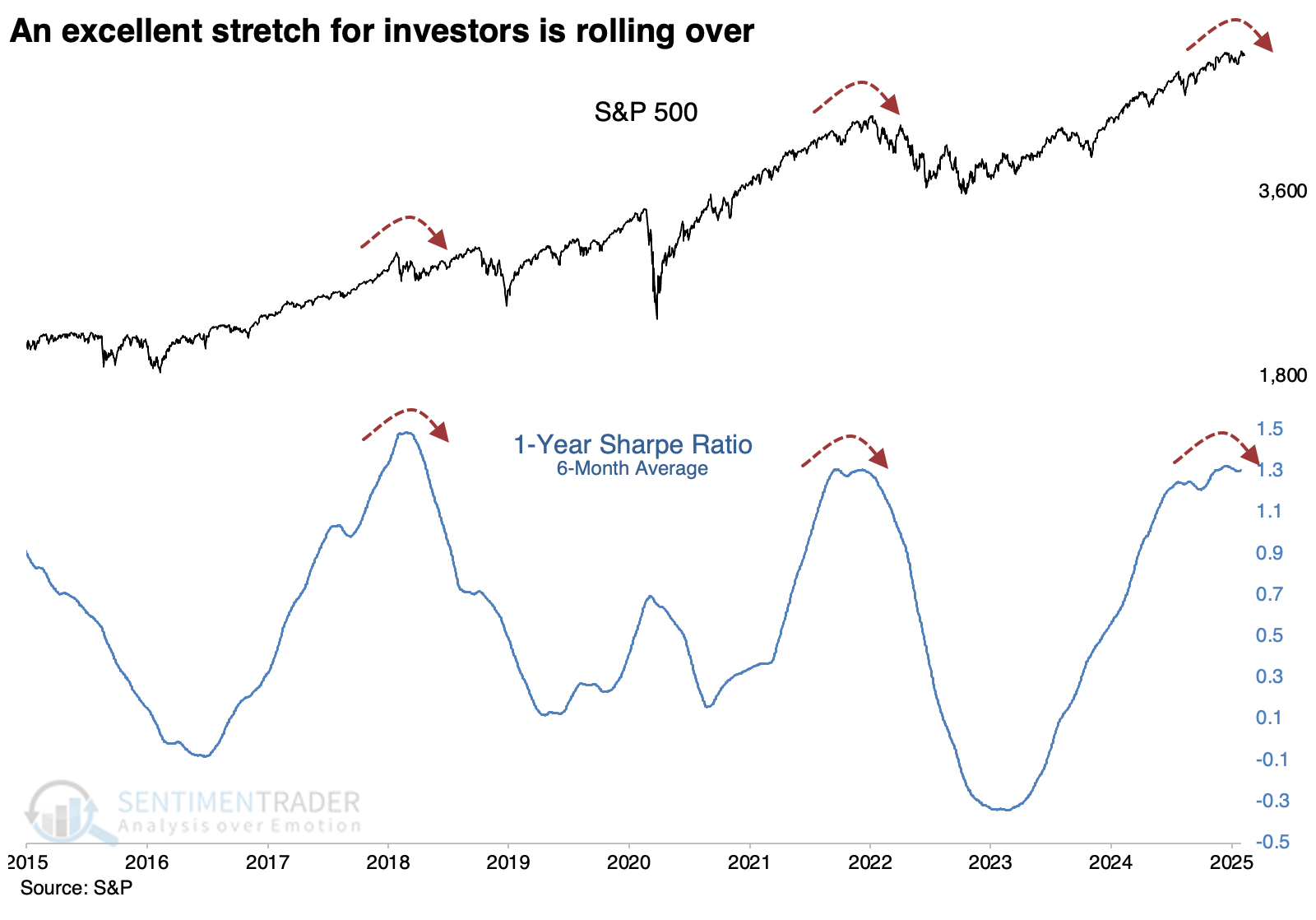

談到市場亢奮,Sentiment Trader近期就市場夏普比率做了精彩分析,其結論發人深省:

「當市場順風順水時,投資者往往會麻痹大意,陷入自滿。對絕大多數投資者而言,特別是採用杠杆或短線操作的投資者,這種心態極其危險。市場最危險的時刻,恰恰是它看起來最安全的時候。

從夏普比率看,美股近半年的表現堪稱史上最佳之一,但已現疲態。這預示著市場波動可能加劇,但並非一定會出現負收益。最可能的情況是:市場收益將趨於溫和,雙向波動將比近期明顯加大。」

標普500回報

長期的投機氛圍推高了夏普比率,而這種市場平靜往往是動盪的前奏。

這正是我們需要重點關注的問題。

平靜市況暗藏危機

「唯有勇於突破的人,才能知曉自己的極限所在。」 —— T.S.艾略特

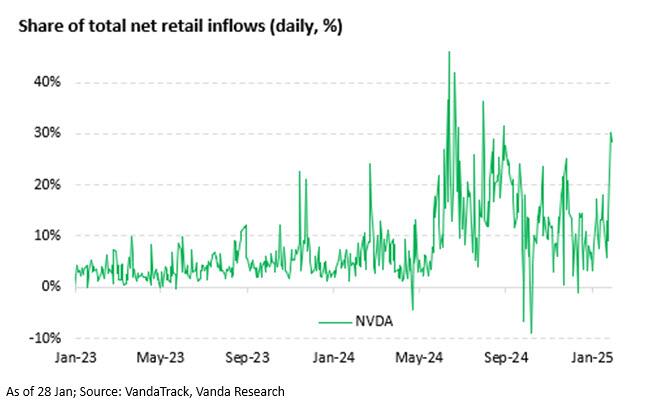

此前我們提及,當前散戶投資者已全面入市。鑒於近期市場走勢穩健向上,這種現象在情理之中。

「市場能夠化解負面消息的主要原因是散戶持續「買跌」。在近期的多空報告中,我們分析了散戶的推動力。數據顯示,散戶對股市的樂觀情緒已創下疫情以來新高,而這種樂觀情緒已不再依賴政府發放的紓困支票。」

散戶情緒評分

「更重要的是,散戶正用實際投資行動印證著他們對股市的信心。」

散戶資金流入

市場長期平穩往往會讓投資者麻痹大意,而這種自滿情緒往往缺乏堅實基礎。目前市場普遍預期聯儲局將繼續降息、放鬆政策、支持股市估值,但這種預期恐怕過於樂觀,因為聯儲局尚未對近期衰退風險表示擔憂。同時,當前政府為縮減赤字採取的一系列措施,包括精簡政府人員、加征關稅等,可能會使經濟增速放緩超出預期。在就業市場和消費行為已現疲態的當下,這一點尤其值得關注。

Michael Lebowitz近期的觀點頗具參考價值:

「雖然整體就業數據看起來不錯,但就業市場已現疲態。領取失業救濟的人數持續攀升,創下三年多來新高。JOLTS職位空缺指數跌至十年低點。雖然企業大規模裁員的情況較少,但新增招聘也明顯減少。因此,儘管宏觀就業數據表面光鮮,但下圖等指標應當引起聯儲局重視,因為消費者可能轉向節約模式。更令人憂慮的是就業預期的大幅走低,類似的預期變化往往預示著失業率將會上升。」

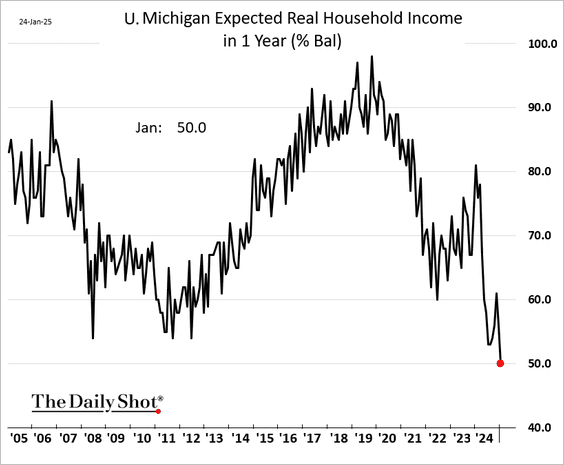

與此同時,家庭實際收入預期也未能反映出良好的消費前景。

家庭實際收入

兼職就業上升、招聘活動減少和失業金申請增多,都在預示就業市場走軟。歷史經驗表明,過度看好就業形勢往往導致聯儲局錯過最佳降息時機,待經濟進一步惡化時才不得不倉促轉向。

可惜的是,聯儲局在風險預判上常常「後知後覺」,最終不得不採取更為激進的政策應對。簡言之,表面的市場平靜往往會讓決策者過度樂觀,最終釀成市場動盪。

美股穩定背後的風險悖論

這是聯儲局當前面臨的最大挑戰。

投資者普遍相信,無論市場如何波動,聯儲局總能及時救市,讓牛市延續下去。這不禁讓人想起歐文·費雪博士那句著名的論斷:

「股市已攀上永恆的高原。」

耐人尋味的是,聯儲局也需要市場參與者和消費者保持這種信心。過去15年,聯儲局通過大幅降息和超量放水等非常規手段,推動整個金融體系的杠杆水準達到歷史新高。在這種背景下,「表面穩定孕育實質風險」的悖論已成為最大隱患。

「穩定與不穩定的悖論源於一個基本假設:所有市場參與者都會理性行事,避免造成災難性後果。也就是說,人人都會保持清醒,沒有人會鋌而走險。」

聯儲局嚴重依賴這一假設,因為只有這樣才能為其應對系統性風險提供操作空間。目前,從高企的市場估值到極度收窄的信用利差,系統性風險正在累積。就在2023年3月,利率攀升幾乎引發區域性銀行業危機,直到聯儲局緊急推出「銀行定期融資計畫」才化解危機。好在當時的銀行業風險並未演變成系統性金融危機,市場得以維持穩定。

不過,這種穩定的前提是「所有參與者都保持理性」。

但歷史反復證明,想要維持永久的市場穩定,終究是一個不切實際的幻想。

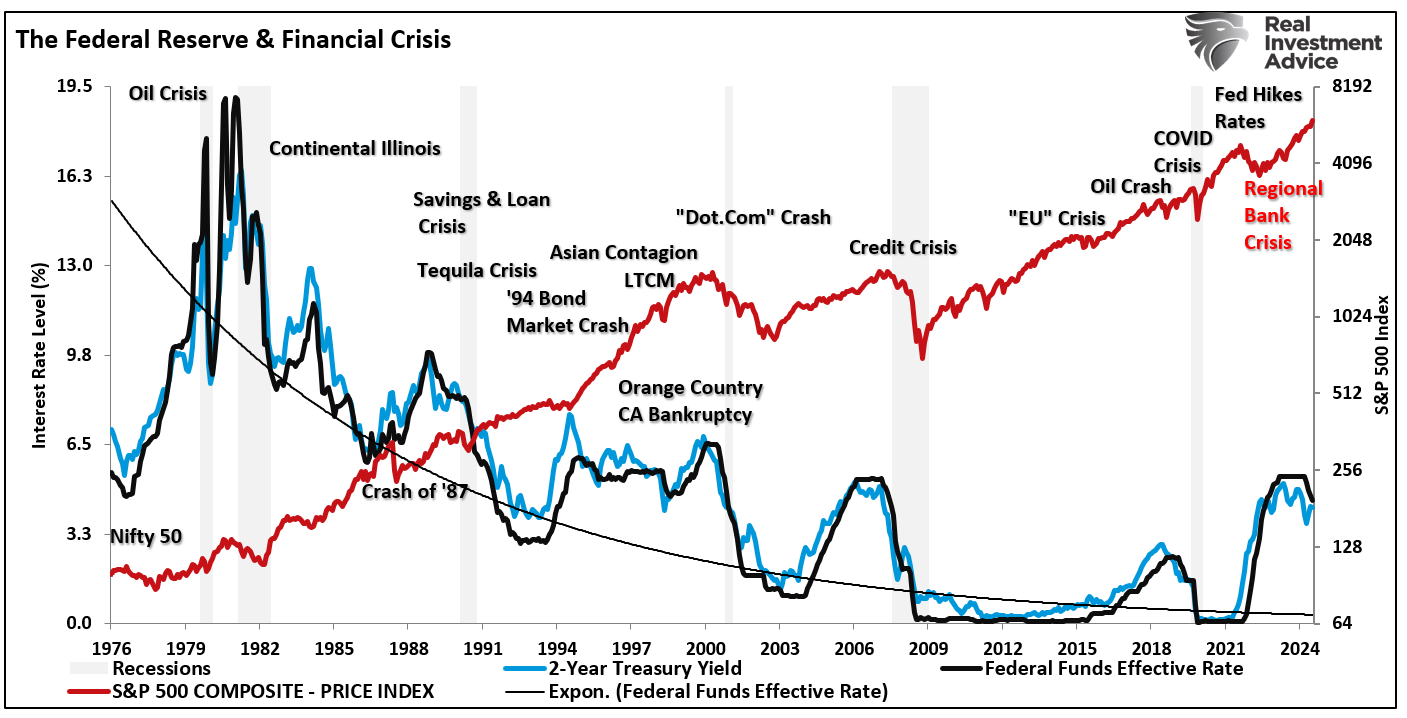

聯儲局的老問題:反應總是滯後

對聯儲局來說,最棘手的問題莫過於投資者非理性行為。歷史一再證明,市場總會冒出一些超出聯儲局監管範圍的突發風險。即便政策意圖再好,貨幣政策調整配上投資者的盲目樂觀,最終都難逃輕則損失重則崩盤的結局。

聯邦基金vs危機

- 70年代初掀起漂亮50概念股熱潮

- 緊接著是墨西哥和阿根廷債券風波

- 80年代中期「投資組合保險」大行其道

- 1994年聯儲局加息重創債市

- 1999年互聯網概念獨大

- 房地產周期性泡沫每隔十年就會重演,2008年更是災難性的

- 當下則是杠杆ETF、高風險信貸和「AI」大熱

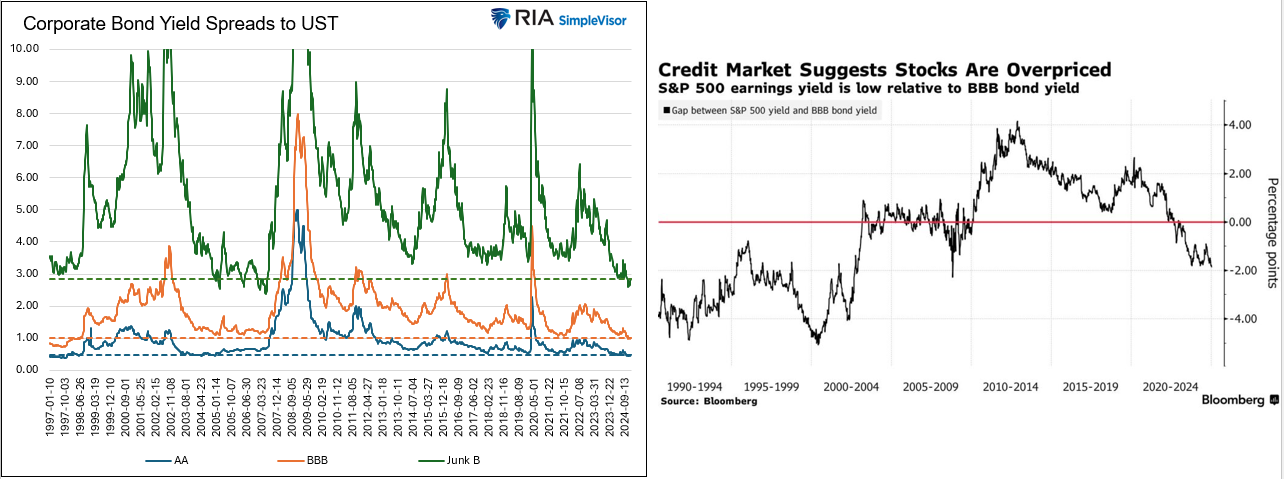

信貸風險正在動搖這座紙牌屋的根基。Michael Lebowitz最近的分析發人深省:

「企業信貸利差雖然收窄,但標普500收益率比企業債券低了2個百分點。彭博數據顯示,這種情況自2008年以來前所未見。明明股票風險更大,收益卻反而更低。這不僅反映出股市估值已經過高,更說明投資者對企業盈利增長的期待已遠超歷史常態。」

「投資者正在瘋狂追逐高收益資產,人人都想一夜暴富。」—— 彭博

債券利差

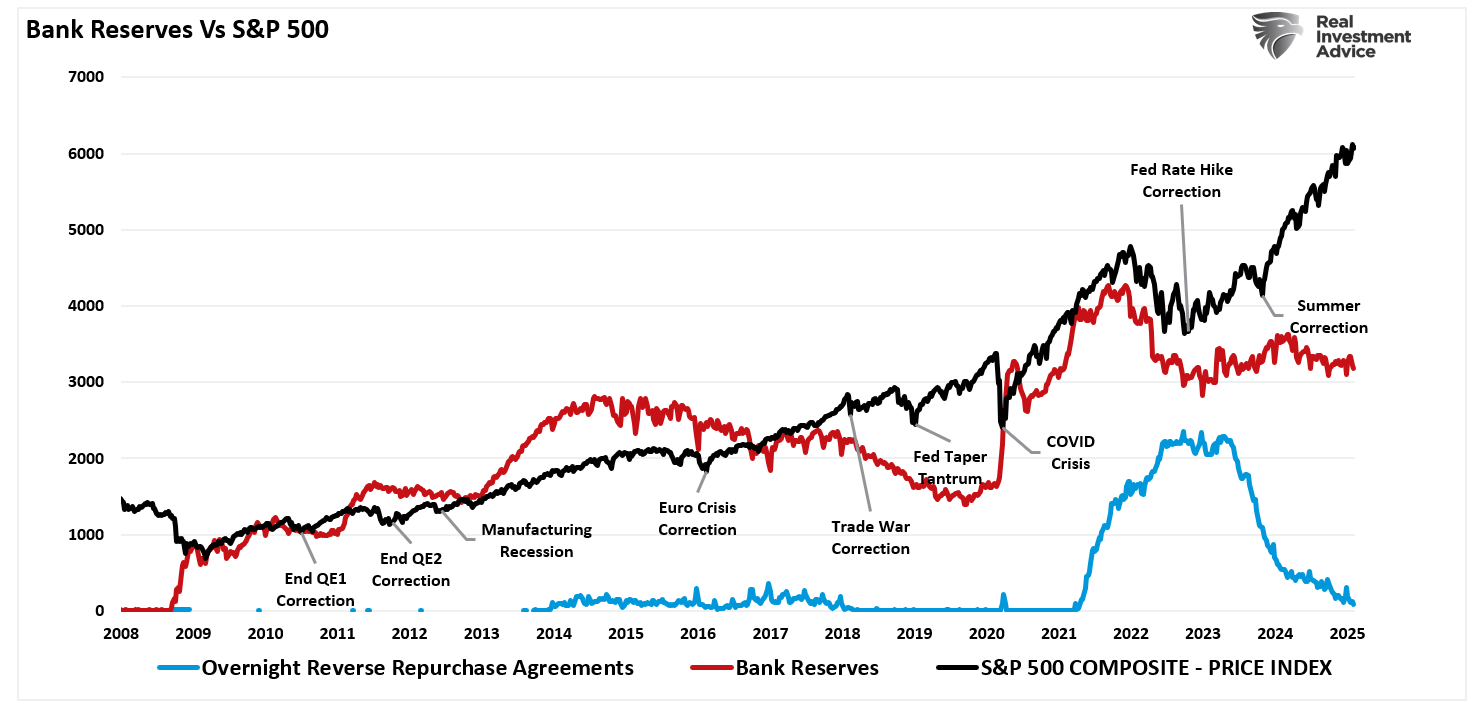

當被動基金開始大規模拋售信貸資產時(這已不是會不會的問題,而是什麼時候的問題),這些不分青紅皂白的賣家將不得不面對精明的買家,而買家勢必會刨根問底。到那時,不僅被動基金,整個信貸市場的流動性都可能陷入困境。其實,市場流動性的持續惡化已經在預警風險。

銀行儲備vs標普500

一旦流動性出現問題,那些「不明就里」的投資者將面臨遠比他們想像更大的風險。

風險的集中往往始於看似合理的邏輯,而早期的成功更會強化這種行為模式。

正如前文所說,市場的穩定不過是建立在「人人都很理性」這個假設之上。可惜現實往往是:一旦局勢失控,理性的鎮定就會轉眼變成瘋狂的恐慌。

市場表面平靜下的危機暗流

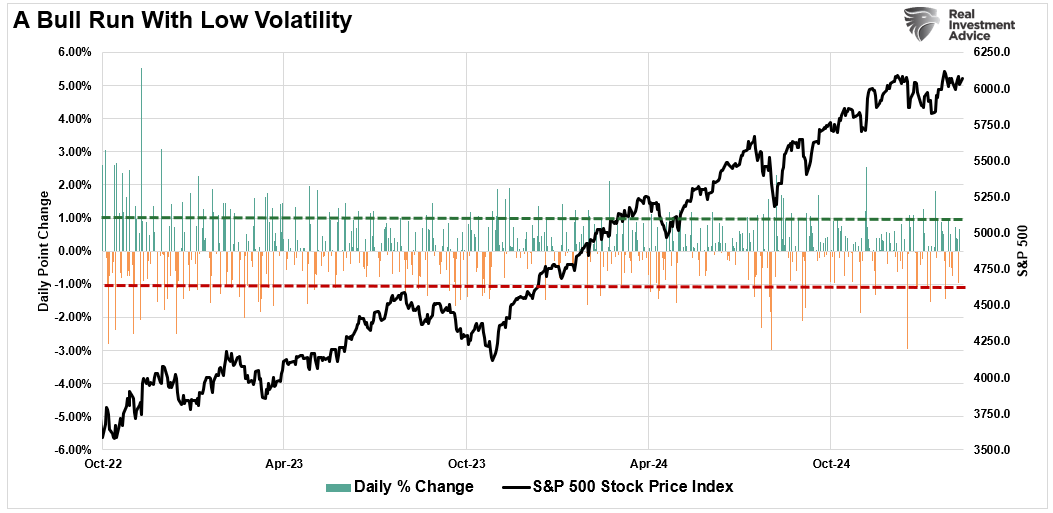

表面平靜的市場往往會被某個導火索引爆。自2022年10月以來,市場一直在穩步攀升,似乎完全無視高利率、通脹和經濟增速放緩帶來的壓力。雖然聯儲局政策預期變化、近期的關稅政策和Deepseek等事件曾引發回檔,但日內波動幅度大多維持在上下1%的範圍內。

低波動牛市

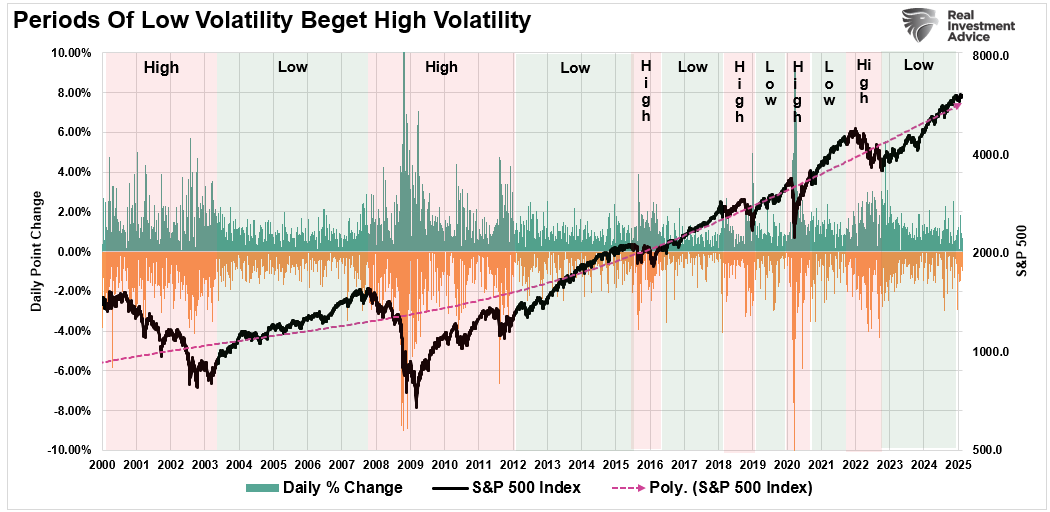

從下圖可以看出市場波動性的重要警示作用。市場運行有其規律:「風平浪靜」之後必有「驚濤駭浪」。典型案例是2020年:疫情封鎖期間市場劇烈動盪後,迎來了長達18個月的平穩上升。這段平靜時期最終被俄烏衝突打破,緊接著聯儲局便啟動了自70年代末以來最猛烈的一波加息。

進入21世紀以來,市場波動劇烈與平緩交替已成為常態。歷史一再證明,平靜期總會被意外事件打破,迫使市場重新審視此前的共識。比如,2000年安然醜聞擊碎了互聯網泡沫的幻想,2008年雷曼兄弟倒閉則粉碎了「次貸風險可控」的美夢。

當下,市場對AI引領經濟增長和企業盈利的信心空前高漲。最大的隱憂在於:沒人知道什麼會成為戳破這個泡沫的針。

低波動帶來高波動

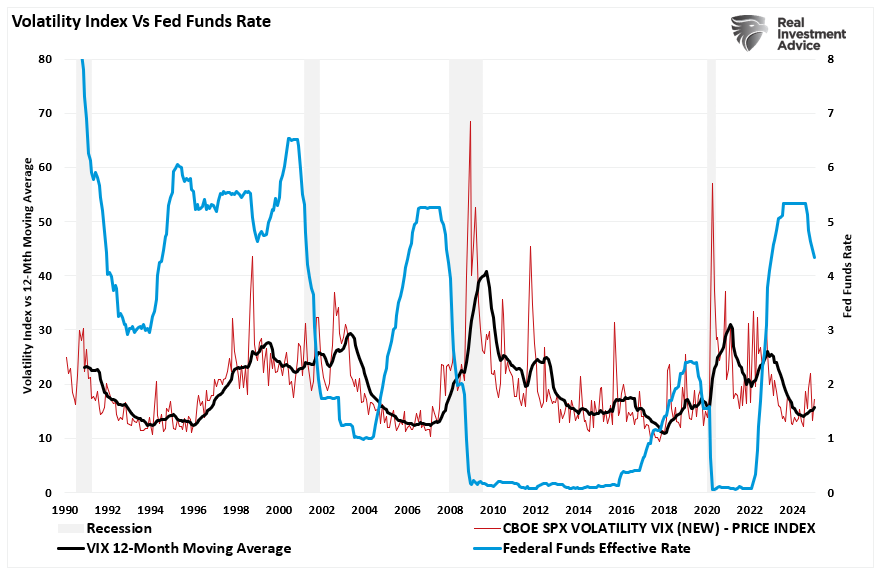

另一個值得警惕的現象是,歷史上市場的穩定期往往會被聯儲局的降息周期終結。

波動率指數與聯邦基金

這背後的邏輯很簡單:聯儲局大規模降息,往往意味著金融體系已經出現裂痕。雖然這種情況還未發生,但並不代表不會發生。

當前市場最大的風險隱患

在長期牛市中,投資者容易「睜眼瞎」,對潛在風險視而不見。更有甚者,不少人會自以為是地認為自己「比市場更懂行情」。

目前市場暗藏諸多隱患,但投資者和主流媒體似乎都選擇性失明:

- 全球經濟前景迷霧重重

- 政治環境動盪不安

- 財政政策的「滴灌效應」未見成效

- 全球貨幣政策重回寬鬆軌道(折射經濟疲軟)

- 貿易戰、伊朗局勢等地緣政治風險此起彼伏

- 收益率曲線趨於正常化

- 企業盈利能力和利潤空間面臨挑戰

- 公私部門債務雙雙創下新高

當前市場對這些風險熟視無睹,只因期待貨幣政策繼續放水。股市越是走高,「這一次與以往不同」的幻覺就越發牢固。

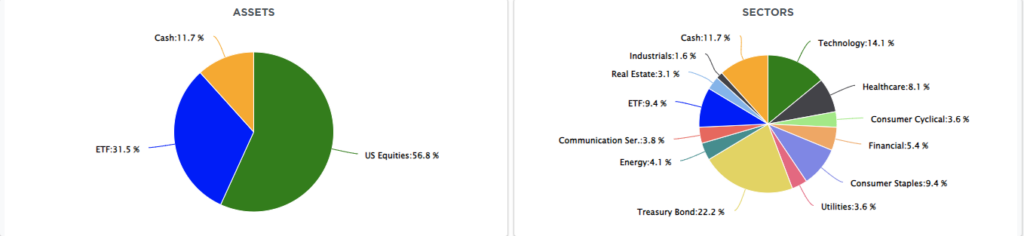

我們的投資組合目前仍維持多頭策略(但已適當提高現金儲備和對沖倉位)。

然而,一旦市場平靜被打破,我們將立即轉換策略。

當前市況下的操作建議

近期市場存在諸多隱憂:不確定性增加、投資者情緒過熱、市場穩定性受到挑戰。因此,是時候重新評估投資組合的風險敞口了。從技術面和市場情緒來看,短期風險正在累積,建議及早採取以下防範措施,未雨綢繆:

1.適當上移止損位,與當前支撐位保持一致

2.增加對沖頭寸,防止市場大幅回檔

3.對升幅較大的資產適度止盈

4.果斷清理業績不佳和虧損標的

5.保持充足現金,調整投資組合配置比例

作為投資組合管理者,我們必須以市場實際情況為准,而不能盲目遵循主觀判斷。這種做法可能會讓短期操作顯得猶豫不決。但正如前文所述,我們預計市場調整即將來臨,屆時可能會出現更好的買點,讓我們有機會在合適時機加倉。

祝您交易順利。

-------

InvestingPro快閃優惠現已開始,最低五折,機不可失,限時兩天!!!

InvestingPro能做什麼?

- 查估值:避雷泡沫股,發現造低估的股票;

- 查財報預測:最長十年的業績預測;

- 基本面圖表:直觀查看營收、盈利增長趨勢。

- 查巴菲特持倉:各大投資人持倉數據。

一站式股票篩選、估值分析、基本面分析工具,協助你選好股、避差股,省時又省力。按此了解InvestingPro詳情。

編譯:劉川