今日財經市場5件大事:英偉達、Salesforce財報來襲

在經歷三年重挫70%之後,海天味業 (SS:603288)似乎迎來了轉機。 股價在今年1月18日觸底,至今累計反彈了43%。 當然,大部分漲幅是9月24日大盤回暖以來所貢獻。

同期,千禾味業 (SS:603027)表現更為拉胯一些,累計下跌9%,曾在4月至9月一度暴跌超40%。 中炬高新 (SS:600872)較9月階段性底部反彈近50%,但今年整體表現明顯弱於海天味業。

接下來,如何看待海天味業的市場表現呢?

01

今年前三季度,海天味業營收為204億元,同比增長9.4%。 歸母凈利潤為48.1億元,同比增長11.2%。 這是公司凈利潤過去兩年連續下滑后的首次回正,一定程度上扭轉了市場對公司發展拐點的悲觀預期。

海天業績能夠重回較好增長,一方面,去年營收、利潤均出現不小幅度的下滑,業績基數相對偏低; 另一方面,公司經營策略調整后有一定成效。

具體來看,海天主營醬油恢復增長,一來公司之前渠道庫存去化較好,轉銷商持續補貨; 二來“添加劑”事件對於品牌的影響伴隨著時間拉長逐步消弭。 此外,公司Q3其他業務收入為10.8億元,超過調味醬的5.8億元,接近耗油的11.1億元,同比增長15.1%,主要系醋及料酒等產品持續放量。

渠道層面上,海天產品線上表現較好——Q3線上同比增速高達45.4%,顯著高於線下的8.1%,而2023年線上反而下滑10%。

可見,海天在線上渠道佈局上有所發力,開始狙擊千禾味業優勢管道。 要知道,千禾味業在過去幾年試圖繞開海天線下管道的強力競爭力,大力發展線上,其營收佔比高達25%以上。

此外,海天盈利能力暫時止住了連續幾年的下滑勢頭。 截止今年三季度末,公司毛利率為36.78%,同比上升1.29個百分點,主要系大豆、包材等成本價格下降。 同期凈利率為23.67%,同比上升0.41個百分點。

整體看,海天今年以來業績明顯優於千禾味業與中炬高新。 其中,千禾味業前9月營收、利潤均出現下滑,與過去兩年高增長形成鮮明對比。

可見,千禾在2022年底受益於海天「科技與狠活」風波所帶來的紅利逐步消失。 其標榜的「零添加」優勢有所削弱,因為其餘多家醬油企業在事件發酵后,紛紛發力推出「零添加」醬油產品。

中炬高新表現不溫不火,主要是這幾年陷入股東內鬥旋渦,主營業務進展不大。

02

海天味業經營重回較好增長,是曇花一現,還是具備持續性呢? 我們需從量、價維度去進行前瞻性剖析。

從量維度看,據國家統計局數據,2021年中國醬油銷量為761.2萬噸,較2018年的561.6萬噸累計回升35%以上。 不過,把時間拉長看,2021年總銷量遠不及2021年的980.1萬噸,與2013年幾乎持平。

醬油作為基礎消費必須品,滲透率可能早就觸及了100%,疊加人們越來越追求飲食健康,總消費量重回下降趨勢將會是大概率事件。

可見,中國醬油在銷量維度上沒有什麼增長紅利了,未來更多會是內卷式競爭。 那麼,海天、千禾、中炬高新能否依靠自身經營繼續放量,提升市場佔有率呢?

2023年,海天醬油銷量為229.8萬噸,已經連續2年下滑,較2021年高峰的266萬噸累計下滑36.2萬噸,而在2021年之前,海天醬油銷量連續多年增長。 要知道,2016年公司銷量為148萬噸。

這幾年,海天醬油市佔率為13%-17%,市佔率並無提升。 未來,市佔率提升恐怕一樣不易。 主要原因是中國各地食飲口味差距較大,醬油品牌整體以本地為特色,難以出現像日本一家獨大的情形。 此外,糧油企業以及眾多調味品企業實施多元化戰略,大肆跨界搞醬油,也加劇了海天整合市場的難度。

千禾味業、中炬高新邏輯有些不一樣。 它們的醬油體量相較於海天差距巨大,全國化邏輯沒有走完,現仍處在持續放量節奏之中。 據統計,2016-2023年,千禾味業醬油銷量從7.12萬噸提升至44.76萬噸。 中炬高新則從2014年的28.56萬噸提升至2020年的50萬噸,后無披露數據。

可見,海天醬油產品在國內銷量上的天花板近在咫尺。 當然,除了國內市場,海外市場理應還有施展空間。

據QYResearch,2023年全球醬油市場規模為127億美元(約合924億元人民幣)。 其中,中國地區是全球最大的消費市場,2023年佔有88.68%的市場銷售份額,之後是北美和日本,分別佔有4.08%和2.81%。

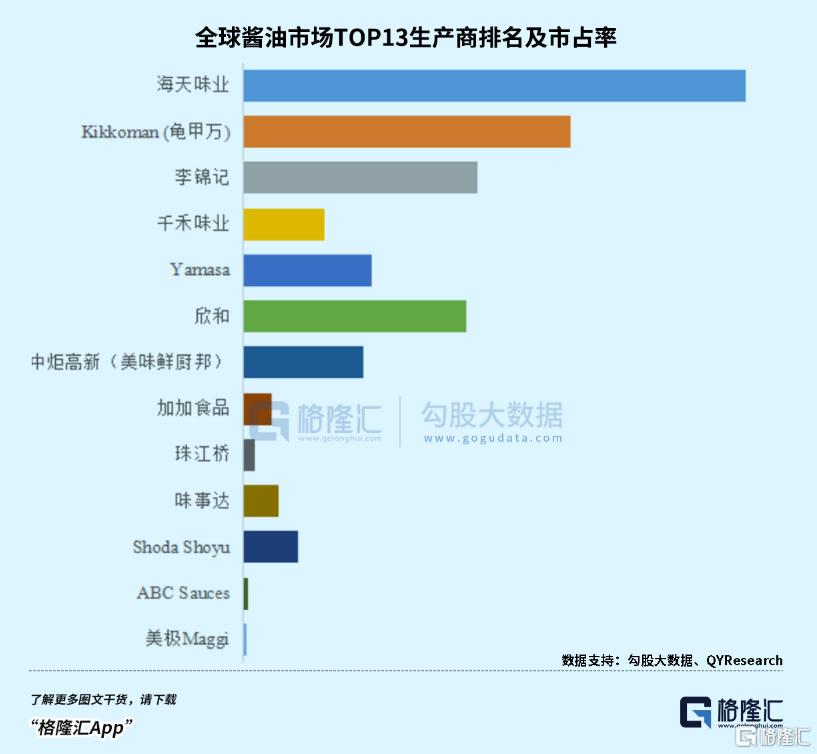

全球醬油市場格局來看,海天味業排名第一,其次是日本品牌龜甲萬、李錦記、千禾味業、Yamasa、欣合、中炬高新、加加、珠江橋、味事達等。 2022年,全球前十強廠商佔有大約46%的市場份額。

另據聯合國糧農組織披露數據顯示,2022年中國醬油出口23.3萬噸,較2021年小幅下滑。 但縱觀歷史,過去幾十年中國出口量整體均保持增長勢頭,不過出口絕對值仍然偏小。

綜上可見,中國才是全球醬油市場的主戰場,海外醬油市場並不大,不足以支撐類似海天這類龍頭持續高放量。

03

除銷量維度外,價格維度才是企業盈利能力、估值水準更為關鍵的因素之一。

2008-2016年,海天醬油平均每間隔2年提價一次,每次提價區間一般為4%-5%,基本保持與2%通脹水準相吻合的漲價狀態。 2016年以後,一直到2021年底才完成提價操作。

2022年,海天醬油噸價為5538.5元/噸,較2021年同比上升1.04%。 2023年,噸價再度掉頭下降至5498.6元/噸,較2017年整體提升1.82%,6年年複合增長率僅為0.3%。

可見,海天醬油從2017年開始,噸價上漲極為緩慢,跑輸CPI同期表現。 從海天毛利率見頂時間出現在2018年,彼時為46.47%,而2024Q3為36.78%,累計下滑高達9.69個百分點。

2016年之前,包括海天味業在內的龍頭持續保持「量價齊升」,主要源於巨集觀經濟的持續繁榮以及人均可支配收入的良好增長,進而持續醬油企業持續提升。 之後,醬油價漲勢頭明顯放緩,主要有兩個重要因素:

第一,中國醬油市場競爭更為激烈,各大廠家在最近幾年爭相加大產能擴張,而需求保持相對穩定,輕微價格戰持續不斷。

第二,三年疫情之後,經濟活力有所下降,反通脹壓力不減。 在此大背景下,人們愈發追求產品性價比。 因此,醬油消費升級大勢也由此阻斷了。

海天醬油歷年均價表現,大致能反應中國醬油價格整體態勢。 這與中國飲料行業的價漲階段有相似之處——2006年至2014年,飲料業價格年複合增速為3.2%,甚至快過CPI表現。 2014-2019年,價漲貢獻僅0.1%,主要系行業頭部加大資本開支,導致行業產能過剩,並開展同質化競爭,大打價格戰。 直到2021-2023年,產能有所出清,價漲貢獻才恢復至1.7%。

未來,海天價漲勢頭不算樂觀,大概率依舊維持較低漲幅水準。 一方面,當前激烈競爭格局依舊; 另一方面,中國要走出當前反通脹環境,可能需要較長時間。

04

綜合以上銷量、價格維度看,海天醬油主營業務成長性空間確實不大了。 未來,更多增長潛力或許依賴於業務多元化。 今年前三季度,海天其他業務收入為31.66億元,同比增長19.88%,占營收比例超過15%,已小有成就。

除醋、料酒外,海天還切入火鍋調料等其他食品領域,正尋求更多增長。 不過,未來可預期的是,這些領域競爭一樣比較激烈,很難從這些市場拿下較大份額,成為業績引擎可能性不大。

2024年,海天味業業務大概率是觸底了,但業績長遠成長性依然不具備很強基礎,未來保持低速增長將會是大概率事件。 然而,本輪股價大反彈,更多是巨集觀大市回暖引發的β行情,自身α有助力但不大。

當前,海天味業最新PE為42.9倍,略低於10年估值中位數的45.86倍,可見絕對低估值大致已經完成修復。 接下來,海天為首的醬油龍頭依舊有一定可能在巨集觀消費刺激政策(沒有實質性落地)預期下走強,但持續性上漲基礎不紮實,需警惕風險。 (全文完)

轉眼十年,回報爆升過十五倍!科技龍頭話你知秘訣!按此了解AI揀股策略科技巨擘,AI智能選股助你飛。