美股開市前,道指期貨跌逾200點!原油大升約6%,比特幣、美元齊升

北京時間11月8日,美聯儲召開聯邦公開市場委員會(FOMC)議息會議並公佈利率決議。

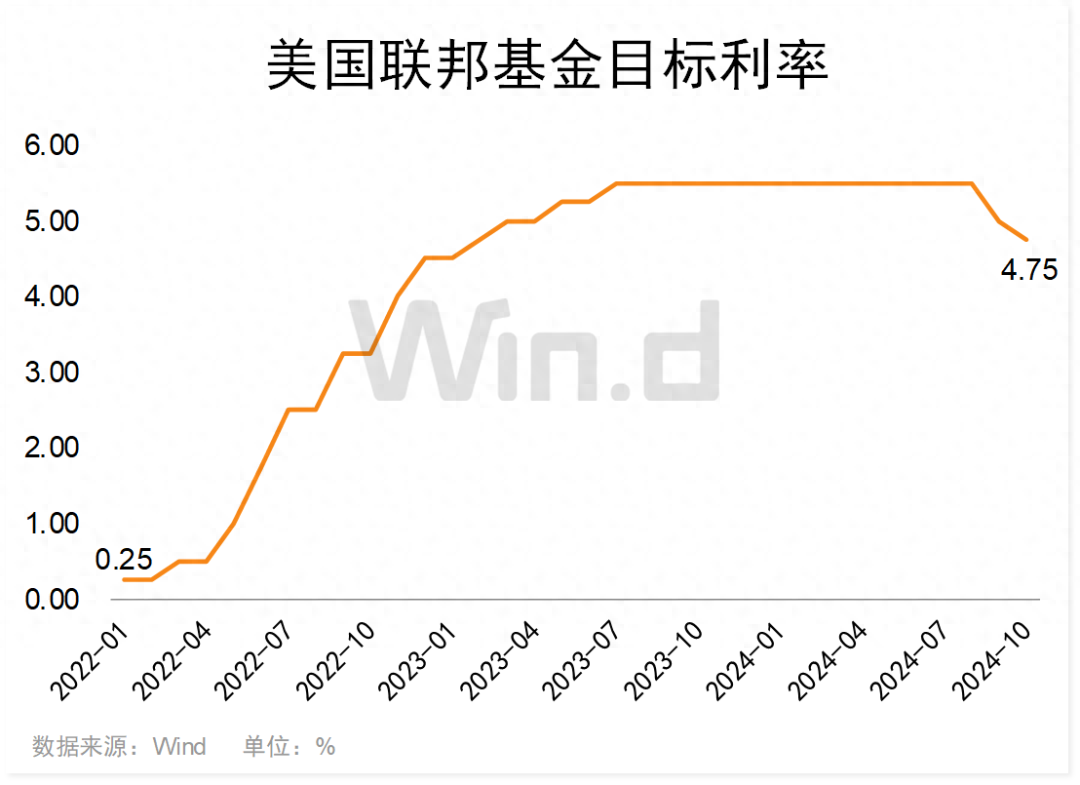

美聯儲週四批准降息25個基點,將基準聯邦基金利率降至4.5%至4.75%之間。 官員們表示,他們更有信心通脹將回到央行的目標水準,而且他們認為,即使在最近的降息之後,利率仍然足夠高,足以抑制經濟活動。

美聯儲主席鮑威爾在新聞發佈會上說:「我們致力於保持我們的經濟實力。 他說,官員們相信,通過“適當調整我們的政策立場”,通脹可以在經濟穩健的情況下繼續走低。

鮑威爾說,「我們不猜測,不推測,也不假設」會出台什麼樣的政策。 “在短期內,一些事件發展不會對我們的政策決定產生影響。” 鮑威爾還表示,在2026年5月之前,他無意離開美聯儲。 他在新聞發佈會上對記者說:法律不允許一些無端的事情發生。

投資者將密切關注這位美聯儲主席的前景。 鮑威爾在2017年被任命,但在他在之後被多次抨擊,稱放鬆貨幣政策的速度不夠快。

自美聯儲9月份降息以來,較長期債券收益率顯著攀升,這意味著抵押貸款或汽車貸款的借貸成本已經上升。 收益率上升在很大程度上是因為經濟數據好轉導致投資者減少了對經濟衰退的擔憂,而經濟衰退可能引發更大規模的降息。

但一些分析人士認為,債券市場的拋售也可能反映了一些投資者對更高的赤字或通脹的擔憂。 不管怎樣,市場都產生了一個不同尋常的結果:美聯儲降息后,借貸成本上升。 房地美的數據顯示,自9月中旬以來,30年期抵押貸款平均利率已從6.1%上升至本周的6.8%。

在類似的時間段內,利率期貨市場的投資者對美聯儲未來一年左右降息幅度的預期也在穩步降低。 據花旗稱,他們現在預計美聯儲到2026年將降息至3.6%左右,高於9月份估計的2.8%的低點。

美聯儲官員們正試圖將利率拉回更“正常”或“中性”的水準,既不刺激也不減緩經濟增長。

// 美股大漲 //

標準普爾500指數和納斯達克指數週四上漲,延續了當前的漲勢,交易員們在權衡美聯儲的最新降息舉措。

美國標準普爾500指數上漲0.74%,收於創紀錄的5,973.10點。 納斯達克綜合指數上漲1.51%,收於19269.46點,首次收於19000點上方。道瓊斯工業平均指數變化不大,報43,729.34點。 三大股指盤中均創下盤中新高。

週三股市大漲,道瓊斯工業平均指數上漲1500點。 標普500指數上漲2.53%,創下大選後歷史最佳單日表現。

此外,萬得中概科技龍頭指數上漲4.58%。 主要成分股中,美團上漲8.87%,京東集團上漲6.62%。

本周以來,債券市場也一直動蕩不安,美國國債收益率在前一個交易日飆升後,週四下跌。

這些大幅波動是美聯儲週四降息的背景。 央行降息25個基點是市場普遍預期的,但這一幅度小於9月份的50個基點。

美聯儲主席鮑威爾表示,央行對經濟狀況“感覺良好”,美聯儲似乎可能會堅持小幅加息。

“風險平衡讓美聯儲有足夠的空間將聯邦基金利率繼續下調。 市場不應期望大幅降息,除非經濟轉向下行,而這種情況在一段時間內看起來根本不可能發生,“哈裡斯金融集團(Harris Financial Group)管理合夥人傑米•考克斯(Jamie Cox)表示。

Wilmington Trust的首席資訊官托尼•羅斯(Tony Roth)表示,在一些計劃的範圍和影響變得清晰之前,投資者可以預期波動交易和股市普遍走高。

“在某種程度上,鑒於股票的市盈率過高,而債券的收益水準較高,我們可能會看到股票風險溢價非常低,股市的機會所剩無幾。” 我們還沒到那一步。 我認為,我們還有六個月的時間,才能就在那裡的問題進行認真的討論。 ”

大型科技股週四走高,提振了市場,蘋果和英偉達分別上漲2.1%和2.3%。 Meta上漲3.4%。

金融類股週三大漲,週四回吐了部分漲幅。摩根大通(JPMorgan Chase)股價下跌4.3%,美國運通(American Express)下跌2.8%,令道指承壓。

美聯儲在11月降息25個基點後,對12月降息的預期依然強勁,但市場定價顯示,1月份可能會不降息。

根據CME Fed watch Tool的數據,在美聯儲於美國東部時間下午2點公佈這一決定之前,市場定價顯示12月再次降息25個基點的可能性為67%,當月暫停降息的可能性為33%。

會議結束后,12月降息25個基點的可能性上升至70%以上,而暫停降息的可能性降至近29%。 與此同時,美聯儲1月份不降息的幾率約為71%。

// 經濟數據喜憂參半 //

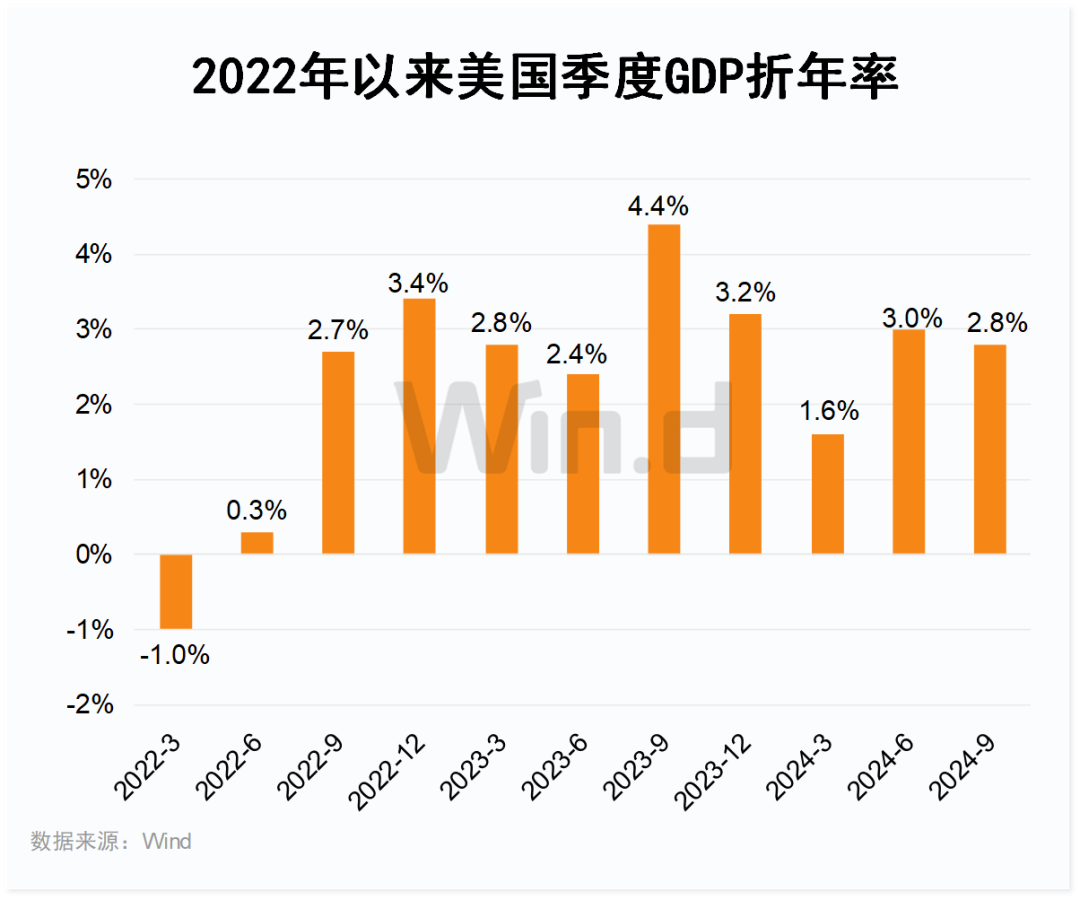

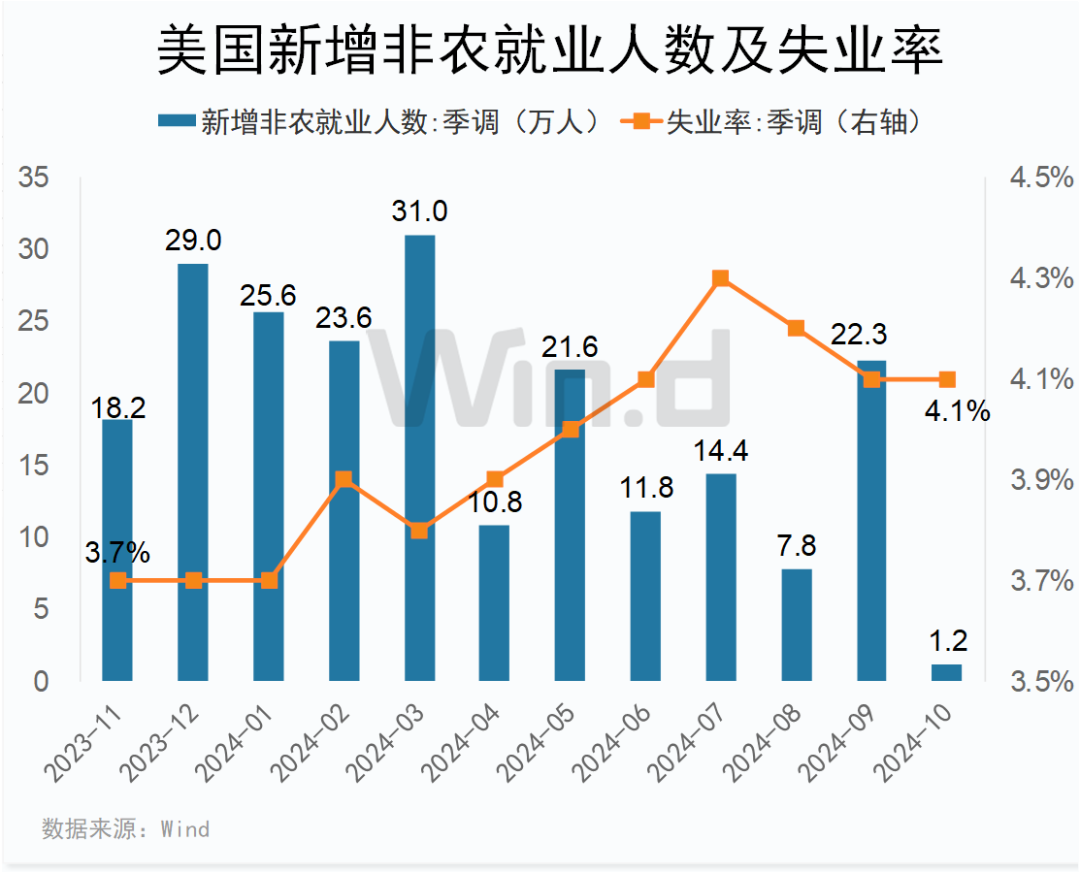

9月以來,美國經濟數據表現不一。 消費以及GDP數據回暖,就業數據轉冷,核心通脹指標存在黏性風險。

經濟數據方面,美國商務部於10月30日公佈數據顯示,受消費和政府支出增長帶動,今年第三季度美國GDP按年率計算增長2.8%。 牛津經濟研究院的經濟學家里安·斯威特表示,最新GDP數據顯示出美國經濟表現良好,目前的趨勢降低了裁員人數突然激增的風險。

此外,最新公佈的標普全球PMI指數和美國ISM公佈的數據均好於市場預期,顯示美國四季度初整體經濟依舊保持韌性。

然而,勞動力市場的數據卻並不那麼樂觀。 美國9月職位空缺數為744.3萬人,驟降至三年半來的最低水準,遠不及預期,表明對工作力的需求消退。 同時,截至10月的三個月中,美國私營部門平均每月僅增加6.7萬個工作崗位,為2020年來的最低水準。

10月的新增非農數據更是讓市場目瞪口呆。 美國勞工部於11月1日公佈數據顯示,美國10月新增非農就業人數僅為1.2萬,大幅低於10萬的市場預期,且前8月、9月新增非農人數合計下修11.2萬人。 分析給出的理由是,主要是受到颶風和罷工的影響。

通脹——作為美聯儲的兩大職責之一,目前已逐步接近目標,但核心指標依舊顯示出一定黏性風險。

數據顯示,美國9月CPI同比上漲2.4%,高於市場預期的2.3%,已連續6個月回落,但仍高於美聯儲2%的目標。 美國9月核心CPI同比上漲3.3%,高於市場預期的3.2%,前值為3.2%。

同時,美國9月PCE同比增幅已降至2.1%,創下2021年初以來的最低水準,僅略高於美聯儲2%的通脹目標。 然而,9月核心PCE保持在2.7%,略高於市場預期的2.6%。

美聯儲下一步如何走? //

美國當前互相矛盾且波動較大的經濟數據,讓美聯儲後續利率路徑充滿變數。

美國投資銀行Stifel首席經濟學家琳賽·皮格扎(Lindsey Piegza)認為,美聯儲內部分歧比市場所意識到的要大得多。 有部分美聯儲官員仍然為通脹數據擔憂,對快速降息持謹慎態度; 另一部分官員則更擔心勞動力市場可能過於疲軟,希望進一步大幅降息。

目前,不少交易員紛紛調降對美聯儲2025年降息的預期,預計美聯儲可能在2025年上半年再降息兩次,將基準利率降至3.75%-4%后就停止降息。

摩根大通首席美國經濟學家邁克爾·費羅利(Michael Feroli)也於近期調整了對美聯儲後續降息路徑的預期。 費羅利認為,美聯儲可能會從明年3月開始將放緩降息腳步,每季度僅降息一次,使得直到聯邦基金利率達到3.5%。

威靈頓投資管理巨集觀策略師邁克·梅德羅斯表示,美國政策調整可能會加速美國勞動力市場的走弱、總貿易量結構性下降以及財政狀況惡化的趨勢。 這將大幅提高短期通脹上升的可能性。 如果美國後續面臨財政狀況惡化和物價壓力的上升或使得美聯儲“抗通脹”的信心不斷減弱,其可能需要其再次轉變政策,或先暫停降息週期,若有必要明年可能再次加息。

一站式睇清全球股市財報預測,季報年報,過往現在未來一應俱全,即刻搵InvestingPro,了解更多詳情。