英偉達一夜蒸發2400億美元!大跌背後哪三大主因?

作者:Juan Leon,Bitwise高級投資策略師;編譯:0xjs@金色財經

加密市場Q3 非常精彩。

一方面,坦白地說,加密貨幣價格起色不多。 市場像過去六個月的大部分時間一樣橫盤整理。

但另一方面,正如Bitwise首席信息官Matt Hougan在其執行摘要中所說,「表面的平靜掩蓋了其背後的巨大進步。」

我們只想放大這一進展的一個方面:穩定幣成為加密技術的主導應用。

我們總是說,加密貨幣即將找到殺手級用例。 好吧,這就是穩定幣。

投資者為什麼要關心穩定幣?穩定幣已不再是秘密。 我們談論它們已經很多年了。 PayPal等大公司正在推出自己的穩定幣。 美國眾議院和參議院的高層正在討論它們。 上周,支付處理巨頭 Stripe宣布,它正計劃以 10 億美元收購穩定幣發行平台Bridge,這是其有史以來最大的一筆收購。

那麼,是什麼讓它們如此有價值呢? 投資者又為什麼要關心它們呢?

當然,穩定幣與其他加密資產不同,其設計目的是保持相對於某種資產(通常是美元)的穩定價值。 如果你看到穩定幣的價格波動,那一定是出了什麼問題。 這使得它們作為投資的吸引力降低,但作為交換媒介卻更加實用。 更重要的是,這一角色使穩定幣成為傳統金融與數字經濟之間的橋樑。

不僅如此,它們還快速、高效且可編程。 你可以在幾秒鐘內向世界上任何人發送 10,000 美元,而無需擔心銀行營業時間或漫長的結算時間。 作為數字資產,穩定幣可以被編程來執行智能合約,從而實現自動支付、託管服務和各種去中心化金融 (DeFi) 應用。

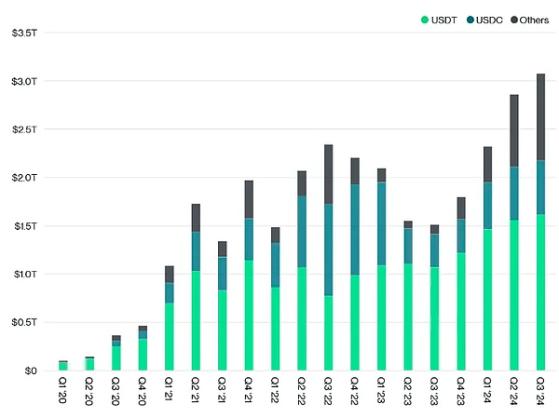

這就是穩定幣使用量飆升至創紀錄水平的原因。 今年上半年,全球超過5.1萬億美元的交易通過穩定幣進行。 這與Visa的6.5萬億美元相差無幾。這不是一個小生態位市場。

穩定幣交易

資料來源:Bitwise Asset Management,數據來自 Coin Metrics。 數據範圍從 2020 年第一季度到 2024 年第三季度。

註:「其他」包括 BUSD、DAI、FDUSD、GUSD、HUSD、LUSD、PYUSD、TUSD、USDK 和 USDP。

穩定幣如何起飛

傳統支付巨頭PayPal為什麼要推出穩定幣?這個商業模式太好了。這很簡單:發行人吸收美元(或其他法定貨幣),並發行等量穩定幣。 然後他們用這些法定貨幣購買美國國債和其他收益資產。 最後他們將利息收入囊中。

這種模式效果如何? 最大的穩定幣發行商Tether去年的利潤比貝萊德還多。

這些發行者正在成為大玩家。 如下圖所示,前五大穩定幣持有的美國國債總量超過了韓國和德國等一些 G20 國家。 因此,穩定幣的增長為美國債務提供了新的需求來源,並有助於為美國國債市場提供流動性,使穩定幣對更廣泛的金融體系產生淨利好。

投資者迫不及待地想要參與其中。 Tether最大的競爭對手Circle很樂意為他們提供幫助;該公司今年悄然申請了IPO。 不過,儘管還在籌備中,但Visa等上市公司已經將穩定幣整合到其業務中。

美國國債持有者:穩定幣與主要外國持有者

資料來源:Bitwise Asset Management,數據來自美國財政部和公司報告。 數據截至 2024 年 6 月 30 日。

註:本表靈感來自 Castle Island Ventures 創始合伙人 Nic Carter 的演講。 「穩定幣」指截至 2024 年 6 月 30 日,按市值計算的前五大穩定幣(USDT、USDC、FDUSD、PYUSD 和 GUSD),其儲備證明報告可用。 「美國國債」持有量包括美國國庫券、逆回購協議和貨幣市場基金。

這對投資者意味著什麼?

那麼投資者該如何利用這一時機呢?請記住:穩定幣的設計不會升值。 如果非要說的話,它們會像其掛鉤的資產一樣承受同樣的通脹壓力(和貨幣兌換風險)。

那麼,投資者應該尋找哪些機會? 他們需要謹記哪些風險?

1)上市公司一些跨國公司正在將穩定幣整合到其運營中以獲得競爭優勢。 這些公司反映在加密貨幣股票指數中,例如 Bitwise Crypto Innovators 30 Index。 由於穩定幣提供比傳統中介更低的交易成本和更快的結算時間,我們預計Visa和PayPal等公司不會是最後一批利用穩定幣的公司。 預計將有更多銀行和支付處理商進入該領域。

2)貨幣市場賬戶的潛在替代品對於當今大多數穩定幣持有者來說,他們持有的穩定幣與支票賬戶中的現金類似:它們是靜態的。 但如果發行人可以將他們從國庫儲備中獲得的部分利潤轉為利息,情況會怎樣?

如果這條道路得以打開,穩定幣將成為貨幣市場基金(價值6.3萬億美元的產業)的一個有吸引力的替代品。對於客戶手頭有現金的顧問來說,穩定幣可能成為投資組合中一個有用的工具。由於穩定幣監管是美國國會的熱門話題,這一點值得關注。

3)底層區塊鏈的價值累積大多數穩定幣活動都發生在以太坊上。穩定幣的增長直接促進了網絡的增長和穩定,並間接促進了 ETH 的價格。 當然,反之亦然:如果穩定幣模型失敗,可能會對網絡活動造成壓力。

最後的想法

穩定幣的規模能有多大?考慮一下:美國的流動性存款總額約為18萬億美元。 目前穩定幣僅占該市場規模的1%。 如果我們看到大規模批准計息穩定幣或更清晰的監管框架,那麼相對市場份額會發生什麼變化?

對於投資者來說,信息很明確:現在是關注穩定幣的時候了。