美國海關稱將於2月24日起停止徵收川普關稅

今天,日經225指數跌去12.4%,近3個交易日內跌去20%,短短三天內抹去全年漲幅。與此同時,英偉達公司 (NASDAQ:NVDA)夜盤暴跌14%,韓國股市暴跌10%,納指100跌5%,大餅暴跌15%,蘋果公司 (NASDAQ:AAPL)在巴菲特持倉砍半的影響下也暴跌10%,台股、日股、韓股都創下歷史最大跌幅,週邊股市一片狼藉。

新手至老嘢,InvestingPro都系你嘅最佳拍檔!市場風高浪急,通脹加息揼到心寒,有InvestingPro傍身,風險喺度都變浮雲,投資勝算直線升!點擊這裏查看InvestingPro。

A/H股在上午交易時受到的影響不大,但下午日股加速下跌,牽連A/H股也跌了1-2%。這是日元Carry trade拆倉造成的全球爆金幣時刻,全球都很期待今晚美股開盤會跌多少,這也有些類似2020年美股疫情熔斷的劇本。

日股牽連全球大跌,不僅僅是因為Carry trade的結束,在過去幾個月裡,宏觀和微觀上都有很大的邊際變化,我們重新複盤來看看發生了什麼。

首先是日元在3月份結束YCC政策後,市場大多數觀點認為日元會升值→日股跌(出口企業的盈利受損),但日元反而在3月份從150加速貶值到7月份的160關口,這走勢是反市場預期的。

在這波加速貶值時,英偉達再創新高,帶動日股的晶片股繼續大漲,而在3-6月時,美元年內降息的預期是逐步減弱的,資金更多地是傾向於年內降息一次,甚至是不降息。

那麼,如果美元年內只降息一次,甚至是年內不降息,那能看到即使3月份日元解除負利率之後,日元匯率依舊是貶值走弱的,並沒有升值。這裡最重要的邊際變化就是美元什麼時候降息,若美元降息來的越早,降息幅度越大,那Carry trade造成的影響就越大,主要是看雙方利差的空間。

但在7月31日,日央行加息15bp至0.25%,8月2日美國非農資料繼續走弱,CPI也連續兩個月走弱,市場預期又拐向了,從年內不降息→降息1次→9月就降息25bp,甚至衰退交易的呼聲都傳出,日美雙方利差加快縮窄,短時間內宏觀多次的變化,這就導致了Carry trade踩踏的開始。

日本在2016年開始負利率後,過去8年的時間裡,大家都不清楚美股裡一共有多少資金是從日本借過來的,起碼借日元投美股的資金規模並不小,那當日元激進加息縮表時,這就使得借日元投美股的資金開始“拆倉”賣股票還日元。

這裡引用付鵬的科技股“爆金幣”和“縮圈”觀點。

借日元投美股的資金,最多的就是買英偉達,Short yen+Long Mag 7+Short VIX高波動率是近一年最擁擠的交易策略。截止7月,這些做多的頭寸資金規模創新高,所以當Carry trade套利交易扭轉時,最擁擠的策略就開始人踩人了,借日元的資金開始拋售科技7姐妹,把股票換回日元還掉。

那麼,美股的人踩人為什麼會影響到日股呢?

日股借貸的Carry資金裡,主要流向日本國內的兩類資產,一是巴菲特借日元買的日本五大商社,現金牛可以收高息對沖掉匯率風險。而另一種資產就是日本晶片股,日本晶片股主要是跟英偉達漲,過去一年多裡漲了1-2倍的水準,PE也炒到30-40倍左右。

值得注意的是,日本晶片股是給英偉達供貨的,但資金可能最多只願意給30倍PE,再高的PE就給不了了。那麼在這時候,當英偉達的“影子股”漲不動時(波動率下行),市場資金看到英偉達還能漲,就會產生虹吸效應,資金可能會賣出“日股影子股”,買英偉達,那就導致市場的集中度很高,資金開始“縮圈交易”了。

比如說,東京電子4月至今已跌去44%,即使去掉最近3天30%的跌幅,東京電子近3個月也跌了21%,同期遠跑輸於30%漲幅的英偉達、跑輸給漲幅20%的台積電,跑輸給漲幅6%的標普500,這就是縮圈交易的現象。

如下圖所示,先是最圈外的日經指數/標普500跟不上東京電子和標普100的上漲,再到東京電子/標普100跟不上微軟/蘋果的上漲,最後到微軟/蘋果跟不上英偉達的上漲。而這恰恰就是過去一年裡,美股跑的最火熱的交易,科技7姐妹帶著標普500和納指漲,其餘的幾百檔股票漲幅並不大,甚至是跌的,顯示出指數跑的很好,但平均下來每家公司漲幅是另外一種景象。

當現在Carry trade賣英偉達去還日元時,同樣會帶動日股的下跌,因為本質上就是跟英偉達上漲的影子股,當最核心圈內的英偉達開始下跌時,影子股的下跌會更加明顯。

市場出現這樣的交易現場並不罕見,只是當資金集中度達到最擁擠時,英偉達/科技7姐妹的基本面就不能有一點的miss,倘若像上週五英偉達出現B100伺服器出貨量推遲,那就有可能一天內暴跌6%。

實話說,上週五英偉達收盤是沒怎麼跌的,這說明大多數資金並不認為出貨時間推遲對業績有影響,只是裡面的短線/杠杆資金會覺得很難受,因為不僅股價不漲,跌起來的波動率也很大。但如果出現一點利空大跌,那大多數杠杆資金就會開始人踩人,左腳踩右腳的開始砍倉。

直到今天,週末巴菲特減倉蘋果50%的消息也出來了,這不僅利空蘋果股價,今天日元的加速走強,更加是吸引借日元買美股的資金要賣股票還日元了。

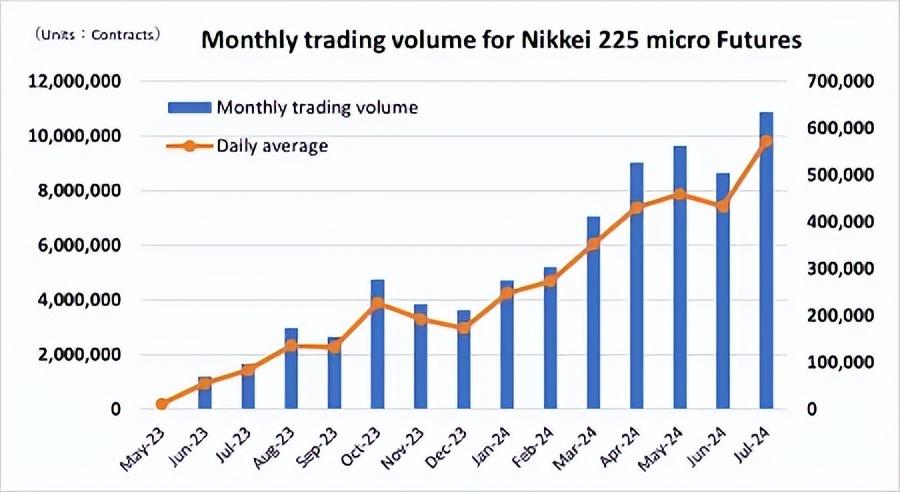

據日本交易所披露,截止7月26日,去年剛發佈的日經225的迷你期貨持倉頭寸創下歷史新高。美股、日股這樣10-20%的巨大波動,無疑是打穿了很多杠杆資金,現在這樣的情形該如何收場?

結語

在日股收盤後,美聯儲說今天要跟日本央行召開緊急會議。

市場傳聞在說,接下來的劇情是像2020年疫情熔斷一樣,鮑威爾緊急大降息拯救美股,甚至說美元年內要降息100-125bp?還是等到9月份再降息?或是讓日本央行下場買ETF支撐股市呢?但值得一提是,美國經濟衰退跡象並不明顯,這些可能性不大。

在日股暴跌時,利差預期一百八十度大轉向,這真是個黑色星期一,也是載入史冊的一周(日元Carry trade結束+中東大亂+巴菲特大減倉蘋果)。