全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

特朗普遇襲也是市場新變數

鮑威爾“鴿”聲之下,貴金屬週二繼續“嗨”。

特朗普遇襲,世界愈發動盪,避險股票哪裏找?強勢現金流股點擊這裏,低風險高回報,盈力超勁!限時低至五折驚喜, 點擊自動領取優惠碼HKP24!

截至發稿,A股曉程科技 (SZ:300139)漲超5%,湖南黃金、銀泰黃金、山東黃金等漲超4%。港股山東黃金 (HK:1787)漲超5%,招金礦業 (HK:1818)漲超4%。

6月下旬來,A股貴金屬板塊開啟上行模式,目前累計漲幅超16%。

今日,現貨黃金震盪向上,一度站上2430美元/盎司上方,現漲0.31%報2429.86美元/盎司。

“鴿派”鮑威爾

上週末,特朗普遇襲成為新的市場變數,美國大選的不確定性致避險資產開始升溫,黃金及貴金屬的看漲動力愈發強勢。

昨夜,“鴿派”鮑威爾再引爆黃金多頭士氣。

鮑威爾稱,過去幾年經濟表現出色,最近三次通脹資料確實增強了信心。

他預計今年經濟增長將放緩,通脹將繼續取得進展。美聯儲不會等到通脹達到2%目標才降息,因為貨幣政策的影響具有滯後性,假如維持利率太久太高,會過度抑制經濟增長。

鮑威爾的這番表態,可能為未來降息鋪平道路。

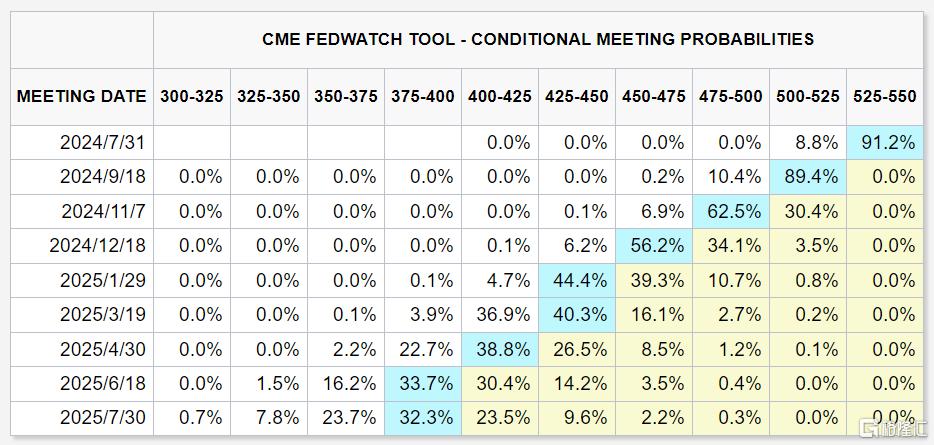

據CME“美聯儲觀察”工具最新顯示,交易員們押注9月首次降息的概率高達89.4%,年內或有三次降息。

此前美國6月CPI顯示超預期放緩,現在疊加“鴿派”的鮑威爾,讓市場開始加碼降息交易。

道明證券高級商品策略師Daniel Ghali指出,自由交易者正大量重返黃金市場。

“鑒於這一群體目前已積累了本輪週期中最大的頭寸,我們的代理人認為,鑒於未來一年美聯儲降息的數量已反映在利率市場上,宏觀交易員在黃金中的持倉現在略高於預期。”

他表示,目前黃金價格仍遠低於美聯儲過去降息週期創下的最高點,這表明如果對即將到來的降息週期的預期繼續加深,黃金還有進一步上漲的空間。

自由交易商的多頭倉位元在過去幾周也在增加,這與特朗普的交易一致,這也吸引了投資者對黃金的興趣。

“黃金技術面在我們的全球宏觀雷達中也是表現最強勁的,這凸顯了商品交易顧問 (CTA) 趨勢追隨者在被迫平倉更多頭寸之前所面臨的高門檻。儘管近期黃金的下跌已經催化了一些平倉,但 CTA 現在很可能會重返買盤,而不會出現 2370 美元/盎司以下的大幅逆轉。”

金價年底劍指2500美元?

世界各國央行還在計畫大肆儲備黃金,這也是金價上漲的主要推動力之一。

據世界黃金協會的2024年央行黃金儲備(CBGR)調查,29%的央行受訪者打算在未來12個月內增加黃金儲備,這是自2018年開始這項調查以來觀察到的最高水準。其中,新興市場增持黃金尤為積極。

資料顯示,中國央行6月黃金儲備為7280萬盎司,與前兩個月持平,而在此之前央行連續18個月增持黃金。

印度央行6月增加了逾9噸黃金,這是自2022年7月以來的最高水準,意味著印度今年的黃金儲備增加了37噸,達到841噸。

澳新銀行大宗商品策略師Soni Kumari和Daniel Hynes預計,今年印度的黃金需求強勁,這可能在今年下半年繼續支撐金價。

“印度央行今年已成為第二大黃金買家。上半年的購買量意味著,如果購買速度繼續下去,今年的總購買量可能達到70噸以上。”

他們預計,金價到今年年底將升至每盎司2500美元。

FXStreet分析師Christian Borjon Valencia也表示,如果金價升穿2439美元/盎司,那將為金價測試年內迄今高點2450美元/盎司鋪平道路。

他指出,一旦有效攻克該位,預計將進一步上漲,下一個目標是2500美元/盎司。

美銀更是預計,未來12-18個月,金價可能會反彈至3000美元。