隔夜美股 | 三大指數跌幅收窄 特朗普承諾“護航” 金價一度跌破5000美元

去年至今,AI浪潮讓股民從英偉達這類“賣鏟人”身上賺取超過五倍的潑天財富。

但人工智慧的影響力正在蔓延,第一梯隊贏家所在的算力市場快速增長,同時也給第二梯隊的供應商創造了需求,比如說,存力。如今這個領域隨著潛在市場空間的擴大,以及業績爆發式增長的兌現在不斷推動估值水漲船高。

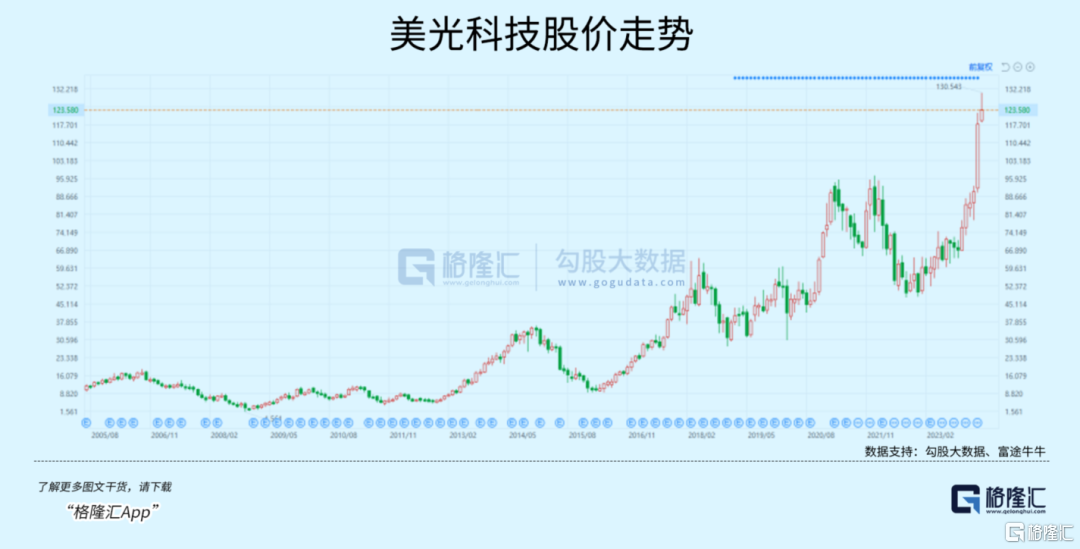

比如憑藉高頻寬記憶體(HBM)的現實需求貼上AI標籤的美光科技公司 (NASDAQ:MU)的股價觸底反彈了150%,近期在交出一份扭虧為盈的成績單後,市值迅速突破了歷史新高。

除了它,目前能供應的HBM的兩大巨頭,包括三星、SK海力士,韓股市值穩居前二。

記憶體晶片週期加速復蘇的預期日益兌現,對去年仍在大規模虧損的存儲晶片巨頭而言,改變命運的時刻已經到來。

01

週期輪動對於市場地位突出的巨頭而言,就是把上個週期虧掉的錢賺回來。

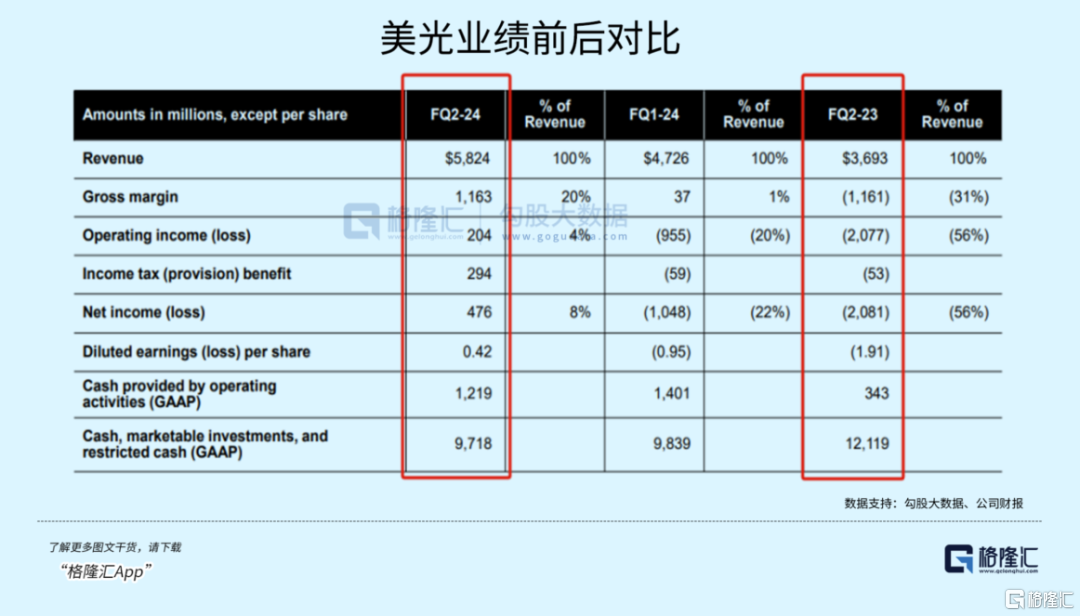

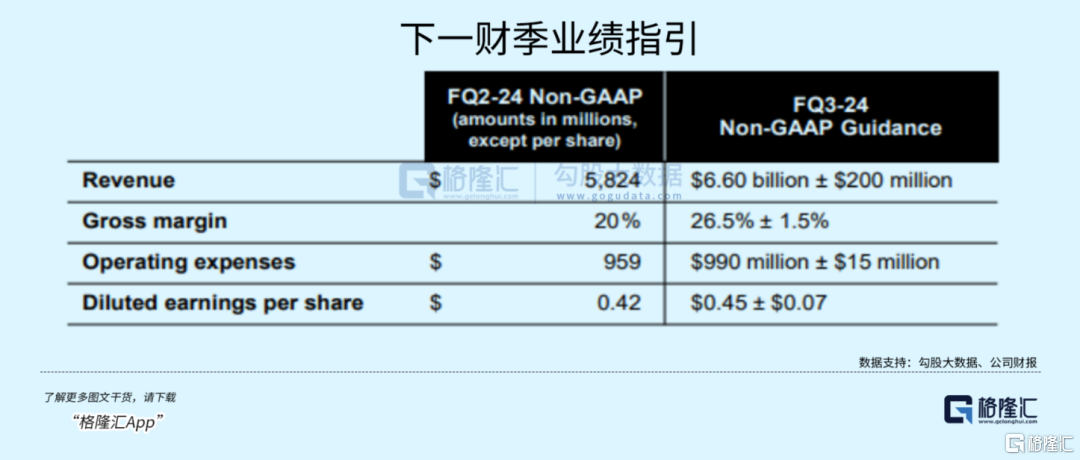

上月美光公佈了2024第二財季(2023年12月,2024年1-2月)的業績表現,業績最大的亮點莫過於,在原本還要承受一個季度的虧損的指引下,美光利潤竟然奇跡般的扭虧為盈。

營收同比猛增58%,至58.2億美元,NON-GAAP基準下的每股收益為42美分,相比營收預期約為53.5億美元,每股虧損24美分的市場預期,可謂全面碾壓。

要知道去年同期,美光曾經創下二十年來單季度的最大虧損。營收同比下降53%,虧損23.1億美元,其中包括14億美元的庫存損失,每股虧損2.12美元。

僅僅過去一年,美光就從泥沼中爬起來了。

通過業績證明了投資者的猜想,作為算力三大要素之一(計算、存儲、網路通信)的存力,AI對於存儲晶片的需求可能比我們預期的還要樂觀。

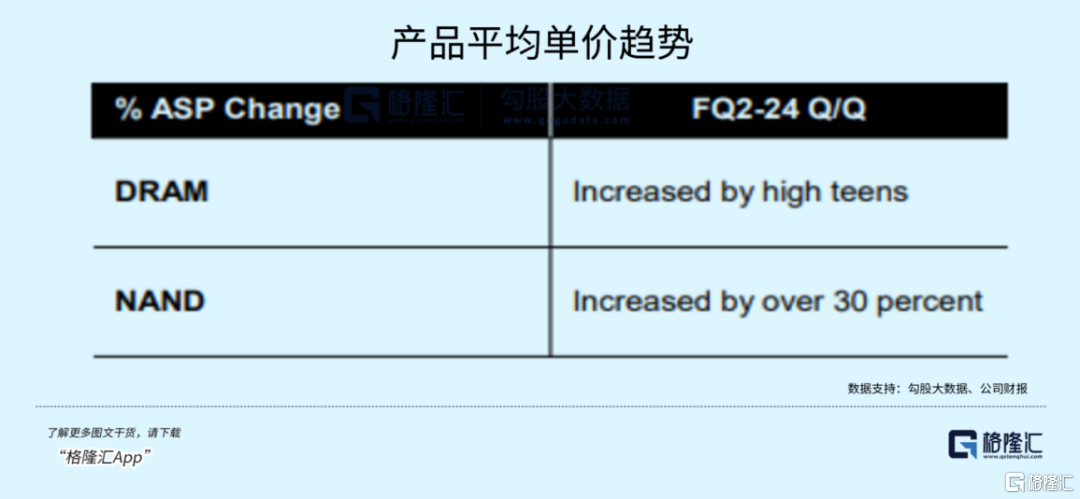

並且,AI的發展影響了上游晶片端的供需變化,加速庫存出清,存儲晶片的價量反轉開始反映在營收上。公司主要產品DRAM bit出貨量和平均售價都實現了環比增長;NAND bit平均售價環比增長超30%。

02

市場最關心的HBM,正逐漸成為存儲行業巨頭實現業績反轉的勝負手。

繼去年SK海力士三季度相關業務首次扭虧為盈後,AI帶來的熱潮遠沒有停下來的意思。

HBM記憶體以其高頻寬、低功耗和高容量的特點,成為支援複雜AI計算任務的理想選擇。

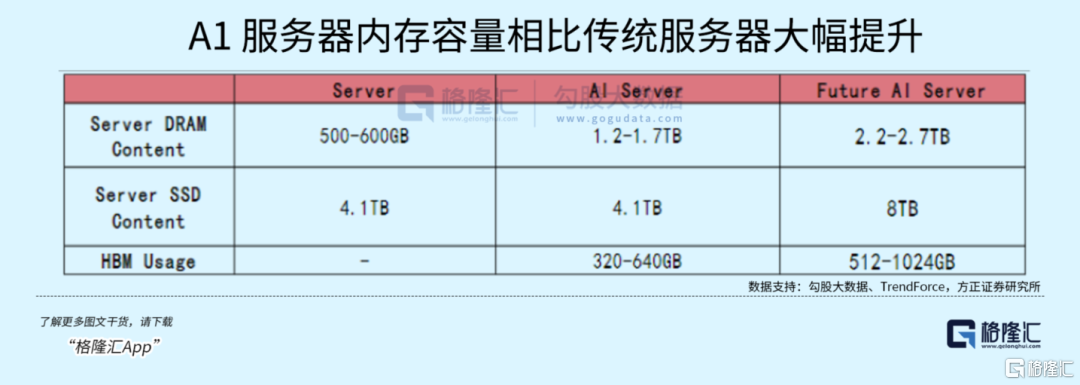

隨著人工智慧(AI)技術的快速發展,CPU和GPU作為伺服器的算力核心,其性能和配置也在不斷升級以滿足日益增長的計算需求。這種升級不僅體現在處理器的核心數、主頻和執行緒數量上,還體現在對記憶體容量和價值量的需求上。

例如,英偉達訓練型AI伺服器中的CPU DRAM容量可高達2TB,而單個GPU通常搭載80GB以上的HBM記憶體。

預計AI伺服器的HBM總容量將超過640GB,總記憶體容量相比普通伺服器有4到8倍的提升。僅CPU記憶體的價值量預計就有5倍的提升,而GPU的HBM則是一個全新的增量市場。

目前,英偉達基於Blackwell GPU 架構的下一代AI系統,HBM3E需求增加了33%,延續了每個GPU 的 HBM 內容穩步增加的趨勢。

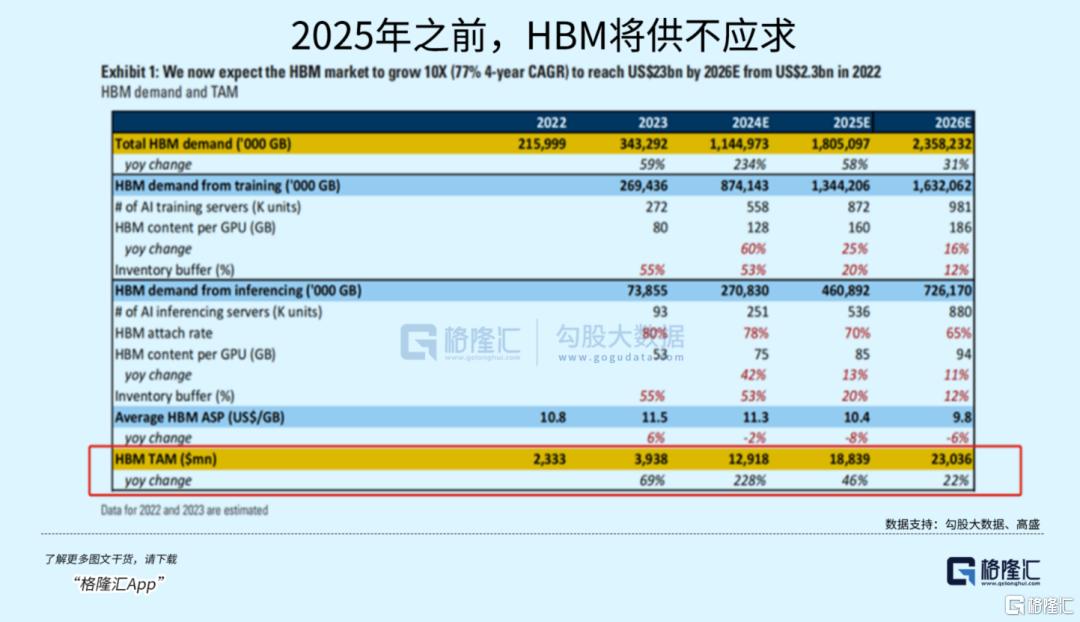

需求如此旺盛,高盛因此大幅提高了HBM總市場規模預估,從22年的23億美元增長到26年的230億美元,4年10倍,每年的複合增長率高達77%。

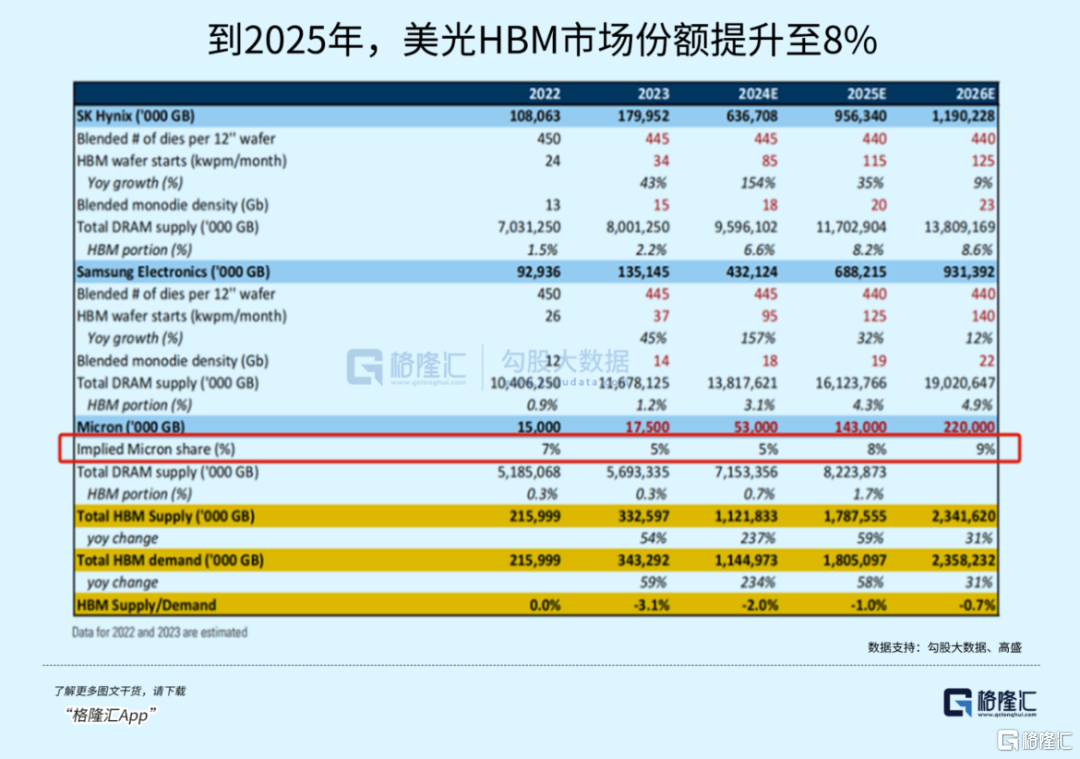

如今,全球的HBM市場基本被韓國的SK海力士、三星,和美國美光瓜分,其中SK海力士占比一半,美光大概在5%左右。競爭格局上,SK海力士有先發優勢,不過美光的HBM 3E價格和良率已經很接近SK海力士。

上個季度美光開始量產並確認了第一筆收入,在財報電話會上,美光透露HBM3E將供給英偉達的H200,今年的產能已全部賣光,明年的大部分產能也已經被預定。也就是說,整個2024財年HBM的業績貢獻確定性極高,並且將對整體毛利率產生積極影響。

這也是高盛因此看好美光會後來居上的原因,預計到2025年,美光HBM的市占率仍有上升潛力。

另外,雖然傳統伺服器可能會同時使用機械硬碟和固態硬碟(SSD),但AI伺服器基本全部使用SSD,以獲得更快的讀寫速度和更高的可靠性。這一轉變使得AI伺服器的整體存儲價值量相比普通伺服器預計提升約10倍。

AI除了啟動某類特定記憶體晶片的需求,實際上也有作用於整個晶片供需的外溢作用。

從供需關係上看,由於AI伺服器需求推動HBM、DDR5 和資料中心SSD的快速增長,同時擠佔了其他消費領域的晶片供應,這對所有存儲終端市場的定價都產生了影響。

例如,三星剛剛宣佈二季度將企業級SSD價格,在一季度價格基礎上上調20%-25%,比原計劃的15%更高。

如果DRAM和NAND的定價水準在2024年還會進一步上漲,按照美光的業績指引,存儲廠商今年、明年的收入和盈利將有可能創出歷史新高,週期復蘇是美光股價背後更大的主旋律。

03

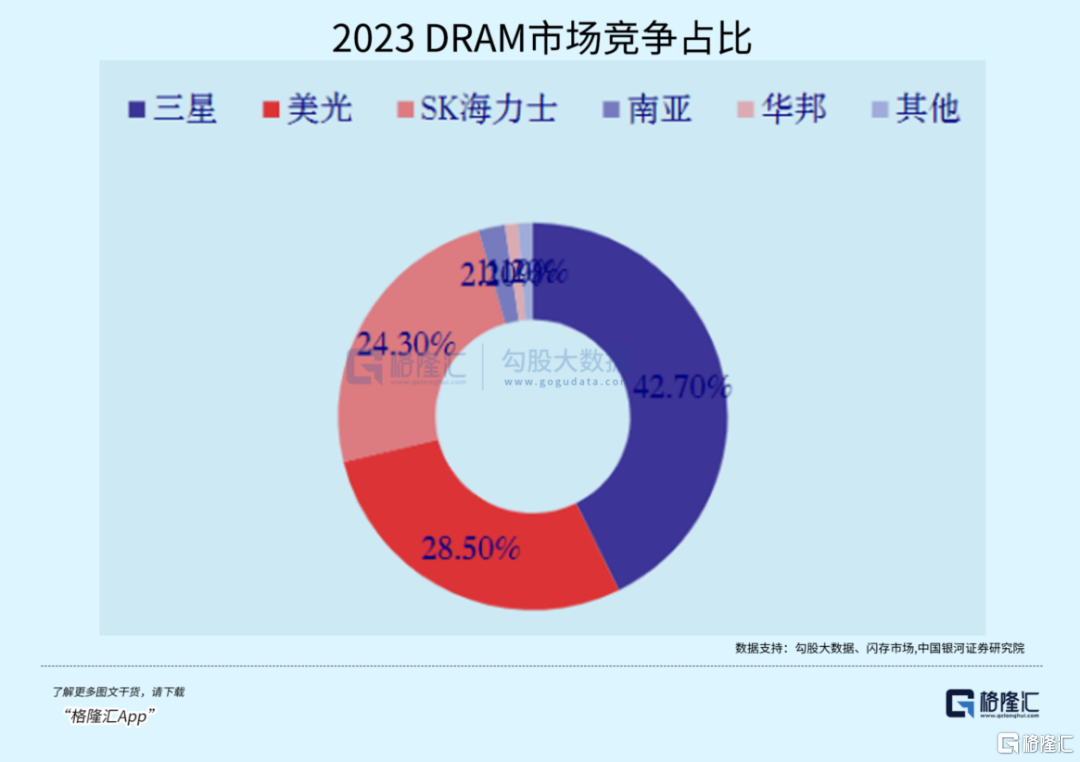

目前全球NAND Flash市場以三星、SK海力士、鎧俠、美光、西部資料5家廠商為主,全球DRAM市場則由三星、SK海力士、美光三分天下,是週期復蘇的絕對受益標的。

隸屬於DRAM的HBM需求尤其強勁,與大客戶英偉達GPU綁定的HBM需求已經在美光目前的股價上有所體現。HBM對於這輪存儲週期而言,或許是錦上添花,公司已經把能賣的HBM賣完了。

存儲晶片是半導體晶片第二大細分品類,有著接近1/4的占比。

從近20年的發展來看,下游新需求的湧現往往是促進晶片銷售額增長的關鍵驅動力,之前是伺服器、PC,再到手機、平板電腦、雲計算領域,現在AI大模型將再次開啟內容存量升級的新週期。

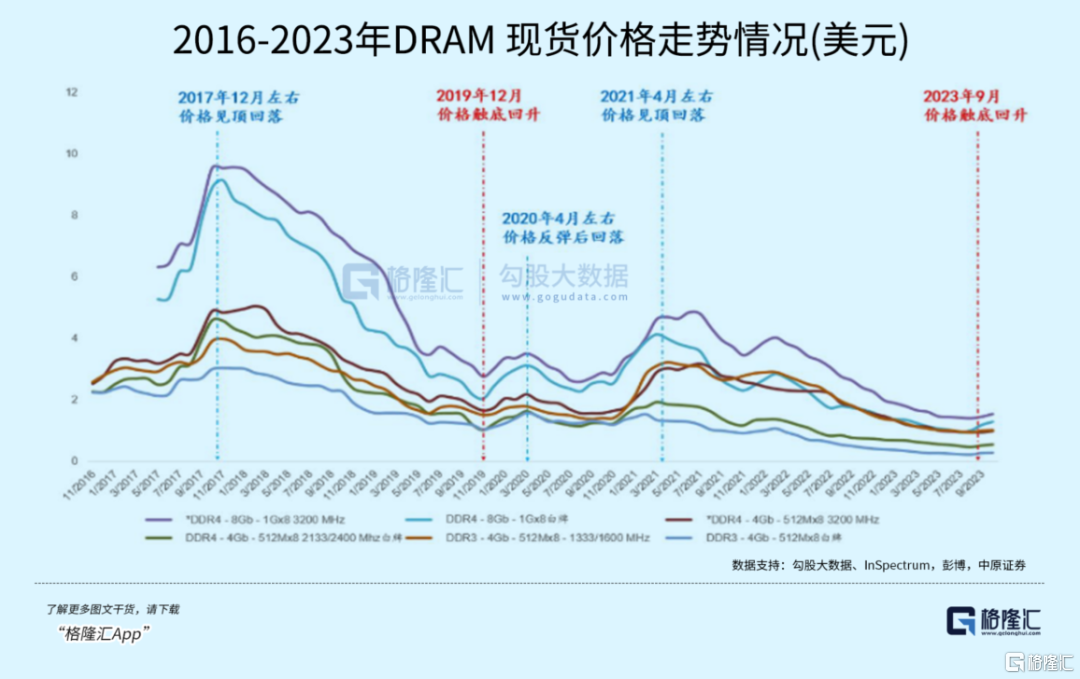

上一輪存儲晶片週期大概在2021年2-3季度見頂回落,經歷了兩年左右的下行週期。自去年9月以來,DRAM和NAND的現貨價格開始觸底回升,從去年10月到今年2月,部分現貨價格反彈幅度達到20%以上。

比較早的漲價信號發生在去年12月7日,西部資料向客戶發出漲價通知信,強調未來幾季NAND晶片產品價格將呈現週期性上漲,預期累計漲幅高達55%。

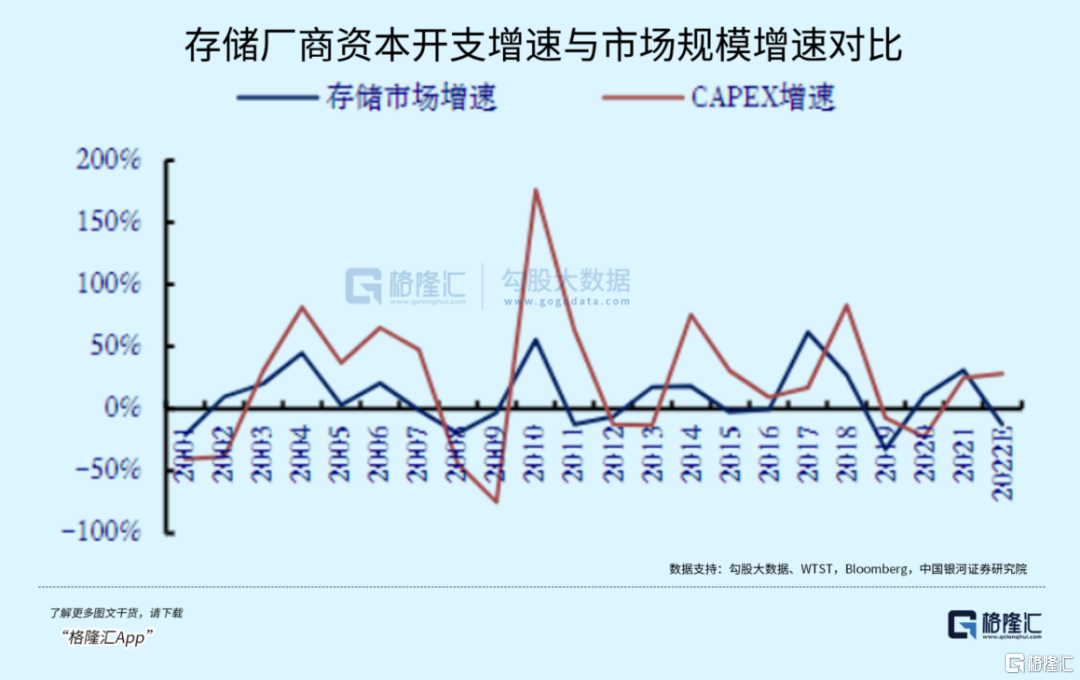

供給端的收縮致使未來供需結構逐步改善,有望驅動存儲週期再度上行。行業資本開支增速從22年10開始向下調整,三大存儲巨頭連續宣佈減產。比如美光2023年的資本開支同比減少42%,為保利潤2024年還要進一步減產30%。

另一方面,由於大多數智慧終端機市場開始復蘇,進一步增加對晶片庫存的消耗,美光預期2024年DRAM、NAND產業供給都將低於需求。也就是說,在整個2024年,DRAM和NAND的價格將進一步上漲。

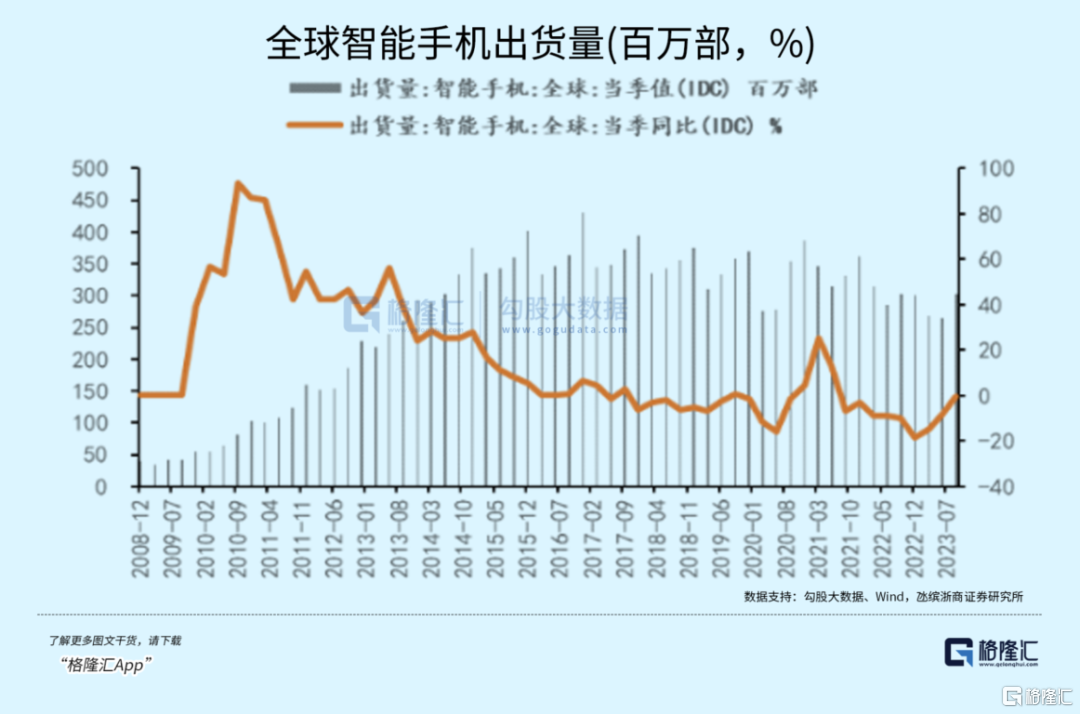

去年四季度,全球智慧手機出貨量同比增長8%,PC出貨量同比增3%。

今年,這些應用領域都有AI的加持,未來或需要容量更大的記憶體晶片。

據Counterpoint預測,2024年全球智慧手機出貨量同比+3%。去年智慧手機的高端市場逆勢增長,隨著中端機用戶成為旗艦機消費人群的比例上升,對高容量UFS4.0和LPDDR5/5X存儲晶片的需求相應增加。

AI PC可作為筆電的高端化產品,資料處理量的增加需要匹配傳輸和存儲規格,頻寬更高,記憶體容量更大,且更低功耗的DDR5將逐步取代DDR4。據Canalys預測,2024年全年出貨量預計增長8%,AI PC的滲透率可達到19%。

產能、需求、庫存、價格等指標預示著,存儲晶片週期即將開啟上升週期了。從業績指引可以看出,美光對於下游需求復蘇和週期節奏是比較有把握的。

業績和估值的高度,或許最終取決於這輪週期復蘇的力度。

04

作為典型的週期股,美光遵循著3年左右的週期起落,其中上升週期2年,下降週期1年。從近10年美光季度營收與股價走勢看,股價一般會提前1-2個季度反應,見下圖:

而目前,美光從2022年Q4開始的上行週期,至今走了一年多,雖然股價大漲了一倍多,峰值已經比2021年的週期頂峰要高,但過去每一次頂峰,公司的股價高點都在逐次提升,對應的是營收的抬升(2021年除外),證明市場需求在每一次週期中都有增長。

從營收上看,美光尚未達到這一輪週期的峰值,股價大概算剛爬到半山腰。

相比主要在韓國上市的SK海力士、三星,美光幾乎是美股市場上唯一的HBM存儲概念廠商。這也是華爾街大行,包括高盛、花旗、美銀等,都看好美光的重要原因。

而一旦下游某個需求超預期復蘇,晶片價格還有可能加速上漲。當市場敘事從“AI存力”轉向“整體存儲週期復蘇”時,股票可能會更積極地反應。

目前的AI正處於前期的基建階段,算力依然是最好的投資方向。加上存儲相比GPU,對需求的判斷有滯後效應,錯過飆漲五倍的英偉達,押注第二波贏家的機會值得把握。(全文完)