智通港股早知道 | 國際能源署成員國同意釋放4億桶石油 騰訊(00700)再推“養蝦”新措施

- 美聯儲加息大勢已去,美國股市有望高歌猛進。

- 然而,於2024年即將到來之際,儘管市場情緒高漲,惟未來仍有大量風險隱現,投資者應當留意。

面對市場波動,有什麼切實可行的交易思路?上InvestingPro,查看獨家投資靈感和策略,無懼市場波動。了解更多>>

Investing.com - 2023年只餘下為數不多的幾個交易日,不過得益於投資者對美聯儲結束加息的樂觀情緒,美股本年度有望穩健收官。

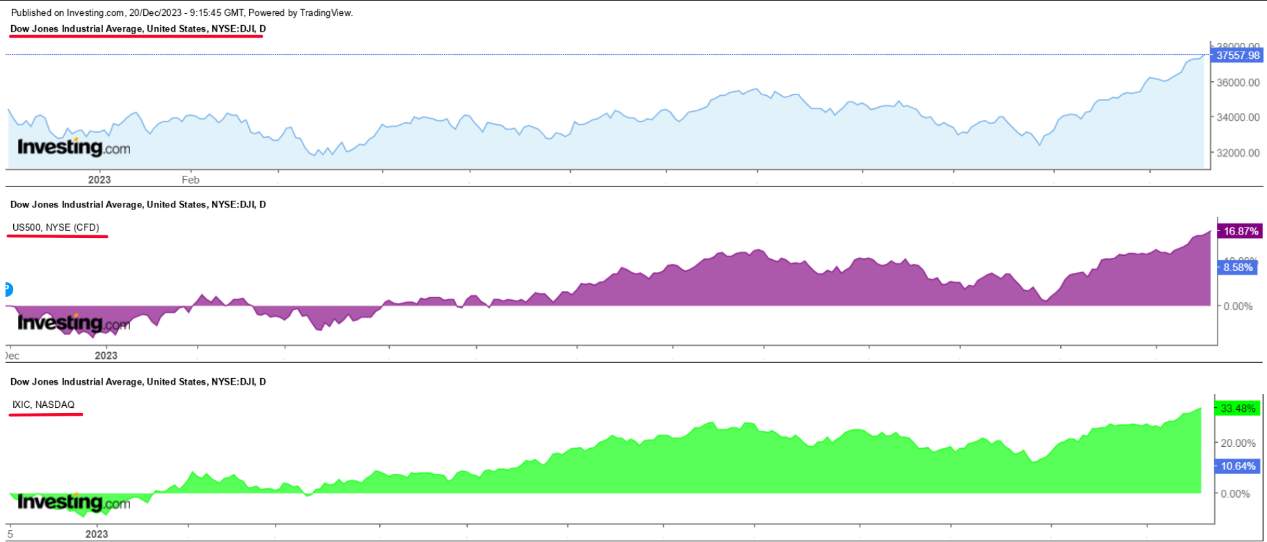

受Nvidia (NASDAQ:NVDA)、Meta Platforms (NASDAQ:META)、Tesla (NASDAQ:TSLA)、谷歌母公司Alphabet (NASDAQ:GOOGL)、微軟(NASDAQ:MSFT)、蘋果 (NASDAQ:AAPL)和亞馬遜(NASDAQ:AMZN)美股七巨頭提振,納斯達克綜合指數表現最為搶眼,今年迄今飆升43.3%。

與此同時,基準指數標普500和藍籌股道瓊斯工業平均指數今年分別上升了24.2%和13.3%。

納指、標普500、道指走勢圖,來源:Investing.com

然而,投資者規劃2024年投資方向之際,需要警惕五大風險,這些風險可能全年左右市場和投資者情緒,需予謹慎對待。

1.美聯儲政策的不確定性

美聯儲的利率政策是影響2024年市場動態的關鍵因素。目前市場的降息預期大幅升溫,然而美聯儲仍可能在較長時間內維持較高利率,這種對立的看法為新的一年營造了不可預測的氛圍。

此前,美聯儲自2022年3月開始將利率提高525點子至目前的5.25%-5.50%區間,惟上周做出鴿派轉向,點陣圖顯示2024年將進行三次降息後,很多市場參與者越來越相信美聯儲的緊縮政策已接近尾聲。

根據Investing.com美聯儲利率監測工具顯示,截至周三,美聯儲於2024年3月和5月會議上降息的概率分別約為75%和95%。

然而,於隨後幾天,美聯儲官員之間出現分歧,一些FOMC委員開始打壓市場的看升反應。

目前的關鍵問題是,經濟的韌性是否會導致利率長期處於高位,或者經濟是否會出現疲軟跡象而刺激美聯儲必須轉向降息。這種不確定性給市場預期蒙上陰影,因此對於會給資產估值、風險認知造成重大影響的貨幣政策轉向,投資者仍需保持謹慎,仔細評估。尤其是考慮到,美聯儲如果過早開始放鬆銀根,就有可能犯下重大政策錯誤,從而引發通脹壓力重新抬頭。

2.美国经济衰退与全球经济放缓

美國經濟會否陷入衰退,可能是決定美聯儲2024年降息速度和幅度的關鍵因素。

儘管市場普遍預期經濟衰退即將來臨,惟事實表明,美國經濟的韌性遠超預期。面對利率上升,其經濟增長表現也好於預期,因此投資者對經濟軟著陸持樂觀態度。

然而,美國經濟尚未完全擺脫困境。美聯儲預計,2024年美國經濟增速將從今年的2.6%大幅放緩至1.4%。由於加息的效果和影響尚未完全體現在經濟中,明年經濟增長可能會以更大的速度放緩。

此外,全球主要市場(尤其是歐洲)的潛在衰退隱憂也構成了另一個威脅,因此市場參與者重新評估2024年的投資策略時不可大意。

歐洲經濟增長緩慢且面臨持續挑戰,加上圍繞潛在能源供應中斷的不確定性,描繪出一幅令人擔憂的畫面。同時,作為全球經濟強國的中國,正在努力應對經濟主體缺少信心和房地產行業低迷的問題。

在這樣的背景下,投資者需要防範更廣泛的全球經濟衰退可能帶來的深遠影響。

3.頑固的通貨膨脹

隨著通脹逐漸降溫,以及美聯儲暗示2024年可能降息,很多投資者對未來一年似乎持樂觀態度。

事實上,自2022年6月以來,美國的通脹率已經顯著回落。於美聯儲的激進加息周期中,美國的通脹率曾一度達到9.1%的40年高點。

然而,儘管美聯儲一直在努力控制消費者價格指數(CPI),消費者價格通脹率仍遠高於美聯儲2%的目標。上月(11月)CPI年率仍然達3.1%。

此外,全球供應鏈的新中斷也構成了進一步威脅,可能引發2024年通脹的重新加速,給經濟穩定帶來額外的挑戰。

因此,筆者認為通脹可能會超出預期,並於高於市場目前預期的水準上持續更長時間。這會對美聯儲的貨幣政策計畫產生重要影響,且這種風險近在咫尺。

面對這些複雜的挑戰,我們需要保持高度警惕。消費者價格的任何意外加速不僅會削弱市場信心,還可能需要重新調整投資策略以應對長期的通脹逆風。

4.地緣政治風險與能源市場波動

地緣政治緊張局勢或將繼續為全球市場帶來陰影,於新的一年,仍將是投資者不可忽視的風險因素。

烏克蘭、中東等關鍵地區的持續衝突,以及中國南海等地局勢,都可能成為市場波動的催化劑。

投資者必須正視地緣政治動盪對市場的影響。由地區爭端和全球權力鬥爭引發的地緣政治風險,可能會打破市場平衡,重塑全球投資格局。

能源市場尤其容易受到地緣政治因素的影響。一旦地緣政治緊張局勢惡化,中東供應受到威脅,油價便有可能飆升。

事實上,紅海等重要地區的緊張局勢加劇,或者伊朗等關鍵國家的局勢升級,都可能瞬間推高能源價格,給全球經濟帶來新的壓力和不穩定因素。

在錯綜複雜的地緣政治環境中,投資者需要對投資組合、風險偏好和市場敞口進行全面的重新評估。

5.2024年美國總統大選的不確定性

2024年11月,美國將舉行總統大選,而政治不確定性也日益升溫,而這種不確定性與市場動態緊密相連。

潛在候選人和不斷變化的競選增加了複雜性。根據民意調查和博彩網站的資料,前總統特朗普(Donald Trump)現在顯然是擊敗現任總統拜登(Joe Biden)的熱門人選。特朗普目前在註冊選民或潛在選民中的支持率領先拜登約5個百分點。

而拜登成為自民調開始以來,於連任競選中落後的第二位現任總統。過去80年,現任總統於選舉前一年左右平均領先挑戰者10個多百分點。

同時,競選過程中的言論可能會影響投資者情緒、策略投資決策,最終營造出一種政治格局對市場趨勢產生重大影響的氛圍。

因此,即將到來的2024年美國總統大選會給金融市場帶來了不確定性。

怎麼辦?

五種風險因素將於2024年相互交織,並可能對市場風向、風險偏好以及投資策略造成重要影響。

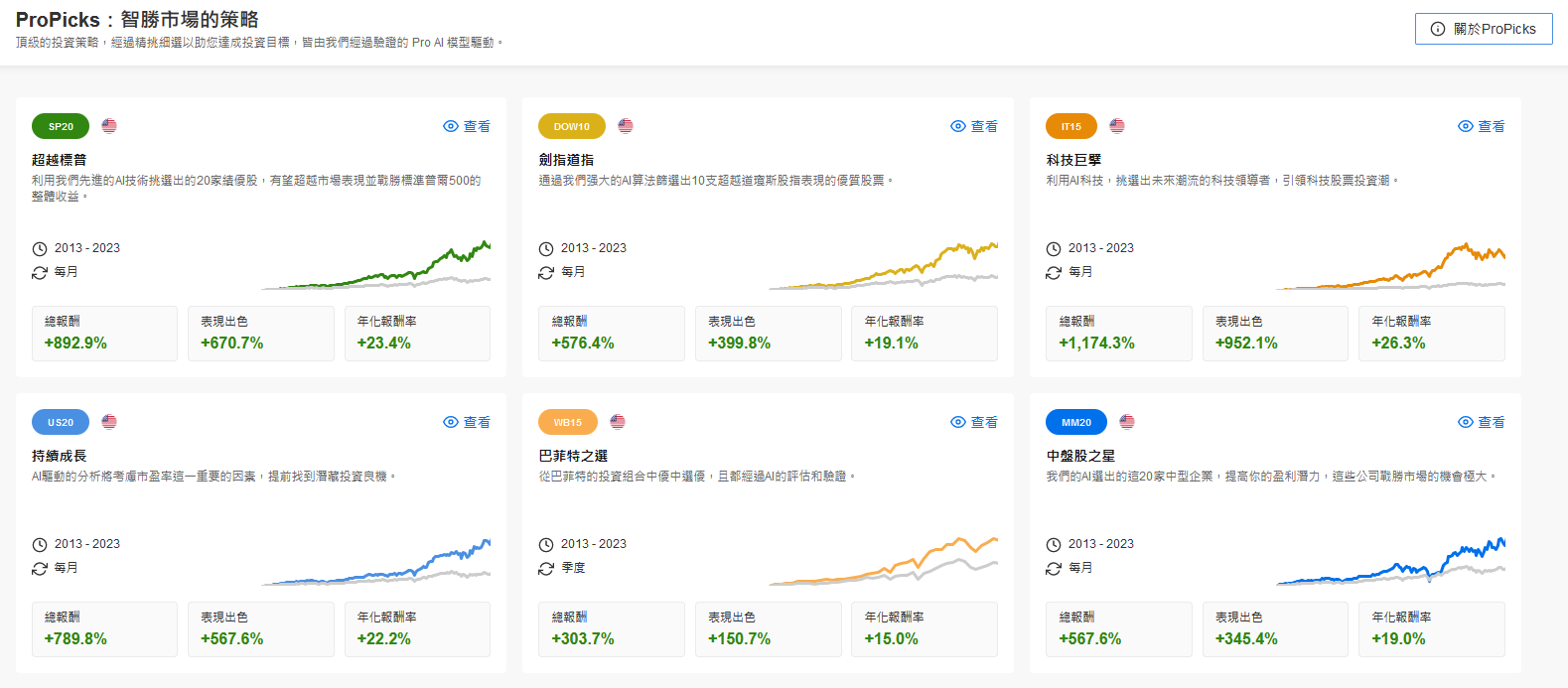

那麼如何駕馭這些風險,以及在風險中把握機遇?這就需要不同的投資策略,人工智能(AI)工具ProPicks目前提供了六種策略供參考,滿足不同的投資目標和風格。這些參考策略包括:

一、超越標普;

二、劍指道指;

三、科技巨擘;

四、持續成長;

五、巴菲特之選;

六、中盤股之星。

最近十年,這些策略的回報率介於300%至1100%之間,皆跑贏美股大市。

欲瞭解策略詳情,歡迎登陸InvestingPro。下方更有InvestingPro訂閱優惠。

***

價格腰斬!InvestingPro新年優惠,最高5折。錯過全年最低價,沒關係,還有可能全年第二低的價格!使用下方優惠碼,還有額外10%折扣。別再次錯過了!

钜惠價格,大大節約您的資料搜索、整理、計算時間!現在訂購兩年期 Pro+,可享最高50%優惠!

訂閱Pro+疊加折扣碼,還可在上述優惠基礎上享受額外10%的優惠,數量有限,限時使用。一年期Pro+訂閱計劃折扣碼:newshk1;兩年期 Pro+訂閱計劃折扣碼:newshk2。

訂購點擊這裡

***

聲明:截稿前,筆者通過SPDR S&P 500 ETF (SPY)和Invesco QQQ Trust ETF (QQQ)做多標普500和納斯達克100指數。筆者還做多Technology Select Sector SPDR ETF(NYSE:XLK)。惟請注意,筆者會根據對宏觀經濟環境和公司財務狀況進行持續風險評估,並定期再平衡個股和ETF投資組合。本文討論的觀點僅是作者的觀點,不應被視為投資建議。

***

編譯:劉川