美國15%關稅登場!美指期貨齊升,比特幣跌穿6.3萬美元,黃金、白銀沖高回落

Bloomberg最近寫了篇文章,內容關於「意外後果法則」,當中提到:

「真正的歷史法則只有一條,那就是意外後果法則。上世紀20年代初,芝加哥大學經濟學家Frank Knight提出了一個著名的理論,他將影響市場的因素分為了兩種:可計算的風險和不可知的不確定性。然而,他忽視了第三種因素:意外,指發生了本來應該不會發生的事。」

雖然Bloomberg的文章主要關注上升的債券收益率,惟也可以用來解讀當前的其他多件市場事件。同時,人們繼續為「這次不一樣」找藉口。正如筆者上周指出,這種想法會導致投資回報跑輸大市:

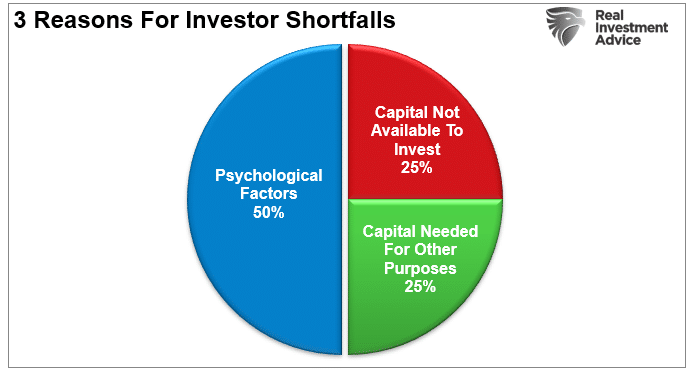

「縱觀歷史,當大多數投資者認為某種資產類別已經處於最糟糕的境地時,往往就是開始買入的最佳時機。正如我們經常提及,心理因素是導致投資者長期表現遜於市場的主要原因之一。」

(跑輸大市的原因,來源:Dalbar)

行為偏好會導致人們作出糟糕的投資決策,Dalbar劃分出了九種非理性的投資行為偏好:

-

厭惡虧損 ——害怕虧損會導致人們在最糟糕的時候撤資,也稱為「恐慌性拋售」

-

目光短淺(Narrow Framing)——於決定決定投資組合中某部分資產的策略的時,不考慮整體影響。

-

僵化——只關注之前發生的事情,不去適應不斷變化的市場。

-

心理賬戶——根據心理賬戶判斷投資表現,以及判斷是投資成功了和還是失敗了。

-

缺乏多元化——儘管投資組合中的資產高度相關,卻以為自己的投資很多元化。

-

隨波逐流——跟風,這會導致「高買低賣」。

-

後悔——陷入對之前失敗的後悔情緒中無法自拔,而沒有採取必要的行動。

-

輕信媒體——媒體具有偏向性,因為為了銷售廣告主的產品,媒體需要吸引人的觀點來引發讀者關注。

-

樂觀主義——面對現實時,過於樂觀的設想往往會導致出人意料的轉折。

個人投資者的最大問題是「羊群效應」和「厭惡虧損」。

這兩種行為往往會同時發生,加劇投資者的錯誤。市場上升時,個人投資者會認為升勢將一直持續下去。上升趨勢持續時間越長,這種信念就會越來越牢固,直到金融市場的「狂熱情緒」到達頂峰,最後一位「接盤俠」「接盤」。

隨著市場下跌,人們開始意識到,「這輪下跌」可能不再是「逢低買入」的機會,而是某種更糟糕的情況。隨著虧損增加,對虧損的焦慮情緒升溫,直到個人投資者為「避免進一步損失」拋售股票。

於市場處於高位和低位時,情緒偏見造成的後果最嚴重。

高估值、高利率和低波動

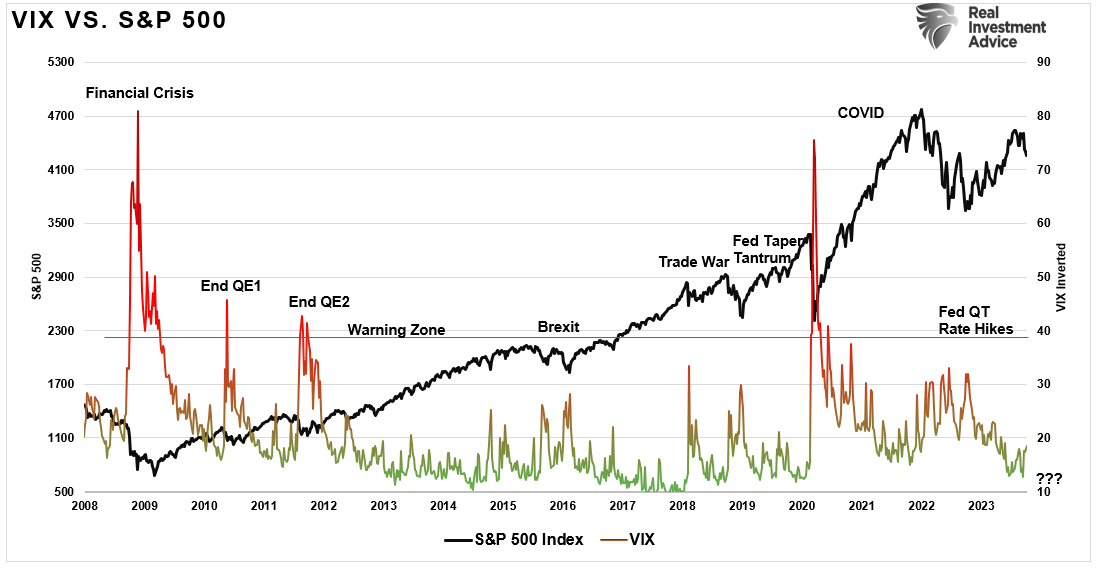

2023年,最大的問題是利率飆升。借貸成本上升會阻礙經濟增長,最終降低企業盈利。有意思的是,很多投資者認為這次不一樣,資產價格上升而波動很低可以證明現在的投資者就是這麼想的。

(VIX恐慌指數vs標普500指數)

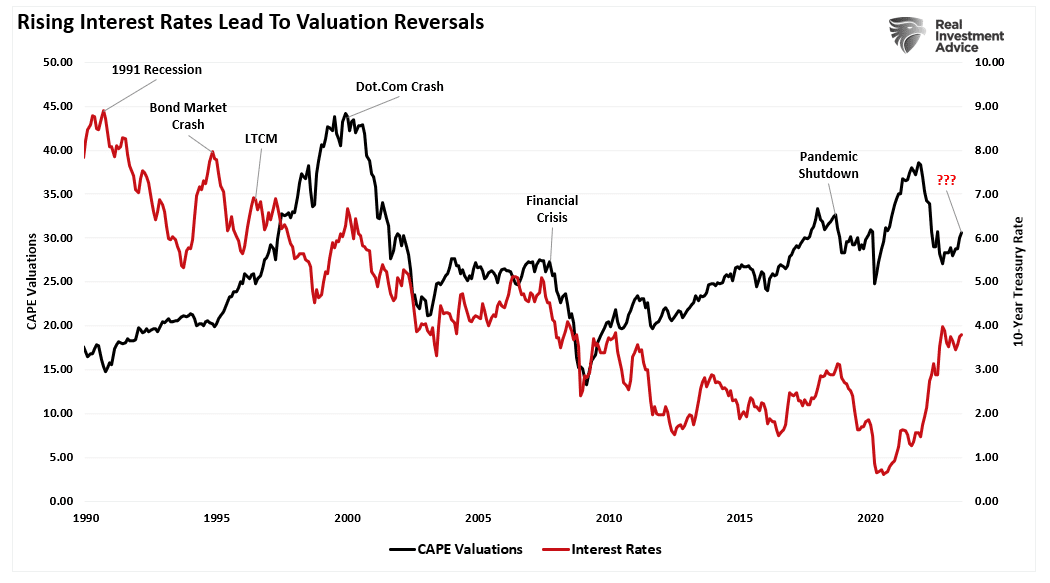

同時,儘管利率上升會造成不好的後果,儘管經濟增長放緩,投資者仍願意為企業盈利支付更高的倍數。以史為鑒,於利率上升的環境中,按過高估值買入資產的結果都不太好。然而,於短期內,投資者往往會很自滿,總是相信這次不一樣。

(利率上升vs估值反轉)

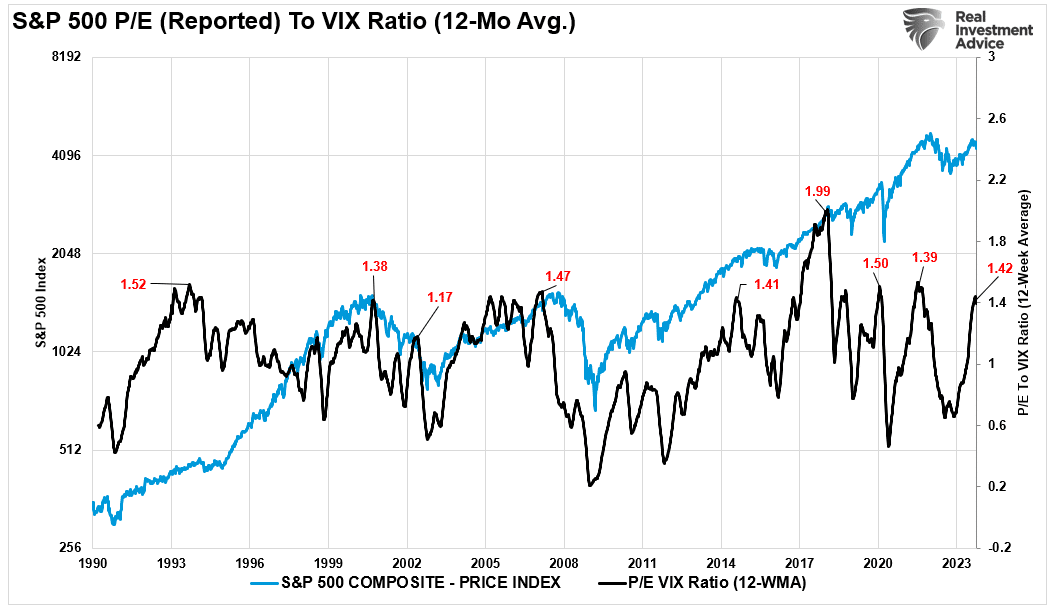

上周,筆者於社交媒體上發了下面這張估值(P/E)與波動率(VIX)的比率圖。圖表顯示,當比率上升時,市場會出現重大調整或者出現熊市。

不過,令筆者感到意外,讀者Thomas評論道:

「1994年和2018年似乎不一樣,VIX分別為1.52和1.99,隨後標普500指數上升。目前尚不清楚這個指標的可靠性如何。」

Thomas似乎忘記了2018年底,美股大跌了20%。同時,他於指出這個指標曾兩次預測失敗時,心里面隱含了他對「這次不一樣」的期望。

然而,於不遠的將來,於高利率環境下高價買入資產的投資者,還有忽視了風險的投資者,可能就要承受意料之外的後果了。

還是那句話,「時機決定一切」。

後果總會降臨

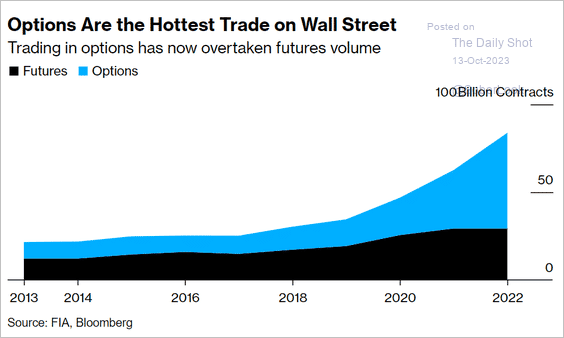

我們當前處在一個情緒高漲的時期。一方面,很多投資者希望股票無限期的上升,過去幾年,期權市場就呈現出這樣的態勢,而且由於有到期日,期權和期貨最具投機性。

(期權和期貨規模)

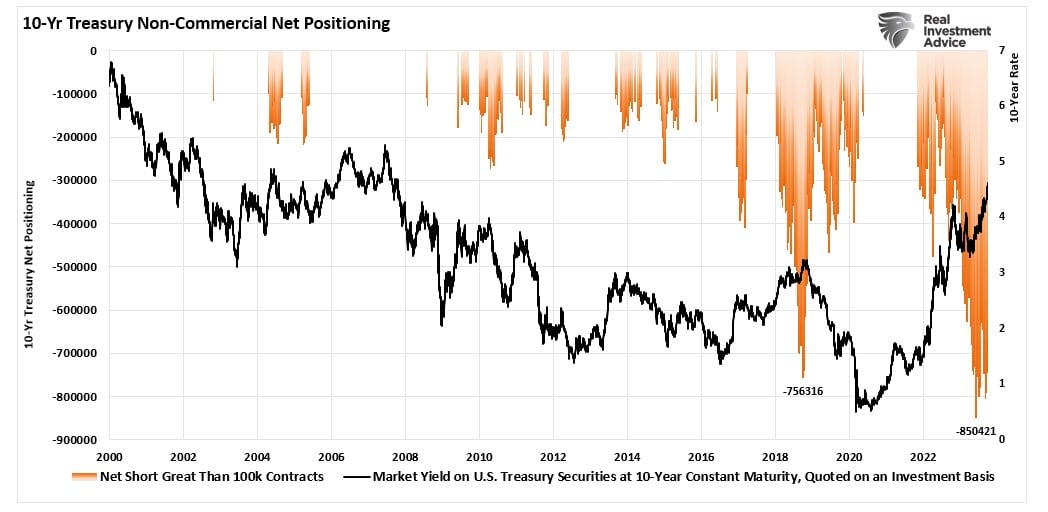

另一方面,有大量的「看跌」頭寸押注債券市場將繼續陷於熊市。

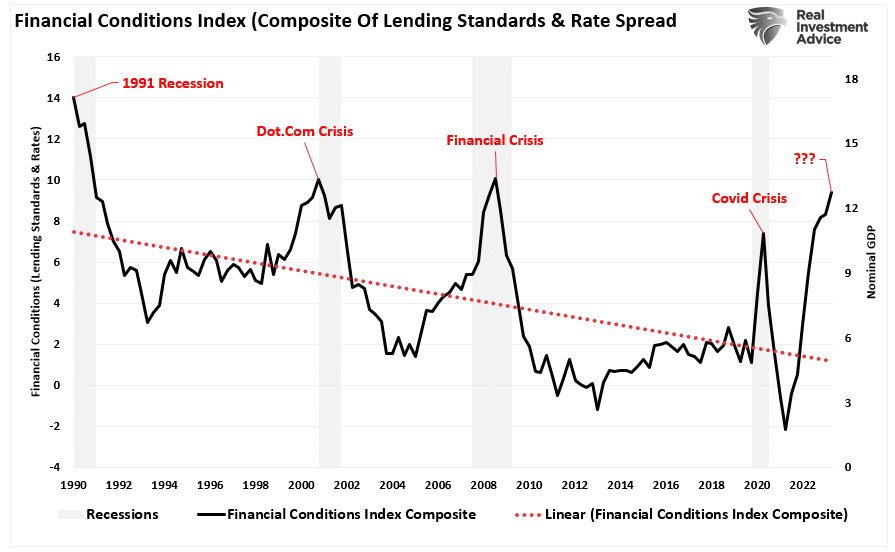

儘管兩大陣營都押注「這次不一樣」,惟不太可能雙方都是對的。高利率和緊縮貨幣政策的後果是拖累經濟增長。因此,這類政策實施後一段時間,往往會出現經濟衰退和金融事件。

(金融狀況指數vs危機)

對於押註「這次不一樣」的投資者,必須確保美國政府或者美聯儲能夠控制高利率和緊縮政策的負面後果,即防止金融危機、熊市和衰退出現。不過,於1936年,Robert K. Merton曾在The Unanticipated Consequences of Purposive Social Action一文中就指出,有五個原因可能導致政客和政策制定者周密的計劃失敗:

-

知識片面。我們的預期是來自歷史經驗,並假設過去、現在和未來的情況是相若的,可以歸為同一類情況。然而,這裏有個悖論,因為情況實際上是不一樣的。

-

錯誤。「作出的假設太輕率,認為過去的情況導致了某種預期結果,未來的情況也會導致一樣的結果。」

-

「迫切的直接利益」。行為者對一個行動預見到的直接結果有極高關注度,到了把其他後果或此行動的其他可能影響完全排除在外的程度。

-

「基本價值觀」。指由於基本價值觀的要求,只考慮了某些行動的必要性,而沒有去考慮進一步的後果。Robert K. Merton以Max Weber的新教倫理和資本主義精神為例,他指出新教倫理和資本主義精神主張延遲滿足,這造成了意想不到的後果,就是資本積累,最終削弱了加爾文主義的禁慾主義。

-

自我否定預言。關於未來社會發展趨勢的預測如果公開了,這個預測往往不會發生,因為預測本身已經成為了現實情況的一部分……(因此),滿足不了這個預測默認的「所有其他條件都是一樣的」前提條件了。

雖然這次短期來看似乎不一樣,惟長期來看,貨幣政策造成的意外後果總是會降臨。

這次也不例外。

***

富途牛牛與Investing.com「獨家大禮包!」新客戶最高拎HK$1400,僅限Investing.com用戶。進入專屬頁面,立即領取獨享優惠,暢遊全球資本市場!

***

編譯:劉川