全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

Investing.com - 本周美國零售行業巨頭陸續發佈財報,加上周二發佈了令人驚喜的零售銷售數據,樂觀情緒瀰漫市場。

值得注意的是,儘管其銷售數據有所下降,但是家得寶Home Depot (NYSE:HD)仍發佈了一份超出預期的二季度財報。

接下來,華爾街的投資者和分析師將會把注意力轉移到更多財報的發佈上,包括沃爾瑪(NYSE:WMT)、塔吉特(NYSE:TGT)、思科(NASDAQ:CSCO)、TJX公司(NYSE:TJX)以及中國電商巨頭京東(NASDAQ:JD)等。

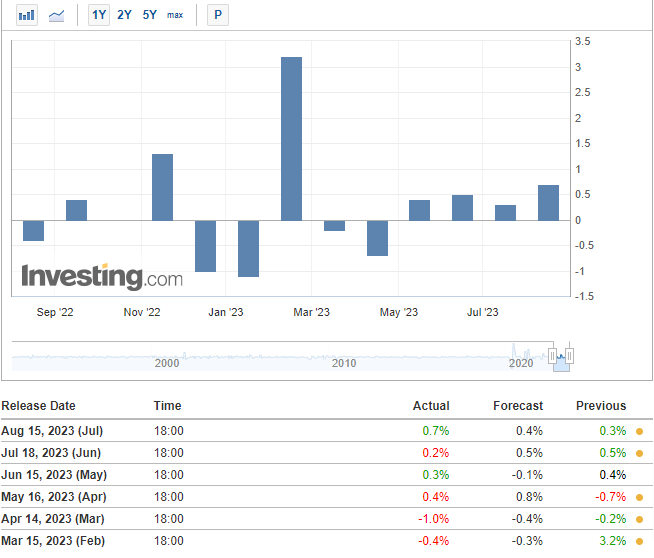

美國2023年上半年零售數據保持韌性,在今年第一個月以3.2%的強勁飆升後,雖然2、3月零售額小幅收縮近1%,但從4月開始出現了強勁的復甦,到最新的7月份則超出了預期,增長了0.7%,遠高於預期的0.4%增幅。連續四個月的零售銷售增長,遠超預期,凸顯了堅定的支出趨勢,支持需求驅動的通脹。而且,6月份的零售銷售也被從0.2%修訂為0.3%。

(美國零售銷售數據,來自Investing.com)

從去年年初以來,數據顯示出了上升趨勢,這也支持了市場中,把對衰退的擔憂放一邊的看法。然而,還是有跡象表明經濟衰退仍具可能性——雖然,夏季支出活動進一步促進了零售銷售的增長,但是,有預測表明,這種支出勢頭可能無法在未來幾個月持續下去。

雖然旨在鼓勵支出和打折產品銷售的促銷活動,在提振零售活動方面發揮了作用,但利率和能源支出的上升,推高了通脹。而目前的情況表明,消費者可能會在夏季過後減少支出,從而導致經濟放緩。

而且,還有一些經濟學家預測,很多美國家庭或已經將大部分儲蓄用於消費。摩根大通的首席執行官Jamie Dimon認為,美國公民將在今年年底耗盡他們的儲蓄。他斷言,如果零售銷售下降,對經濟衰退的擔憂將進一步加劇。但是,不能否認的是,美國勞動力市場仍然強勁,薪資正在增加。

考慮到消費者支出佔到美國經濟的三分之二,本周多家零售巨頭的財報,可能會為美國經濟前景提供關鍵的線索。

沃爾瑪

美國最大的零售商沃爾瑪,也是本周即將發佈業績的公司之一。由於提供的產品種類繁多,沃爾瑪在收入和盈利方面都有較高增長,超過了競爭對手。

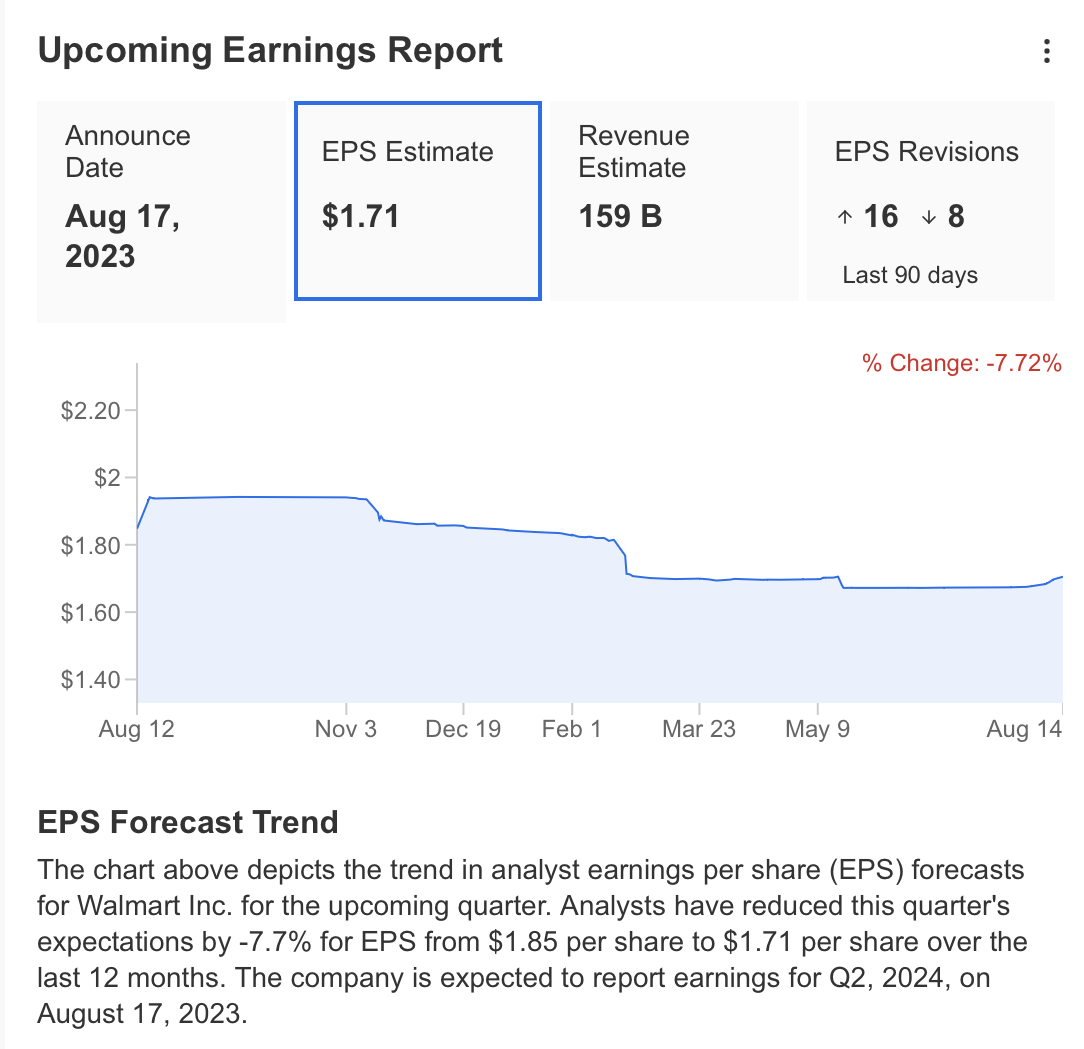

此外,公司的前景似乎也更為光明。分析師預計,即將於8月17日發佈的公告將實現每股1.71美元的利潤,預計季度收入為1590億美元。相比之下,上季度沃爾瑪的收入增幅達到了10%,達到1523億美元,每股收益為1.47美元。

(WMT業績預期,來自InvestingPro)

儘管沃爾瑪的增長持續,但是勢頭似乎正在放緩,顯示出了令人擔憂的跡象。在目前的情況下,沃爾瑪堅持採用基於價格的策略來維持其地位,可能會對其短期盈利能力產生不利影響。不過,如果通脹壓力可以緩解,公司或許能夠長期提高其經營利潤的增長勢頭。

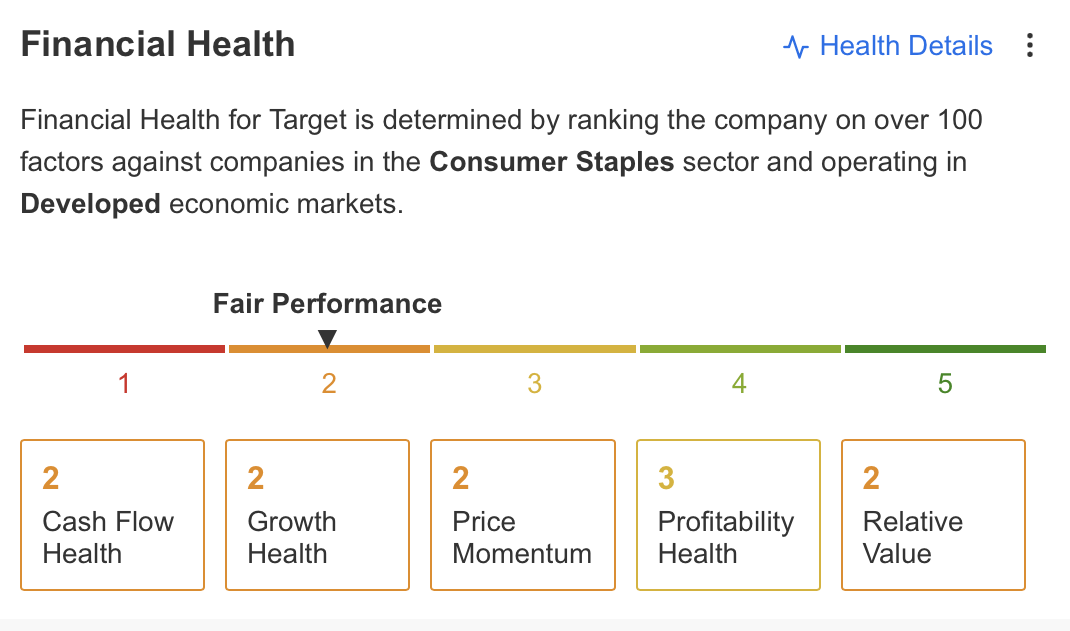

(WMT財務健康情況,來自InvestingPro)

根據InvestingPro的數據來看,公司的盈利能力、增長和現金流顯然處於良好狀態,該股的價格趨勢看上去也很有希望。

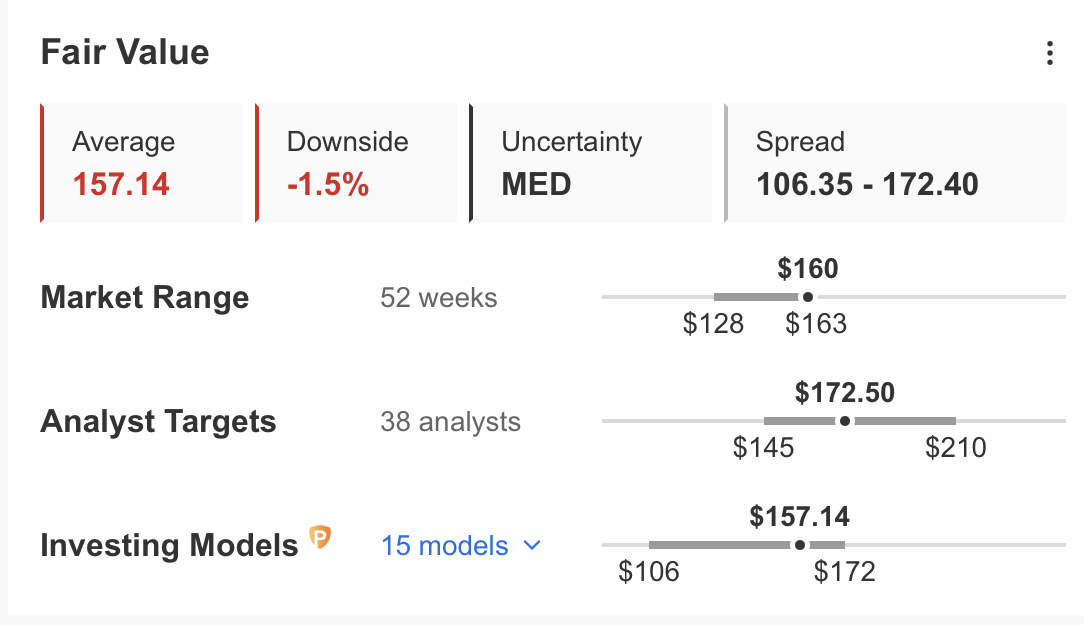

公允價值評估顯示,根據模型計算發現,沃爾瑪的公允價值為157美元,不過華爾街分析師給出的目標價為172美元。

(WMT公允價值,來自InvestingPro)

塔吉特Target

另一家將於本周發佈二季度業績報告的零售巨頭塔吉特,預計今年的表現可能會差於競爭對手。有26位分析師下調了對該股的預期,InvestingPro對於該公司每股盈利預期下降至了1.42美元,此外,收入預期下降6%,至254.2億美元。

(TGT業績預期,來自InvestingPro)

審視塔吉特公司的整體狀況,未來的挑戰包括,每股盈利下降的趨勢、收入預期向下調整,以及短期債務超過流動資產的問題等。

(TGT財務健康情況,來自InvestingPro)

在最近幾個季度面臨挑戰後,塔吉特股票現在的交易價格低於其公允價值預估。事實上,InvestingPro給出的公允價值為155美元,與目前129美元的價格相比,仍有20%的上行空間。與此同時,華爾街30名分析師的一致估計與157美元的公允價值一致。

家得寶Home Depot

而近期剛剛發佈業績的家得寶公司,銷售額同比則下滑了2%,主要是其客戶在重大採購和項目方面,採取了謹慎的態度。

值得關注的是,這是該公司三個季度以來首次超過華爾街分析師的收入預期,整體而言,公司的每股收益為4.65美元,超過預期的4.45美元,不過低於去年同期的5.05美元;收入為429.2億美元,超過預期的422.3億美元,也低於去年同期的437.9億美元。

公司的首席CFO Richard McPhail在接受採訪時承認,消費者在大支出方面保持謹慎的態度。因為一些房主在疫情期間承擔了大量的支出,而其他房主可能會由於利率上升的影響而推遲這些支出。

家得寶目前面臨著更複雜的銷售環境,因為消費者的DIY項目和承包商的需求在經歷了近三年異常高的需求後,恢復到標準模式。McPhail此前也曾表示,2023年將是溫和的一年,因為客戶逐漸恢復到疫情前的典型支出模式。

從InvestingPro的數據來看,雖然家得寶的整體業績預期下降,但是該公司的每股收益持續增長、股息支付也增長,同時股價相對穩定,都是該股的積極指標。

最重要的是,和短期盈利能力相比,該公司相對較高的市盈率可能是一個潛在的問題。同時需要考慮的另一個方面是其當前的債務比率問題,投資者需要謹慎應對。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)