全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

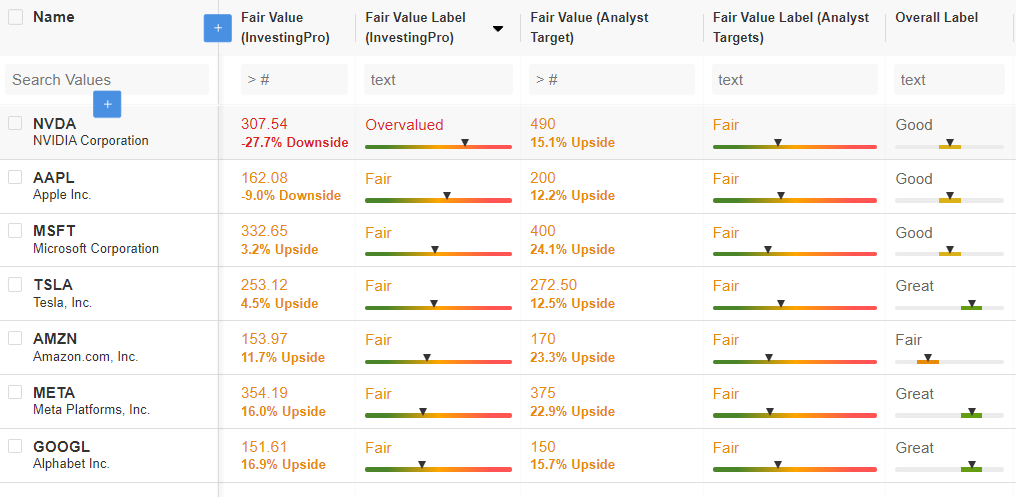

- 美股七巨頭引領了2023年的全面反彈。

- 第二季度財報發佈後,InvestingPro認為,這些股票中大多數估值仍然合理。

- 惟也有一些問題:這些公司能否於於第三季度保持上升趨勢?

Investing.com - 2023年,美國股市意外上升。更值得注意的是,於美聯儲加息的情況下,股市仍然上升。那麼,是什麼推動了這一升勢?

少數幾家科技巨頭爆炸式的升勢起到了關鍵作用。蘋果(NASDAQ:AAPL)、微軟(NASDAQ:MSFT)、Alphabet(NASDAQ:GOOGL)、亞馬遜(NASDAQ:AMZN)、NVIDIA(NASDAQ:NVDA)、特斯拉(NASDAQ:TSLA)和Meta(NASDAQ: Meta)等公司自年初以來都顯著增長,而他們的升勢也不成比例地提振了今年的標準普爾500指數表現,該指數今年迄今上升了16.3%。

這些公司對美股的影響巨大,投資者因此將他們成為「七巨頭」(Magnificent 7),同時他們中的大多數還已經是FAANG集團成員。

除NVIDIA將於8月23日(星期三)發佈財報外,七巨頭所有公司都公佈了最新財報。

本文將深入研究了七巨頭的第二季度財報(以及人們對NVIDIA的預期),以及介紹InvestingPro金融模型和分析師給予這些股票的目標價。

InvestingPro自選組合,來源:InvestingPro

蘋果

年初至今的表現:上升37%

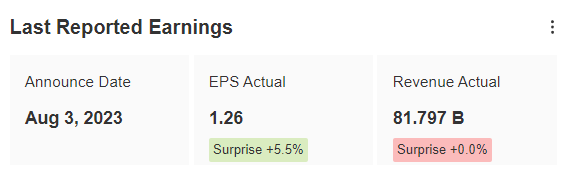

蘋果公司8月3日公佈的季度財報總體上令人失望,財報公佈後一天,蘋果股價下跌5.5%。儘管每股收益比預期高出5.5%,惟營收僅與預期相符,未有提振市場情緒。

蘋果公司財報,來源:InvestingPro

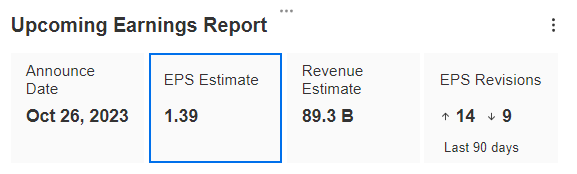

蘋果公司將於10月26日發佈下一季度財報,分析師普遍預期每股收益為1.39美元,較第二季度增長10.3%,營收為893億美元,環比增長9.1%。

蘋果公司財報預期,來源:InvestingPro

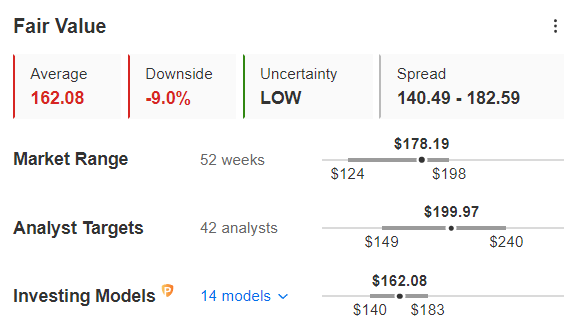

最後是分析師預測,42位追蹤蘋果股票的分析師給予的平均目標價是199.97美元,比現價高出12.2%。

蘋果公司公允價值,來源:InvestingPro

相比之下,InvestingPro給予蘋果公司的公允價值僅為162.08美元,這意味著蘋果股價有9%的下行風險。

Meta平台

年初至今的表現:+153%

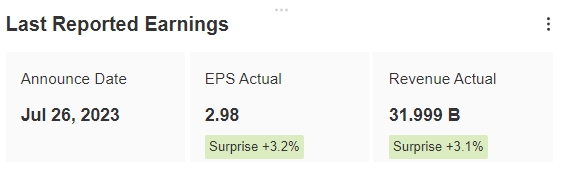

Meta第二季度公佈了喜人的季度財報,每股收益超出預期3.2%,收入超出預期3.1%,Meta股價於財報發佈後第二天上升了5.85%。

Meta財報,來源:InvestingPro

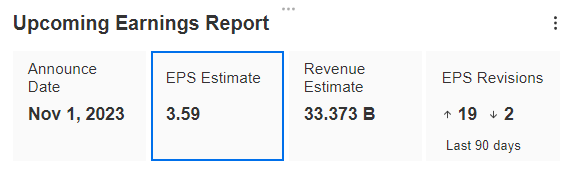

當前季度財報將於11月1日公佈,分析師平均預計每股收益為3.59美元,料比上一季度增長逾20.4%。營收預計為333.7億美元,較第二季度料增長4.2%。

Meta財報預期,來源:InvestingPro

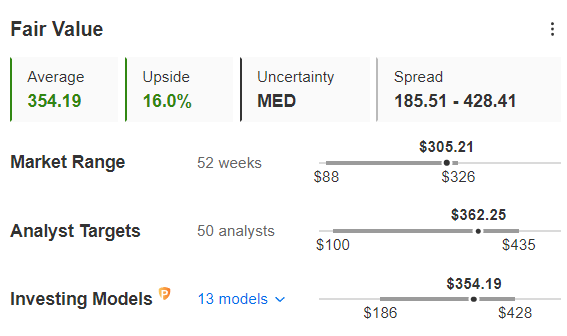

追蹤該股的50位分析師給予的平均目標價為362.25美元,即比當前股價高出22.9%。

Meta公允價值,來源:InvestingPro

Meta的InvestingPro公允價值取自13個公認的金融模型的均值,目前為354.19美元,這意味著上行邊際為16%。

Alphabet

年初至今的表現:+47%

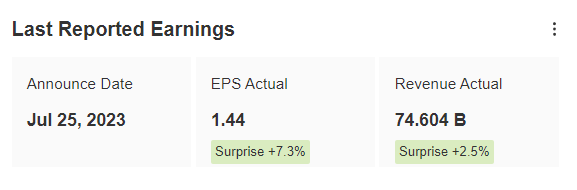

Alphabet第二季度的收益也超出了預期,於發佈後的首日,股價上升了6.37%。每股收益為1.44美元,比預期高出7.3%,營收為746億美元,比預期高出2.5%。

Alphabet財報,來源:InvestingPro

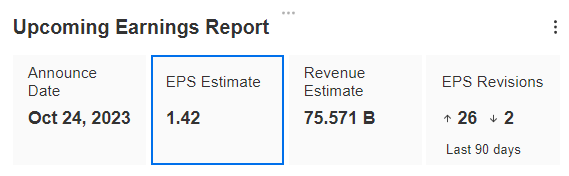

對於Meta將於10月24日發佈的下一份財報,分析師預計每股收益將下降至1.42美元,營收將小幅上升至755.7億美元。

Alphabet財報預期,來源:InvestingPro

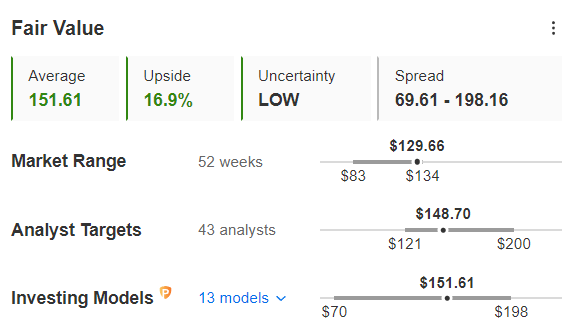

對於Alphabet的前景,分析師認為其上行邊際相當有限,平均目標價為150美元,即上升潛力為15.7%。

Alphabet公允價值,來源:InvestingPro

根據InvestingPro13種估值模型計算,其平均公允價值略顯樂觀,估值為151.61美元,較當前價格高出16.9%。

亞馬遜

年初至今的表現:+64%

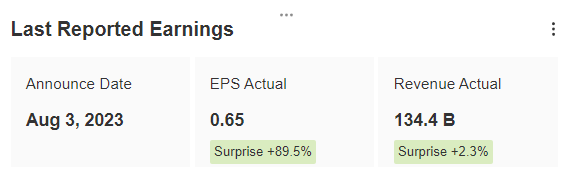

亞馬遜是七巨頭中業績超預期幅度最大的股票,8月3日公佈的每股收益為0.65美元,比分析師預期高出近90%。

收入1344億美元,比預期高出2.3%,數據公佈後的第二天股價上升了8.86%。

亞馬遜財報,來源:InvestingPro

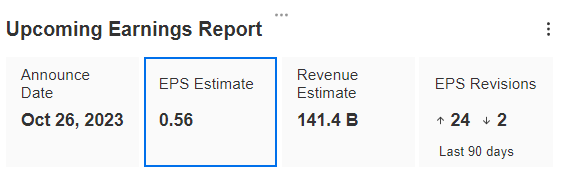

對於本季度,儘管分析師預計營收將進一步增長,惟盈利能力將下降,每股收益預計為0.56美元。

亞馬遜財報預期,來源:InvestingPro

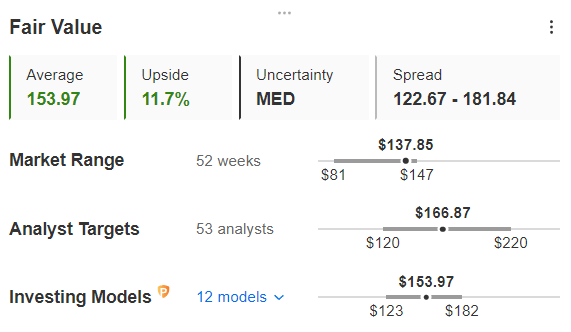

從分析師的角度來看,亞馬遜的股價有23.3%的上行邊際。

亞馬遜供應價值,來源:InvestingPro

相比之下,估值模型更為保守,InvestingPro的公允價值為153.97美元,意味著上行邊際更為有限,只有11.7%。

NVIDIA

年初至今的表現:+191%

NVIDIA創造了今年年初以來最驚人的升幅,得益於市場普遍認為NVIDIA是人工智能革命浪潮中最受益的股票之一。

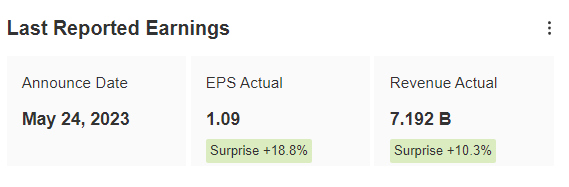

於5月24日公佈的最新季度財報中,NVIDIA的表現大勝市場普遍預期。每股收益超出預期18.8%,營收超出預期逾10%。

NVIDIA財報,來源:InvestingPro

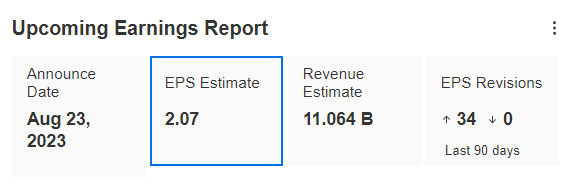

分析師預計,NVIDIA將延續這一趨勢,第二季度每股收益預計將達到2.07美元,幾乎是上一季度的兩倍,收入將增長52.7%。NVIDIA將於8月23日公佈下一份季報。

NVIDIA財報預期,來源:InvestingPro

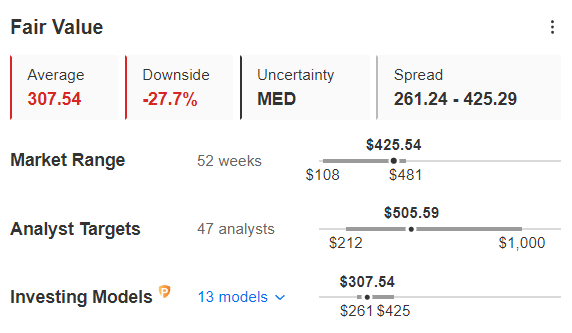

不過,儘管分析師對NVIDIA的業績持樂觀看法外,惟分析師對該股未來12個月的目標價相對保守。他們給予的平均目標價是490美元,相比現價上行邊際是15.1%。

NVIDIA公允價值,來源:InvestingPro

更需注意的是,InvestingPro模型給予的NVIDIA公允價值僅307.54美元,即比近期市價低27.7%。

特斯拉

年初至今的表現:+96%

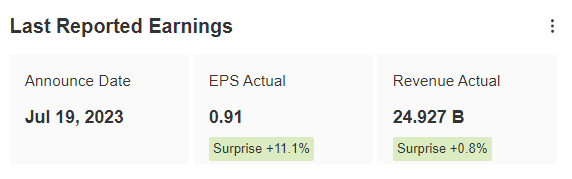

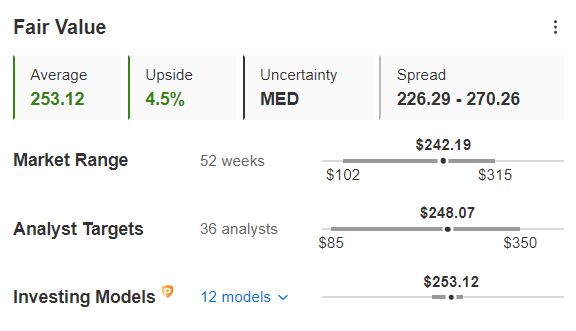

儘管特斯拉的盈利水平比市場預期高出11.1%,總體收入也與預期相符,惟於第二季度業績公佈後,特斯拉的股價下跌了逾10%,主要原因是業績指引不明朗。

特斯拉財報,來源:InvestingPro

分析師預計,特斯拉下季度的盈利將下滑,每股收益預計為0.81美元,低於第二季度的0.91美元。不過,收入預計保持穩定。

特斯拉財報預期,來源:InvestingPro

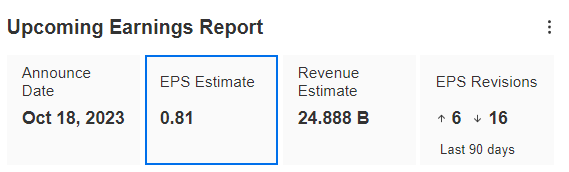

分析師給予特斯拉的平均目標價為272.5美元,相比現價有12.5%的上行邊際。

特斯拉公允價值,來源:InvestingPro

另一方面,InvestingPro模型給予特斯拉的InvestingPro公允價值為253.12美元,上行邊際僅4.5%。

微軟

年初至今的表現:+34%

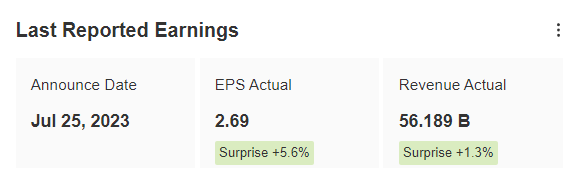

微軟第二季度美股收益和營收均超出預期,不過市場反應冷淡,股價於財報公佈後一日反而下跌2.13%。

微軟財報,來源:InvestingPro

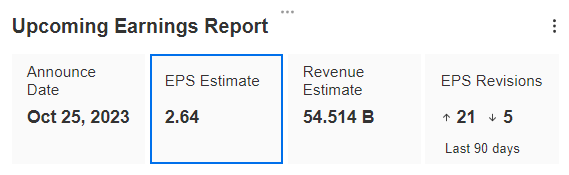

另一方面,分析師預計微軟新一季度的營收和每股收益預計都將環比下降。

微軟預期,來源:InvestingPro

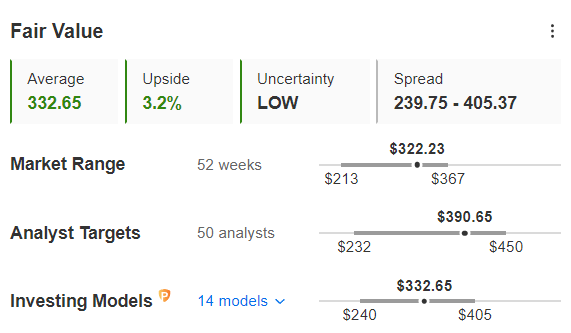

不過,分析師對微軟的股價仍相當樂觀,平均目標價為400美元,上行邊際超過24%。

微軟公允價值,來源:InvestingPro

然而,InvestingPro估值模型給出的公允價值則要謹慎得多,為332.65美元,上行邊際僅3.2%。

結論

只要NVIDIA於本月公佈的財報沒有弱於預期,即使七巨頭於這一財報季中有一些公司沒有跟上大部隊,惟整體而言七巨頭的第二季度業績均實現了預期的承諾。

然而,正如InvestingPro模型所示,大部分股票的價格都合理(除了NVIDIA估值過高)並且由於最新季度業績預期將下滑,因此從目前的價格來看,日後的升勢不明朗。

此外,雖然投資者需要繼續密切關注七巨頭,並等待時機,於調整後按更好的價格買入,惟還需關注這些巨頭之外更廣泛的市場。

***

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川