智通港股早知道 | 國際能源署成員國同意釋放4億桶石油 騰訊(00700)再推“養蝦”新措施

- 全球債券市場深受日本央行政策變動、惠譽評級降低及美聯儲前景等因素影響。

- 長期債券市場現罕見波動。

- 投資者觀點分歧:巴菲特(Warren Buffett)與馬斯克(Elon Musk)態度樂觀,阿克曼(Bill Ackman)則持悲觀看法。

Investing.com - 上周,全球債券市場遭受三重打擊:日本央行放寬了其收益率曲線控制政策,惠譽下了美國國債評級,而大宗商品價格的上升則再次引燃了人們對美聯儲利率「更高、更久」的預期。

受這些因素共同影響,通常穩定的長期債券市場出現異常的動盪。日本10年期國債收益率飆升了約27%,接著於幾天內又上揚了10%。

(日本10年期收益率月線圖)

美國30年期國債收益率於上周上揚了約4.2%,對於初入長期債券市場的人來說,這一波動巨大。

(美國30年期收益率日線圖)

同樣,美國10年期國債收益率於上周上升了約5.6%,並在上周五(4)回調了3.3%。

(美國10年期收益率日線圖)

相比之下,短期國債的波動則小得多,兩年期和三個月期的收益率基本持平。

(美國2年期(紅色)與美國3個月期(藍色)收益率曲線)

因此收益率曲線倒掛程度有所改善,長期債券的收益率更接近短期債券了。然而,以史為鑒,這一倒掛程度仍然相當深,而紐約聯儲的模型顯示,未來12個月內美國經濟衰退的可能性為66%。

儘管美股受這些事件影響下跌,惟可以肯定的是,總體上並未受到全球資本市場正在發生的深度變革的影響。

股市常常霸佔新聞頭條,因人們將之視作評估經濟走勢的一種更為直觀、更為「吸引人」的方式,且常常給人留下一種可以快速致富的錯覺。然而,從長期來看,徹底影響資本市場的重要因素,無疑是長期資金成本。

目前的綜合現狀表明,投資者們正在逐漸消化利率上升、通脹期持續更長時間、債務違約風險增加以及全球債券市場快速變動等因素。

雖然這些因素導致人們大規模拋售美國債券(債券收益率與債券價格呈反向關係),惟投資者如巴菲特和馬斯克等人認為,這是逆向投資機會,他們可以於投資組合中增加一些收益較高的短期和長期債券。相反,知名投資人阿克曼則一直大量做空30年期債券。

我們來研究下他們的立場,評估現在是否是買入美債的好時機。

看淡情景

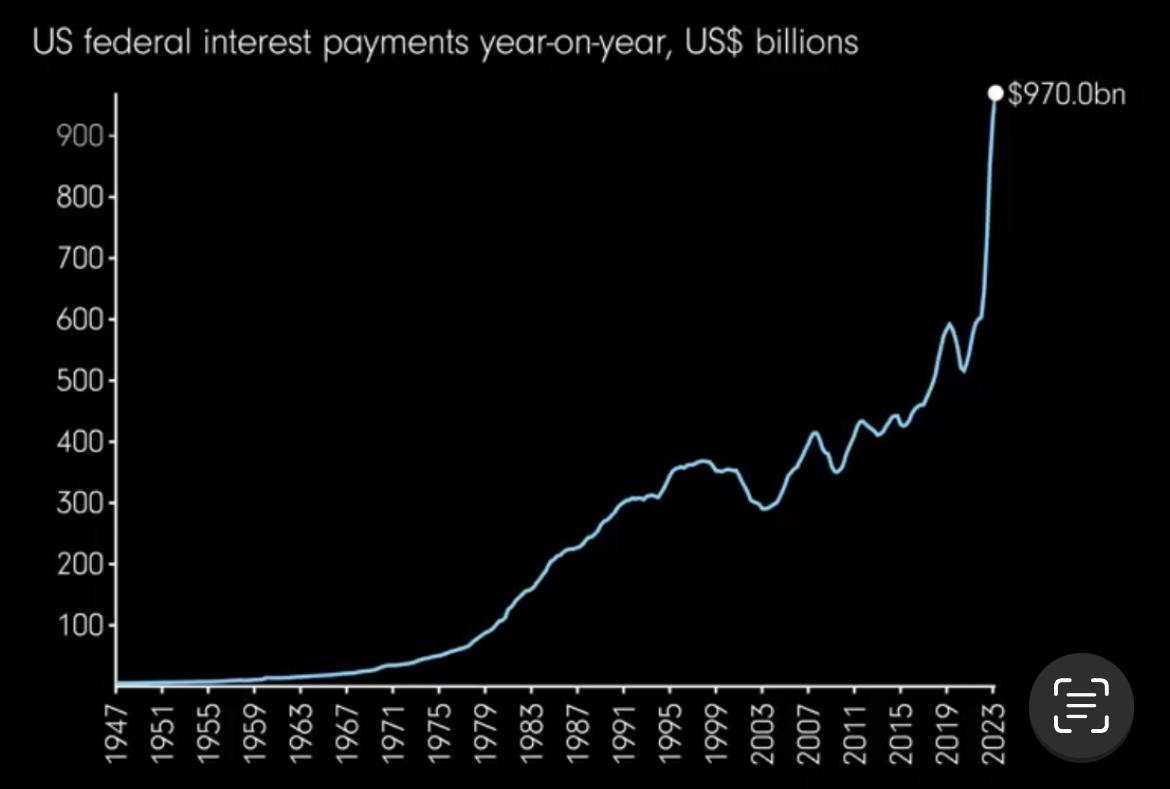

長期債務利率高企意味著美國政府需要支付更多利息。根據最近的估計,美國債務的利息接近每年1萬億美元的天量。

(美國政府每年需支付的利息)

這意味著美國政府將違約嗎?可能性幾乎為零。然而,隨著成本的增加,政府違約的可能性需要反映在市場價格中——也就是惠譽降低了美國債務評級——這就進一步提升了風險較高資產的溢價。

此外,阿克曼還指出,如果美國的長期通脹率可能穩定於3%,而非現在的2%,那麼30年期美國國債收益率可能會飆升至5.5%。他說:

「於全球化退潮、國防開支增加、能源轉型、福利增長及勞工議價能力持續增強等各種結構性變化的合力可能推動長期通脹上升的情況下,我感到驚訝的是,美國的長期利率仍然如此之低。」

6月份,美國通脹率達到3%,與此同時,30年期國債收益率攀升至4.2%,係去年11月以來的最高峰。

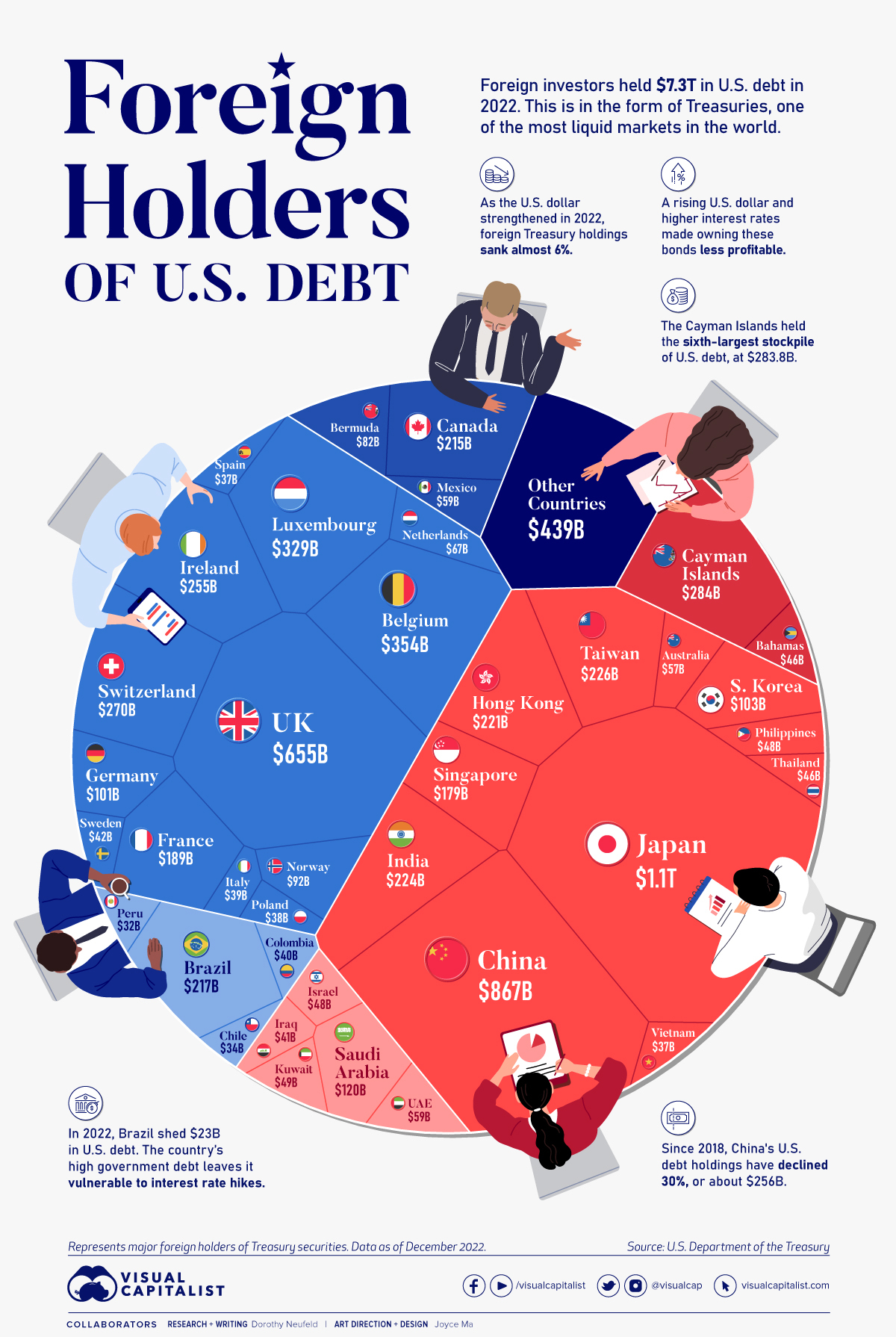

做空長期美國國債的第二個理由是,日本現在已經超過中國,成為美國國債的最大購買者。

(美國國債的海外持有人,資料來源:美國財政部和Visual Capitalist)

日本央行的一項策略,即讓日本國債進入自由交易市場,可能提升日債相比美國國債的吸引力。得益於此舉,日債可能成為債券購買者的新歡。

未來,隨著中國經濟地位和地緣政治局勢改變,這位美國國債第二大持有者可能會把目標轉向其他政府國債。

阿克曼總結道:

「如今,美國國債總額高達32萬億美元,巨額赤字頻出,再融資利率亦在攀升,供應量的增長昭然若揭。」

「新債的發行與量化緊縮同時進行,市場如何能於不顯著提高利率的同時吸納如此大規模的供應增長,實在讓人難以想像。」

看好情景

不過,全球投資大咖並不認同阿克曼的觀點。上周五(8月4日),巴菲特於NBC採訪時表示,他對於圍繞美國國債而可能產生的風險並不感到擔憂。他說道:

「上周一(7月24日),伯克希爾投入了100億美元購買美國國債。我們還會繼續購買,只是在考慮是買3個月還是6個月期限的國庫券。」

「有些事情實在沒必要上心。」

與此同時,特斯拉首席執行官馬斯克上周也表示,當前市況下,短期美國國債可以「無腦」買。

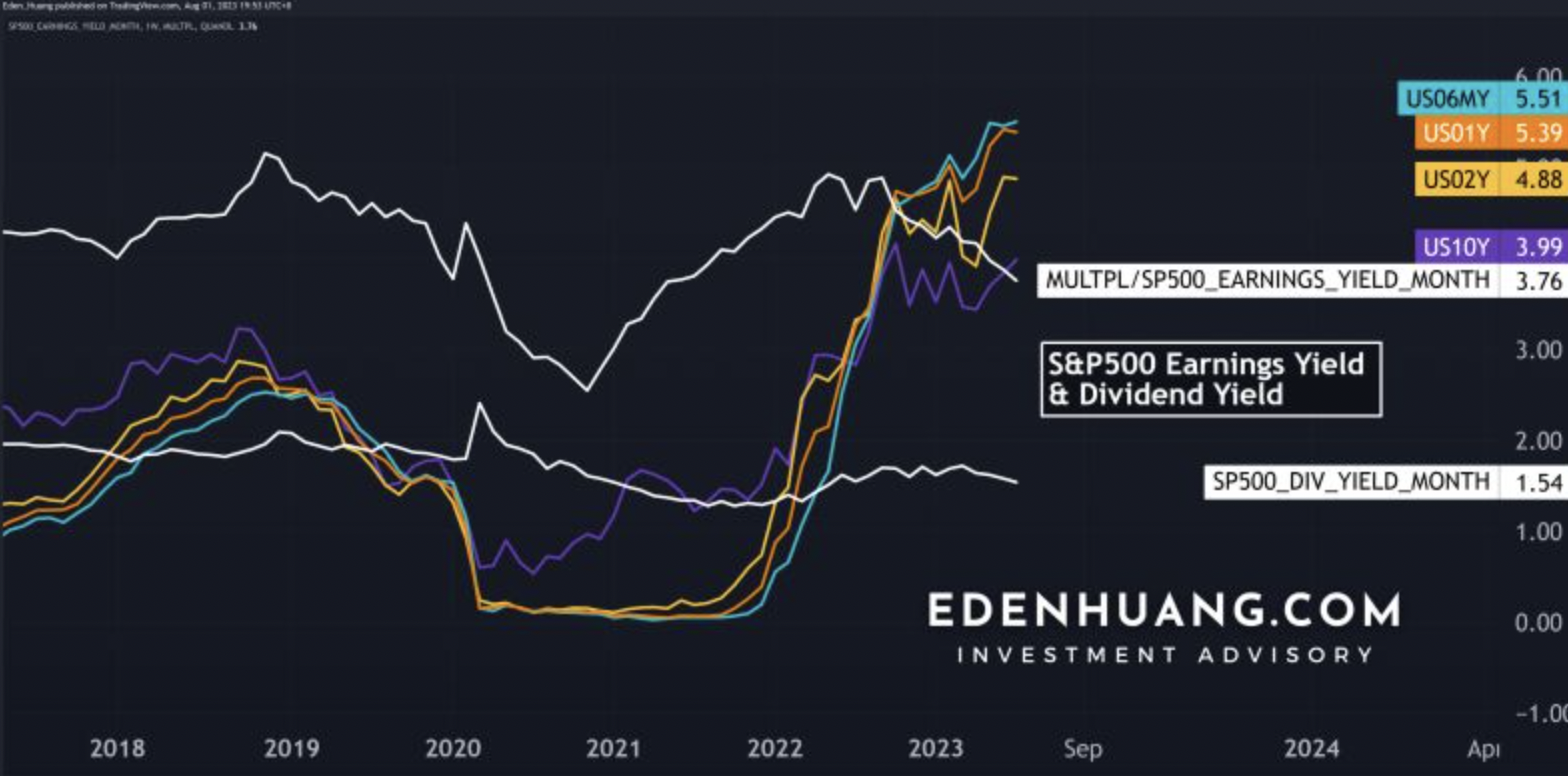

事實上,相較於 標普500指數3.89的收益和1.52的平均股息,10年期和短期美國國債的收益率更具吸引力。即使將前者兩者相加,他們與美國國債之間的差距仍然沒有多大。

(美債收益率VS標普500收益率,來源:Eden Huang)

這表明股票市場的相關性現存在一些問題,而於日後一段時間,債券的相關性則可能呈積極態勢,這將引領尋求收益率的投資者轉向被視為「無風險」的債券市場。

目前,美國國債和納斯達克指數間的距離已拉大到自2021年初以來的最大幅度,這預示著有些東西可能需要做出妥協。隨著納斯達克指數明顯進入超賣狀態,這種相關性的反轉似乎指日可待。

(納斯達克VS美國國債,來源:Tavi Costa和彭博社)

另外,美國財政部近日宣佈計畫於明年購回美國國債,此舉與過去幾十年的做法相反,目的是改善規模高達23萬億美元的政府債券市場的流動性。這也將成為美國財政部自本世紀初以來的首次購回美債。

對於投資者來說,這無疑是一個信號,即儘管市場風險猶存,惟近期的需求仍將維持於一個較高的水準。

根據彭博社的資料,以史為鑒,即將到期的長期國債(如10年或以上期限的國債)於美聯儲加息周期見頂前六個月內的升幅達到10%。於加息見頂後的12個月,情況更為樂觀,長期債券的利率平均上升了13%,超過了同一時期內的所有其他金融資產。

美國銀行對這一預期表示贊同,其策略師Mark Cabana和Meghan Swiber於報告中指出:

「於加息周期結束時,相比押注利差收窄(the steepener)是,購買長期債券一種更穩定的交易策略,押注利差收窄更多地依賴於美聯儲是否會造成硬著陸。」

與此同時,高盛和摩根大通也建議投資者購買期限更長的美國國債。

高盛駁斥了日本投資者正在出售美國國債及投資者將於近期的標售活動中尋求更高風險溢價的說法。同時,高盛策略師指出,雖然惠譽下調了信用評級,惟並未帶來新的信息,因為華盛頓的政治不確定性等問題早已經成為眾所周知的事情。

摩根大通分析師也認為,由於投資者的長期負債頭寸飽和度下降,加之收益率持續於當前周期峰值水平附近徘徊,投資的吸引力隨著時間推移而增加。

總結

股市上升(至少於短期內)並不足以讓投資者選擇遠離短期國債,不過這並不表示投資者需要出售持有的所有資產換購債券。然而,於通貨膨脹逐漸消退的環境下,當前的短期債券收益率為應對市場波動提供了強大的保障。

長期債券相較短期則更加複雜,因為希望持有到期的投資者可能會面臨一些不利因素。不過,優秀的債券交易員往往能找到優質的反向投資機會,而現在就可能是其中之一。

畢竟, ·巴菲特認為足夠好的,對我們來說也一樣足夠好。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川

聲明: 作者目前持有 2 年期美債,可能很快會買入 10 年期美債。