全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

「看升指標正變得格外看升。」

Investing.com – 有趣的是,於2022年,情緒還格外「看跌」。筆者此前提及:

「現在的投資者情緒已經過度悲觀,以至於反而呈現看升趨勢。」

於投資屆,挑戰主流觀點往往很難,而這就是所謂的逆向投資。著名逆向投資家Howard Marks曾說:

「挑戰主流,或者說成為成功的逆向投資者,並不是件容易的事,因為存在很多方面的困難:包括要克服人類的從眾傾向,承受作為異類的心理上的痛苦,以及有時候势頭總是讓順周期行動在一段時間內看起來是正確的。

考慮到未來的不確定性,以及我們因此很難確定自己的投資策略是否正確——尤其在價格對我們不利的情況下——成為一個孤獨的逆向投資者存在很多挑戰。

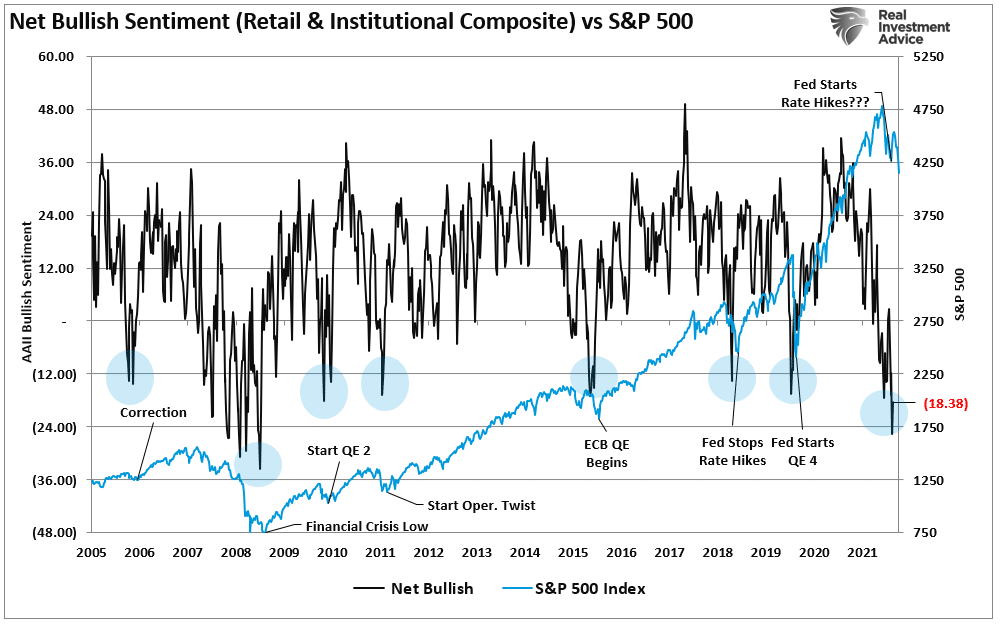

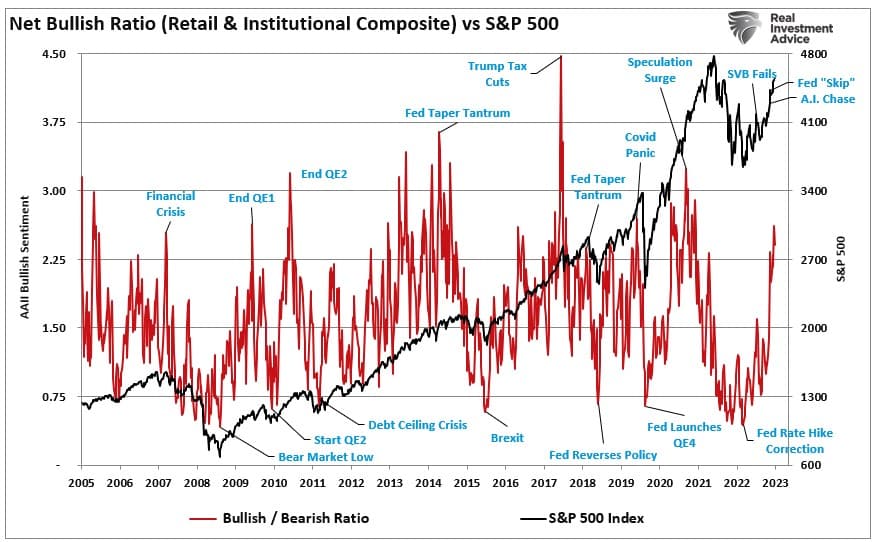

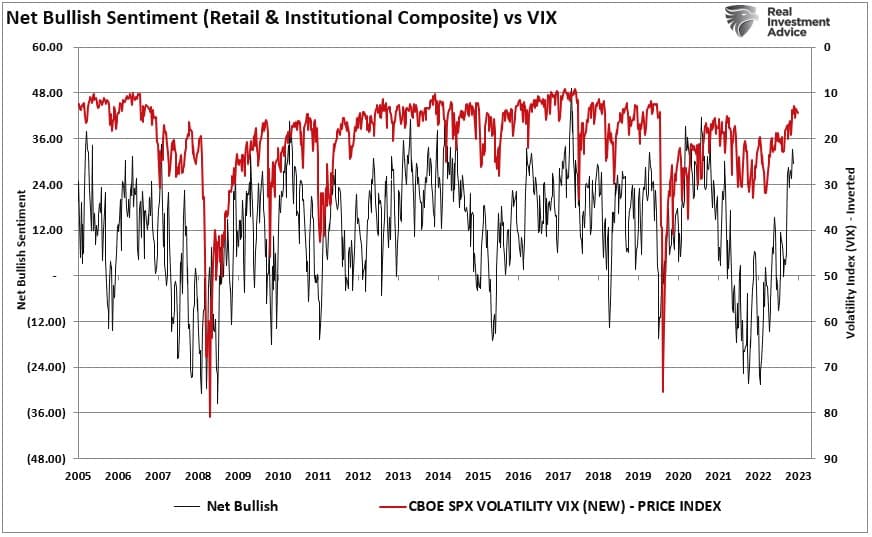

下圖是關於散戶和專業投資者情緒的綜合指數,直觀地展示了當時的負面情緒有多嚴重,甚至達到了自2008年金融危機以來最悲觀的水平。

根據歷史經驗,當市場看跌情緒達到極端低谷時,通常預示市場可能於短期內觸底,因為交易過度偏向一方時,人們的行為經常會過度自滿。當所有人都過度看空時,這實際上是一個看升信號。正如我們當時所言,「一旦情緒發生變化,馬上就會發生反身交易(reflexive trade)。」

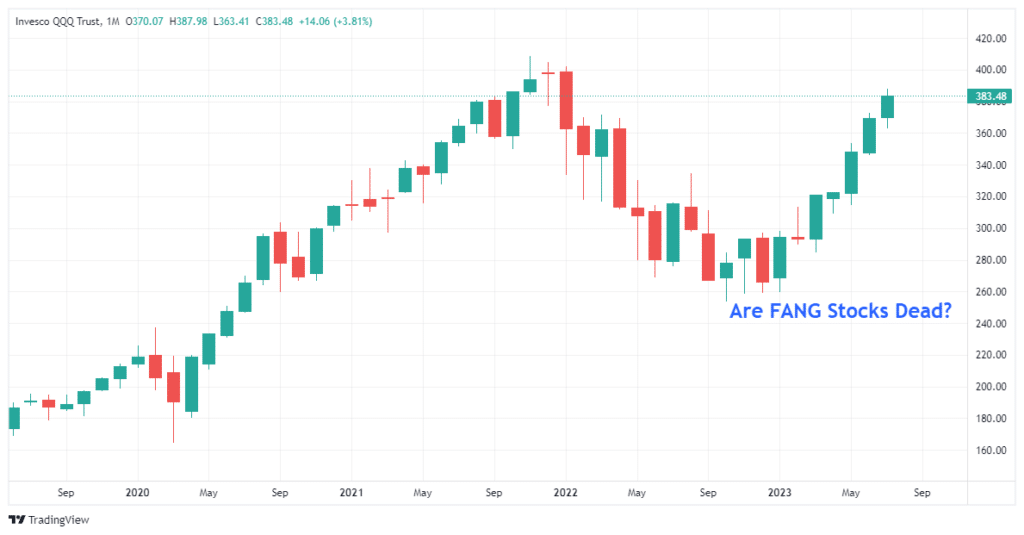

回顧過往經驗,特別是人們普遍認為QQQ陷入了黑暗時,就會出現上述變化。

看升指標正變得看淡

回首去年,確實有很多理由看淡,當時的情況看起來很糟,每個人都預計會陷入衰退,以致於除了向上爬別無他路。然後,自十月開始,市場參與者持續押註經濟將避免衰退,而看跌情緒因此急劇逆轉,「錯失恐懼(FOMO)」情緒開始出現。

同時,自1月底以來,儘管美聯儲持續加息,銀行業爆發危機,經濟數據走弱,市場卻持續「在憂慮之墻上向上攀登」,而且不僅爬上了憂慮之墻。

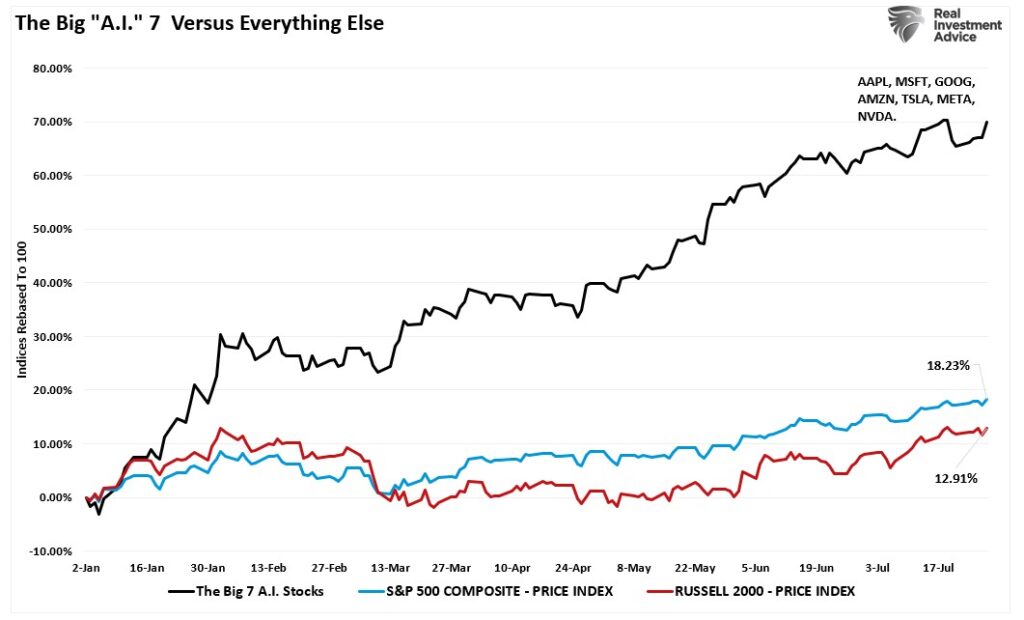

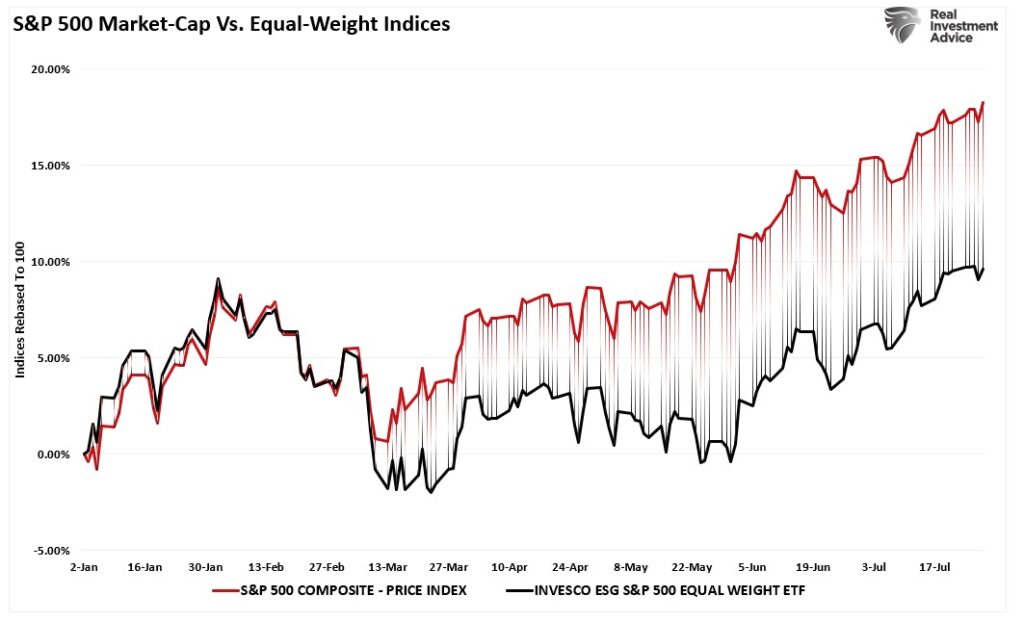

正如我們此前提及,如果不是標準普爾500指數中市值最大的7隻股票,今年的市場回報率將會低得多。

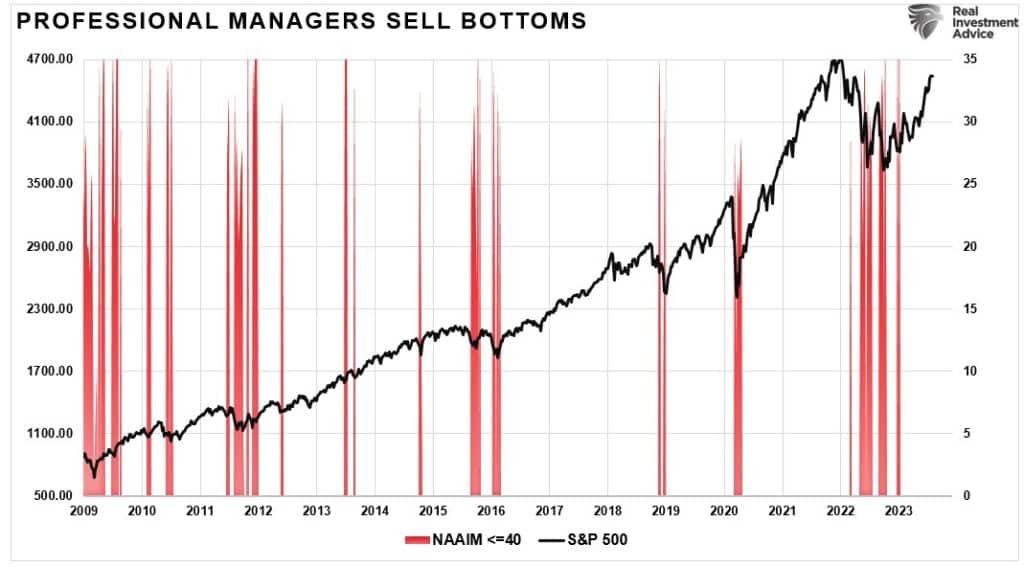

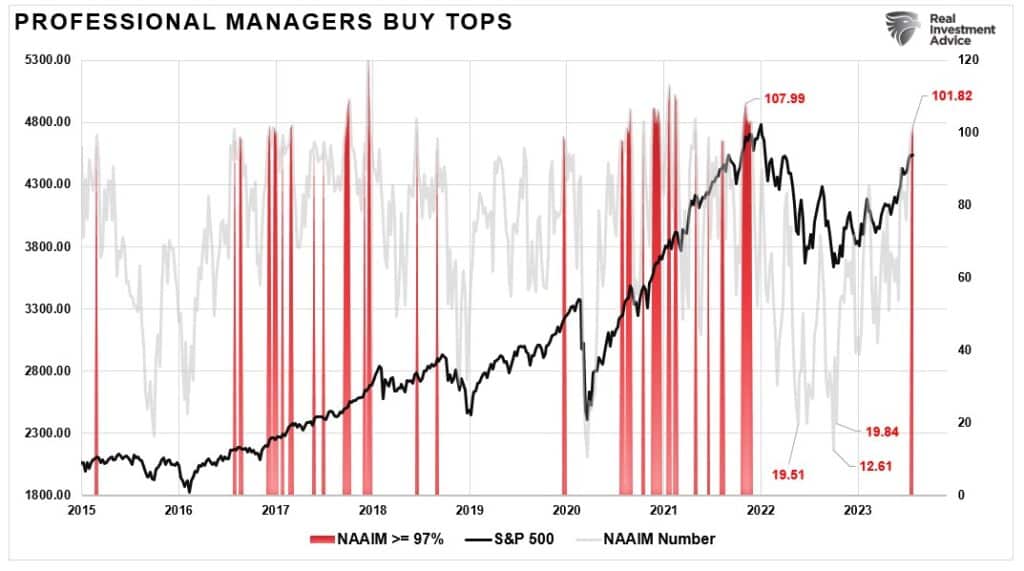

就算這樣,市場的飆升還是扭轉了極端的負面看淡情緒。我們有一個指標,叫NAAIM專業投資者情緒調查,這個指標衡量了機構投資者每周的對股市的曝險。去年,由於機構投資者紛紛賣出持倉,對股市的曝險降至低位。

然而,到了現在,對股市的曝險水平急劇上升。從逆向投資者的角度來看,專業投資者長期以來都是在底部賣出,頂部買入。

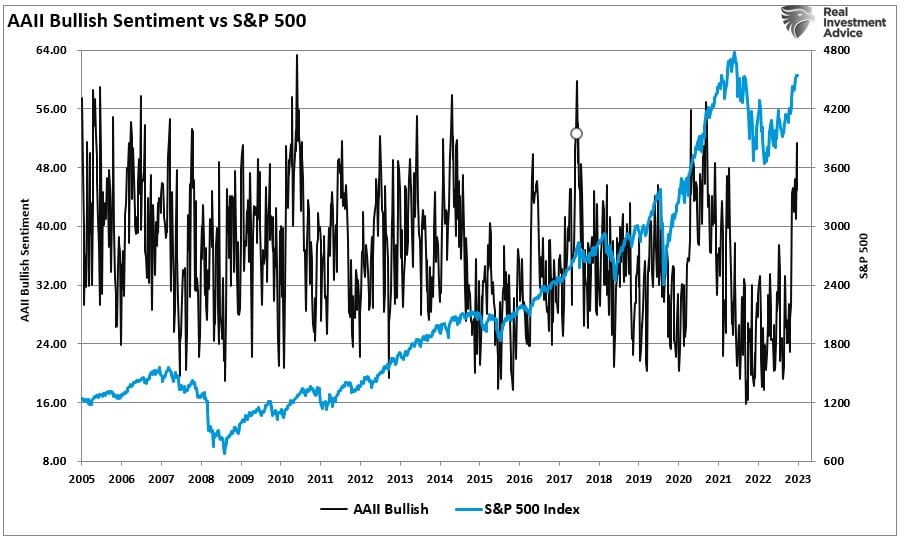

此外,湧入股市的不僅是職業經理人,還有散戶投資者。2022年,散戶投資者情緒也達到了極度悲觀的水準。隨著散戶結束拋售,並開始購回股票,股市飆升,也快速提升了他們的看好情緒。

遺憾的是,現在的高度樂觀的看好數據恰恰是早前看淡數據的極端反面。以史為鑒,極端看淡的數據往往意味著市場的短期底部,反之亦然,即極端看好的數據意味著短期的頂部。

美股可能回调

自3月初以來,市場情緒一直穩定地從看淡轉變為看升。淡友繳械投降持續推高了市場,從散戶和專業投資者的「淨看好比率」就可以看出。

樂觀情緒飆升毫不意外地導致了市場的波動性爆降,而且也降至了極端水平。

這種情緒的轉變源自觀望中的投資者所感受到的「痛苦」。雖然這種朝著看好方向的情緒轉變趨勢還沒有達到更極端的水準,惟這種轉變往往是一輪上升行情結束的跡象,而不是開始。

當所有人都朝著一個方向做交易時,市場就會過頭。之前,市场普遍悲观,然而現在则是普遍乐观。

無論您的個人觀點如何,從10月份開始的牛市仍然完好無損。然而,考慮到樂觀情緒達到極端水平,大量證據表明,市場短期內可能回調。技術指標出現超買跡象也支持了這一觀點。

然而,這不意味著我們應當拋售並變現所有資產。

筆者的建議是,當出現「賣出信號」時,應該進行一些基本的投資組合風險管理,例如:

- 削減投資組合中已盈利頭寸至最初的水平:投資準則——好股長持(Let Winners Run)

- 賣出表現不佳的頭寸(在牛市中無法盈利的頭寸,在熊市中表現同樣糟糕)。投資準則:及時割肉(Cut Losers Short)

- 保留此前操作所獲得的現金,直到出現合適的買入機遇。投資準則:買低

「風險管理」讓風險最小化。長期看來,採取措施規避重大投資損失帶來的好處會彌補錯過的短期收益。雖然在市場上「擇時」(time the markets)很難,惟可以通過「管理風險」來優化長期投資效果。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川