隔夜美股 | 三大指數漲跌不一 Circle(CRCL.US)漲超15% 國際原油漲超6%

周大福珠寶集團有限公司

CHOW TAI FOOK JEWELLERY GROUP LIMITED

股票代號:1929

市盈率:22倍

每股盈利:$0.67

市值:$1500億

業務類別:珠寶零售

集團主席:鄭家純

主要股東:Chow Tai Fook Capital Limited(72.4%)

5年業績

年度:2018/2019/2020/2021/2022

收益(億):592/667/568/702/989

毛利(億):162/186/161/201/223

盈利(億):40.9/45.8/29.0/60.3/67.1

每股盈利:0.41/0.46/0.29/0.60/0.67

每股股息:0.57/0.65/0.24/0.40/0.50

毛利率:27.4/27.9/28.4/28.6/22.6

ROE:12.6/14.3/10.2/21.1/20.9

(截至31/3為一個財政年度)

--企業簡介--

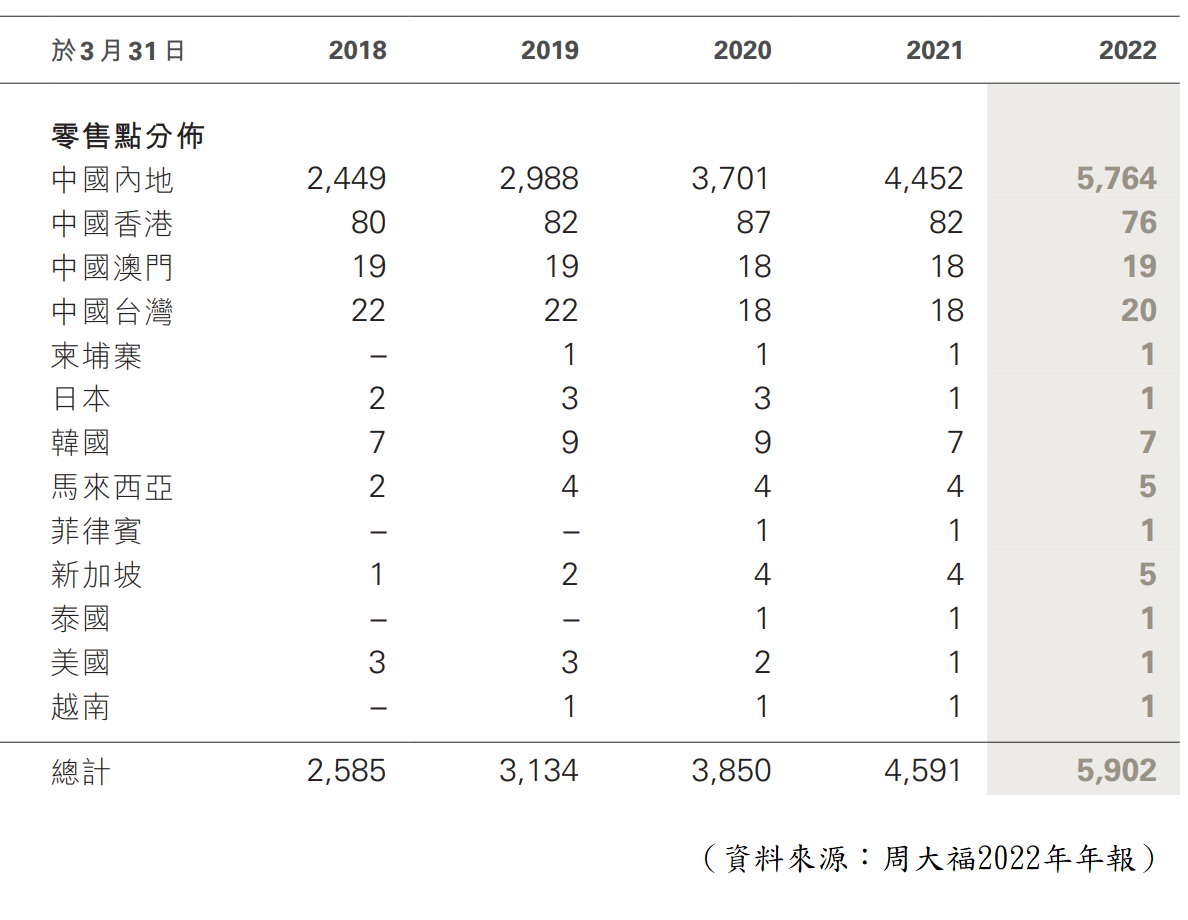

周大福是香港、澳門及中國內地地區市場佔有率最大珠寶商之一,擁有龐大的零售網絡。於大中華區、新加坡、馬來西亞等地零售點共超過5,000個,遍佈500多個城市。

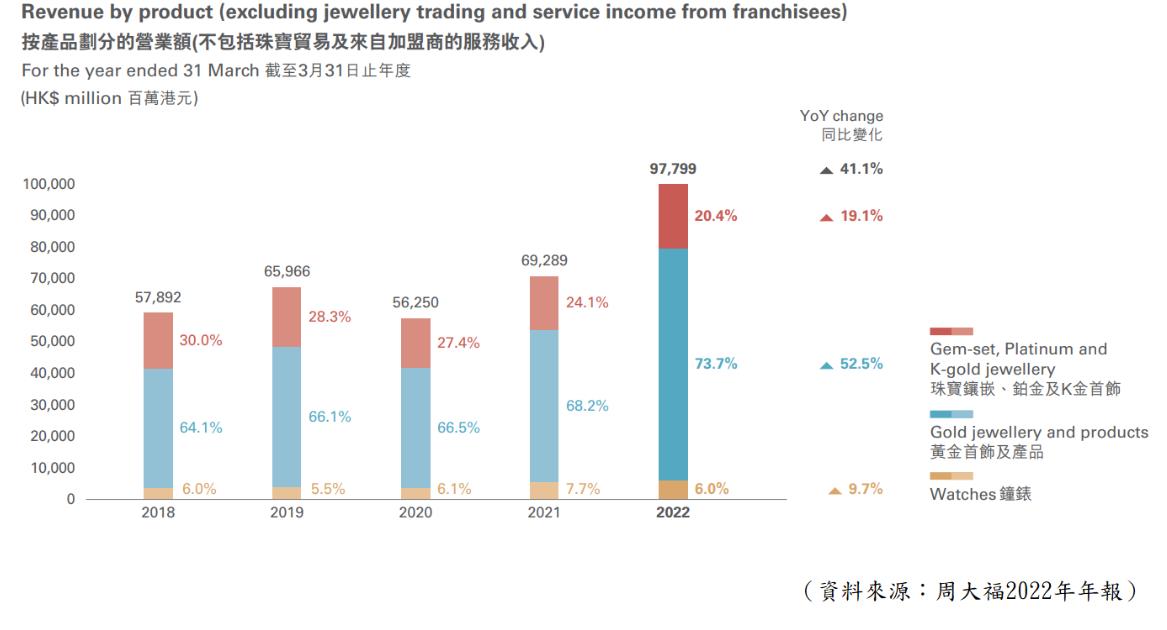

周大福主要產品為主流珠寶及名貴珠寶產品,包括珠寶鑲嵌首飾、黃金產品、鉑金、K金產品、鐘錶。

--擁品牌網絡--

周大福這品牌,相信大家都有所認識,這種廣為人知品牌擁有的優勢,以及對產品附予的附加值,就是品牌價值。品牌可說是相當有用的賺錢工具,而這亦是周大福最重要的資產。

企業擁有品牌價值,往往比擁有廠房等資產來得更好,因為廠房類等資產必然會老化,要投入資源去提升,故長遠計品牌的賺錢能力必然更高。

而周大福這間市值過千億的企業,固定資產只有數十億,但每年所賺到的錢都有數十億,可見其品牌及完善的系統,才是最能創造財富的地方。

--業務模式--

除自營店外,周大福亦透過熟悉該區的當地企業,以加盟方式發展內地的三線及較次級城市。這營運方式除可平衡風險外,亦能提升品牌知名度,長遠能提升品牌價值。

周大福品牌擁有相當的價值,令其在中國各地開店有優勢。由於珠寶黃金屬於貴價物品,而在假貨不絕的大陸,零售珠寶黃金這行業自然更需要品牌,故品牌作用很大,亦是信心保證。

憑著這保證,周大福無論在定價能力或擴充市場時,都享有更大優勢,令其在長遠競爭中,能享較高的獲利能力。

周大福吸引之處除品牌價值外,就是其市場的領導地位,以及龐大而完善的銷售網絡,令其在行業中佔有優勢。另外,周大福運用垂直整合業務模式,包括原材料採購、設計、生產,以及在龐大的零售網絡進行之市場推廣與銷售活動,令成本控制方面更為有效。

--業務分析--

周大福的業務以零售為主,佔營業額過半,而批發部分則較少。至於產品方面,主要可分為四大類:

營業額由上市前2010年的200多億,升至近年逾900億水平,情況大致理想。雖然早幾年在零售市道較疲弱時期出現中期調整,但近年大致回復正常水平。

近年疫情對周大福在香港的業務有所影響,但中國業務則影響不大,反而整體的營業額仍保持增長,以及賺錢能力不差。周大福就算面對不利環境,都不會將產品大幅減價或減低檔次,不會影響定位,反映周大福在策略上要維持一定的毛利水平。雖然這策略可能令中短期盈利減少,但長遠能保持品牌質素。

至於盈利方面,已見從低位開始回升。根據管理層的解釋,是因為中國內地消費氣氛有復甦跡象、客戶對黃金需求強勁和新增零售點所致。

股本回報率(ROE)方面,整體數字都是理想的,有一定吸引力。盈利已出現止跌回升跡象,反映賺錢能力開始回到正常水平。

--往後發展--

雖然中國中短期經濟會放緩,但長遠計,中國經濟仍不太差,中國人可支配的收入會平穩上升,對奢侈品的需求只會持續增長,故周大福的長遠發展仍是正面。

另一影響周大福的就是金價走勢。不少人視黃金為終極貨幣,而且更是有限資源,故長遠計金價必然上升。雖然金價上升會令其收入增多,但就算金價下跌亦不一定對其不利,因會吸引更多人買入,從而令整體營業額增加。

因此,關鍵不是金價的走勢,而是人對黃金價值的觀念,若人們認為黃金有價值,就會有持續的需求,而在可見將來,中國人對黃金的喜愛,以及其作為貨幣的價值,都不會有太大改變。

另外,數年前人造鑽石在首飾市場出現,價格只有天然鑽石的兩至三成,消費者用肉眼根本看不出2者分別。

這將推動客戶選擇較有品牌的商戶購買鑽石,以免出現被騙風險,這將令周大福受惠。但長遠而言,在消費者眼中的天然鑽石價值或出現改變,而這改變會令首飾行業出現什麼樣的衝擊,暫時難以估計。

--綜合分析--

綜合而言,周大福擁有品牌、完善的銷售網絡,以及一定的市場佔有率,加上行業本身賺錢。

雖然近年總負債增多,令風險度略有提高,整體而言,這股算得上是優質股。

但由於此企業比較龐大,就算向內地二、三線城市發展,亦不會像過往般快速增長,雖然總體的潛力仍有,但不會太大。往後亦只能平穩發展,故對此股的評價為正面。

這股近年在疫情下,生意反而向上,主要是中國業務向好,加速開分店,以及中國的內需帶動,令近年股價表現理想。

--投資策略--

這企業有一定的質素,長遠發展正面,但不是高增長型,不過都有基本增長的能力,值得投資者長線持有,風險度為中等。

如果投資者之前已有貨,建議長線,這股仍有發展。如果無貨投資者,考慮到企業現時的質素與財務數據,算是處合理區中上,可分注投資,但都要控制好注碼,這刻不是大手時機,買入後可長線持有,等企業進一步發展。

(本人為證券業持牌人士,未持有上述股票。上述文章只是企業分析,並不構成任何投資邀約,投資者在投資前,請自行花時間研究企業,才決定是否適合自己。)