全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

- 在過去兩個月的上漲之後,蘋果股價較歷史高點已經不到5%;

- 經濟衰退背景下,蘋果股價的這波漲勢能否持續;

- 分析師看好蘋果股價很快突破200美元,市值達到3萬億美元大關。

Investing.com - 在剛剛過去的幾個月時間裏,全球市值最高的科技巨頭蘋果公司 (NASDAQ:AAPL)的股價出現了飆升,雖然今年早些時候經歷了熊市,但是目前的股價水平已經距離6月低點飆升了35%。

由於蘋果的市值高達2.8萬億美元,因此它的漲跌幅度對標普500指數會產生巨大的影響。而蘋果的投資者眼下面臨的最大問題是,在當前的市場環境下,該股的這波漲勢能否持續?

一方面,我們注意到,在公司發佈的最新一份財報中,蘋果的營收和利潤都略高於市場分析師的預期,iPhone的銷量也好於預期。也就是說,看上去市場對蘋果產品仍然有較高的需求量。市場預期也隨之升溫。

另一方面,不可否認,短期內,一些風險因素仍然會對蘋果股價的上漲產生阻力——美國經濟仍苦苦掙扎,通脹仍維持在40年高位,而利率依舊不斷上升——這些不利因素,都有可能會損害蘋果產品和服務的市場需求量。

而今年早些時候,公司也曾警告說,三季度可能會很艱難,因為供應鏈受阻,銷售額可能會減少40-80億美元。

與此同時,蘋果的供應商也已經出現了需求放緩的跡象。其中,美光科技(MU)上周警告稱,本季度銷售額將低於不到六周前的預期。而稍早前,QCOM、INTC和NVDA的營收預期也都令人失望。

除了這些風險因素以外,蘋果的股價在這次反彈過後,看上去也較為昂貴。目前的股價是其未來12個月預期利潤的27倍左右,而過去10年的平均市盈率為17倍,如果市場在短期內再度出現波動,那麼蘋果的估值泡沫無疑會遭到大幅擠壓。

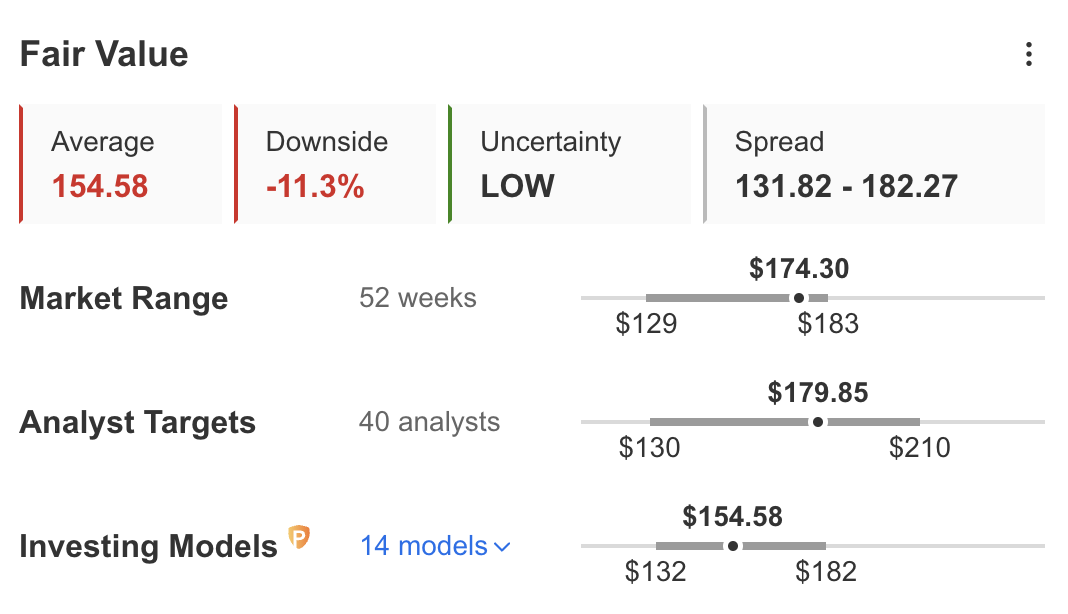

根據InvestingPro的估值模型顯示,蘋果目前的公允價值為154美元,而這意味著該股後市有11.3%的潛在下跌幅度。

無論如何,我們仍然認為蘋果股票是值得投資者長期投資的標的,每一次的下跌,都是入場時機。

摩根士丹利在近期給客戶的報告中預測,蘋果的股價有望很快突破200美元,市值達到3萬億美元大關。該投行表示,雖然蘋果採取了「Lifetime Value」商業模式,但是對於市場來說,其仍然是一家硬件公司。

所謂的「Lifetime Value」,中文翻譯為「顧客終身價值」,又稱為Customer Lifetime Value(CLTV/CLV),旨在建立所谓终身关系,就像建立夫妻或好友的关系一样。根據摩根士丹利的模型計算,在這一模式下,蘋果用戶每天在其產品或服務上將花費2美元,這一數字現在已經在美國iPhone用戶中實現。

從長遠來看,蘋果公司的另一個優勢是它的避險屬性,以及在可能的經濟衰退期間,返還大量現金的能力。蘋果公司擁有約2000億美元的現金,可以在需要的時候迅速增加股票回購計劃,從而在困難時期支撐其股票。

總體而言,考慮到宏觀經濟的不利因素和需求的不確定性,蘋果過去兩個月的大幅上漲令其估值也大漲。話雖如此,對於那些希望持有大型防禦型股票以度過潛在衰退的長期投資者來說,蘋果仍然是一個很好的選擇。而該股下一次下跌,可能是佈局的正確時機。

信息披露:本文作者持有蘋果股份。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)