股市暴跌54%、滯脹來襲?美聯儲模擬AI泡沫破裂極端情景

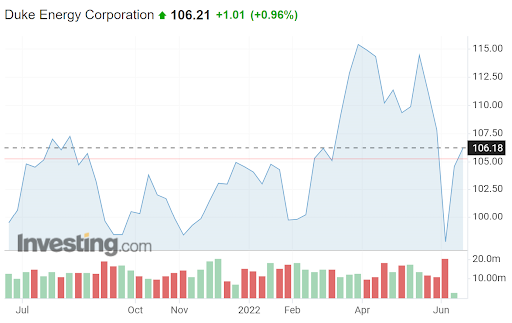

Investing.com – 杜克能源公司 (NYSE:DUK)是美國市值第二大的公用事業公司,為820萬電力客戶和160萬天然氣客戶提供服務。 在4月20日創下12個月最高收盤價115.43美元後,DUK 下跌 15.3%,於 6 月 17 日收於 97.82 美元。下跌的主要原因是人們越來越擔心利率會繼續上升。 美國十年期國債收益率從3月初的1.7%上升到4月19日的2.9%,在不到兩個月的時間裡增長了70%。

在利率上升的環境下,公用事業股預計表現不佳,原因有二。

首先,公用事業往往背負大量債務和利息壓力,這使得再融資成本更高。 其次,較高的債券收益率使債券收益相對於公用事業股息更具吸引力,因此尋求收益的投資者更有可能將資產從公用事業股轉移到債券。

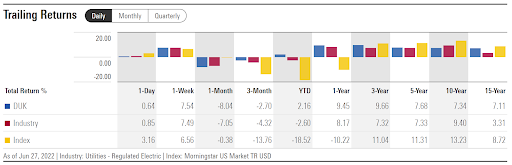

雖然由於投資者擔心美聯儲對高通脹的反應,DUK最近幾個月出現了拋售,但在過去12個月裡,DUK的股價表現非常好,10年期美國國債收益率在這段時間裡上漲了96%。 在此期間,DUK的總回報率為9.5%,相比之下,整個行業的回報率為8.2%,美國股市的回報率為-11.2%。

DUK的出色表現歸因於幾個因素。 首先,新冠肺炎期間的淨遷移擴大了杜克能源的客戶基礎。 其次,該公司正在積極提高清潔的發電能力。 隨著化石燃料價格的飆升,太陽能、風能和水能的吸引力越來越大。 第三,油價上漲增加了人們對電動汽車和電氣化的興趣和需求。 雖然清潔能源暫時對盈利的影響可能有限,但市場對強調非碳發電的公用事業公司的估值較高。 杜克能源的遠期市盈率為19.3倍,而擁有全球最大風能和太陽能發電能力的美國公用事業公司Nextera Energy Inc (NYSE:NEE)的遠期市盈率為27.4倍。

我上次寫DUK是在2022年1月27日,當時我給出了買入的評級。 當時,華爾街對DUK的共識評級為中性/持有,未來12個月目標價暗示股價有較低的升值潛力。 相比之下,期權市場則略微看漲。 自那以來,DUK的表現大大超過標準普爾500指數,總回報率為5.7%,而美國標準普爾500指數的回報率為-10.5%(包括股息)。

現在,我重新計算了DUK最新的市場隱含前景,並將其與華爾街目前的普遍前景進行了比較。

華爾街對 DUK 的共識展望

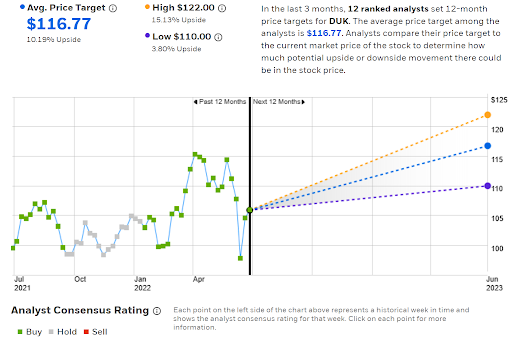

E-Trade綜合了過去90天內12位分析師的觀點,他們對DUK的普遍展望是樂觀的,預計未來12個月的平均目標價較當前股價高出10.2%。 單個目標股價的最低水準比當前股價高出3.8%。 個別目標價格之間的價差很低,表明他們對股票的公允價值沒有什麼分歧。 市場普遍預期的12個月目標價僅略高於今年4月以來的高點。

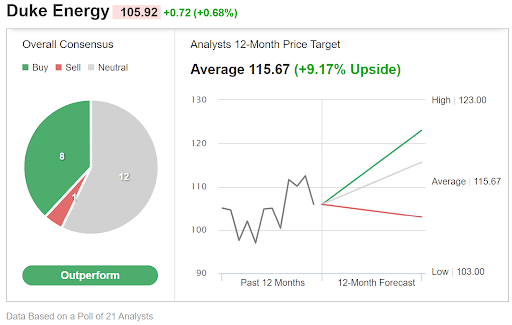

Investing.com綜合了21位分析師的觀點, 調查結果與E-Trade非常相似,都給出了看漲的評級,未來12個月目標價較當前股價高出9.2%。

華爾街在今年1月底對DUK的一致評級為中性/持有。此後,隨著看漲評級的轉變,市場對目標價的共識有所上升。共識目標價(取E-Trade和Investing.com的平均值)意味著12個月的預期總回報率為13.2%(包括3.75%的股息收益率)。這大大高於1月份普遍預期的7.6%。

期權市場預期

股票期權的價格代表了市場對股票價格從現在到期權到期之間上升到(看漲期權)或下跌到(看跌期權)某一特定水準(執行價格)的預估。

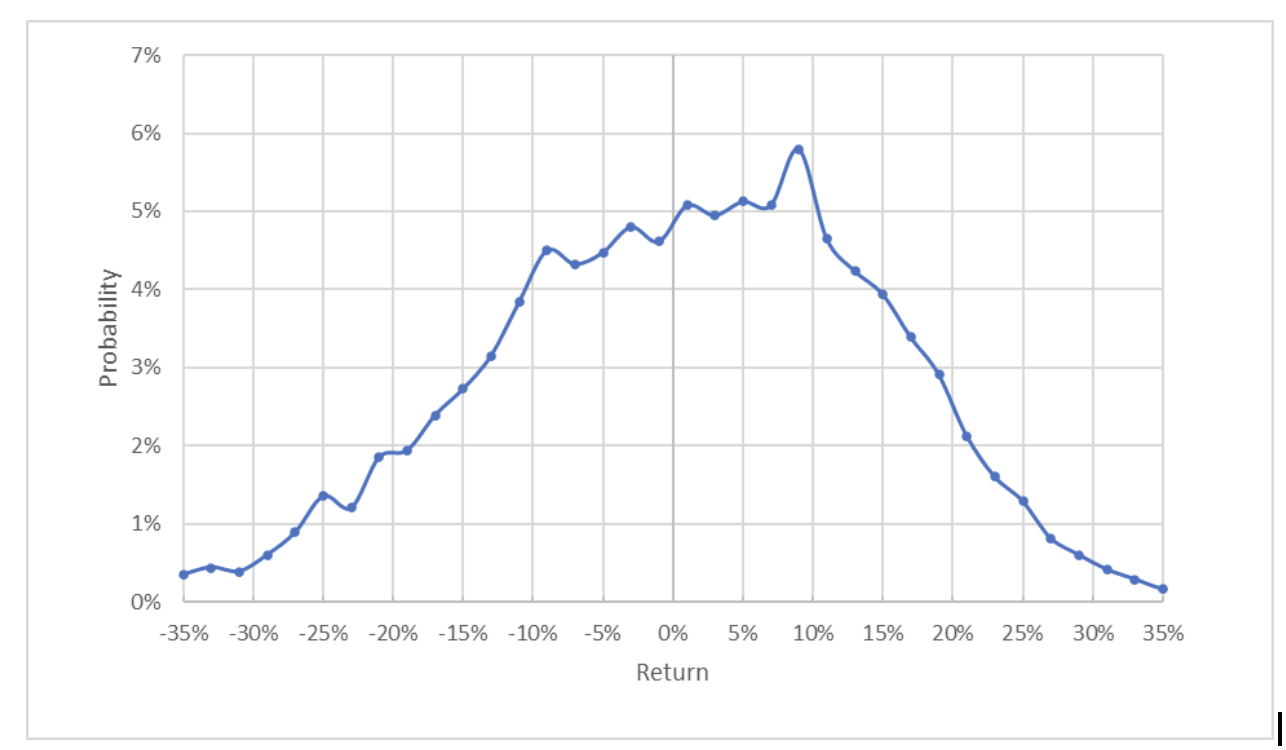

我計算了從現在到2023年1月20日未來6.7個月的期權市場隱含前景。參考下圖,縱軸為概率,橫軸為回報率。

期權市場隱含的前景傾向於正回報。在未來6.7個月的時間裡,最大概率對應的價格回報率為9%。根據這個分佈計算出的預期年化波動率為23.8%。這比1月份 22.8%的預期波動率略高。

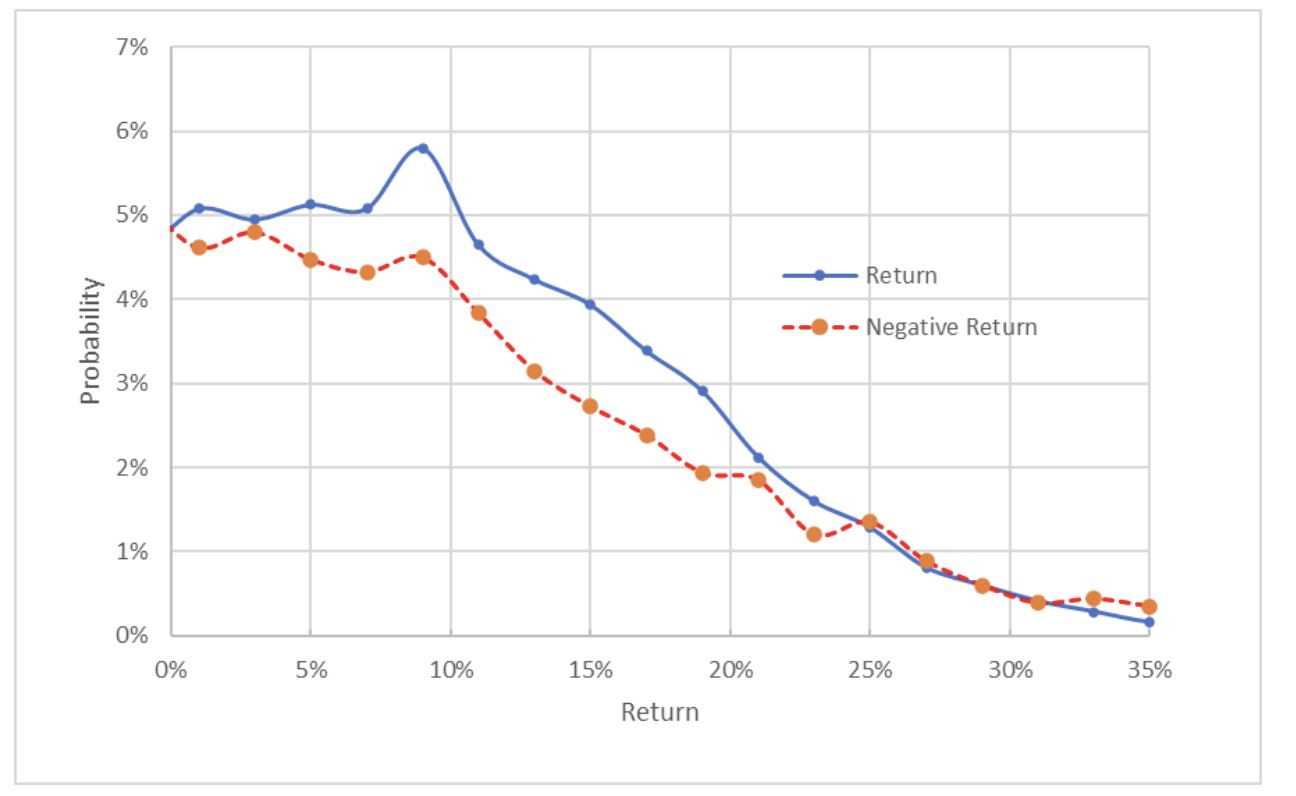

為了更容易地直接比較正回報和負回報的概率,我將正負回報放在一側統一比較(見下圖)。

上圖顯示,在相當大的範圍內,正回報的概率始終高於負回報的概率。表明市場對未來6.7個月的前景較為樂觀。

理論表明,期權市場隱含的前景預期會有負面偏見,因為投資者傾向于為下行保護(看跌期權)支付更高的溢價。雖然沒有辦法衡量這種影響是否存在,但這種負偏差加強了對這DUK的看漲解讀。

自我1月份的分析以來,期權市場隱含的前景變得更加樂觀。

總結

雖然與歷史相比,DUK相對於收益而言比較昂貴,但該公司正處於有利地位,能夠繼續提供穩定的業績。儘管公用事業公司在利率上升時的表現預計會滯後,但DUK在動盪的環境中是不錯的避險選擇,並在近年來保持了令人意外的穩定收益。對電動汽車日益增長的需求,以及對可再生能源的日益關注,都有利於DUK。由於化石燃料價格高企,太陽能、風能和水力發電越來越具有成本效益。華爾街普遍看好DUK,預計其12個月總回報率為13.2%。作為買入評級的經驗法則, 12個月的預期回報率至少需要是預期年化波動率的一半(在這個例子中是23.8%)。DUK符合這一標準。此外,期權市場暗示到2023年初的前景繼續樂觀,且比2022年初以來更加樂觀。我維持對DUK的整體看漲/買入評級。

***

InvestingPro+擁有海量的關鍵資料,幫您做出最明智的決定。 瞭解更多»

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

中國6月官方製造業PMI上升至50.2,在連續三個月收縮後重返擴張區間

(翻譯:潘奕衡)