伊朗局勢逆轉資金流向:投資者從“買入亞洲”轉向“逃回美國”

美國聯邦公開市場委員會(FOMC)當地時間週三公佈最新利率決議,將基準利率上調75個基點至1.50%-1.75%區間,為1994年來最大幅度的加息。

美聯儲聲明表示,高度關注通脹風險,“堅決承諾”將通脹率恢復到2%,並重申認為持續加息是適當的。美國經濟逆轉2022年一季度下滑的表現,目前在增長。FOMC委員們以10-1的投票結果通過此次的利率決定。

今年3月,美聯儲將聯邦基金利率目標區間從接近于零的水準上調了25個基點,開啟了遏制通脹的緊縮週期。5月初,美聯儲又宣佈加息50個基點。

美聯儲OIS掉期交易顯示,美聯儲7月將加息75個基點,7月和9月共計加息140個基點。

FOMC最新經濟預期上調了通脹預期,下調經濟增長預期。其2022、2023、2024年底PCE通脹預期中值分別為5.2%、2.6%、2.2%(3月預期分別為4.3%、2.7%、2.3%)。2022、2023、2024年底GDP增速預期中值分別為1.7%、1.7%、1.9%(3月預期分別為2.8%、2.2%、2%)。美聯儲預計在2024年開始降息。

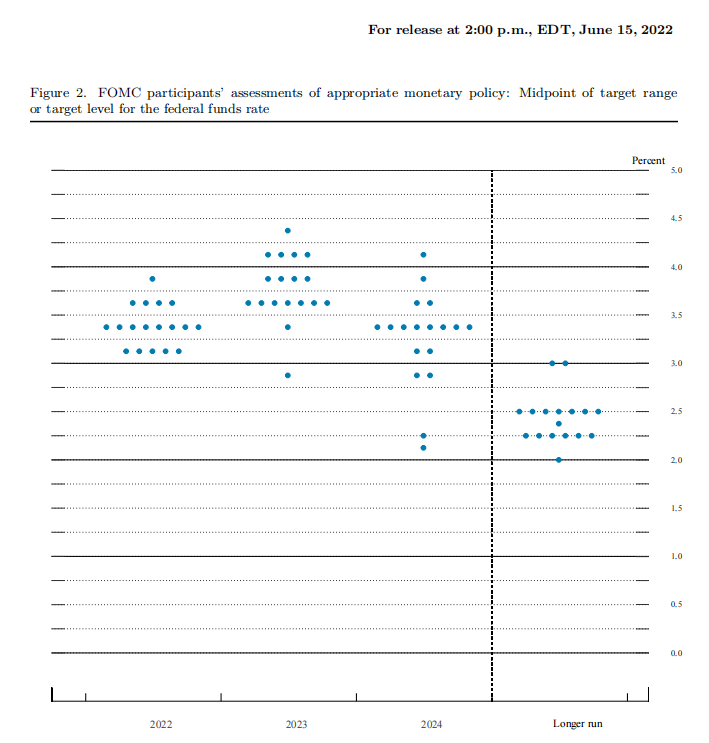

最新發佈的點陣圖則顯示,美聯儲或在2024年開始降息,2022、2023、2024年底聯邦基金利率預期中值分別升至3.4%,3.8%,3.4%。

美聯儲主席鮑威爾在利率決議後的新聞發佈會上再次強調美國通脹太高,美聯儲高度關注高通脹風險,並堅定地致力於讓通脹回落。鮑威爾稱,未來幾個月將尋找通脹下降的有力證據,下次會議最有可能是加息50個基點或75個基點,預計加息75個基點的舉措不會成為常態。

鮑威爾新聞發佈會要點匯總:

1、預計加息75個基點的舉措不會成為常態,下次會議最有可能是加息50個基點或75個基點;

2、堅定地致力於讓通脹回落,勞動力市場極度緊張,再次強調通貨膨脹太高;

3、美聯儲看到經濟有所放緩,但仍處於健康的增長水準,美聯儲不會試圖引發經濟衰退;

4、沒有理由認為量化緊縮會導致流動性不足的問題,市場似乎沒有過多受到量化緊縮的影響;

5、大宗商品價格的波動可能會使美聯儲失去軟著陸的可能性,這是一個不確定性高企的環境;

6、希望在年底前將利率維持在3%-3.5%的緊縮性水準。

市場表現

美股尾盤拉升,三大股指全線收漲,道指漲1%,標準普爾500指數漲1.46%,納斯達克綜合指數漲2.5%。

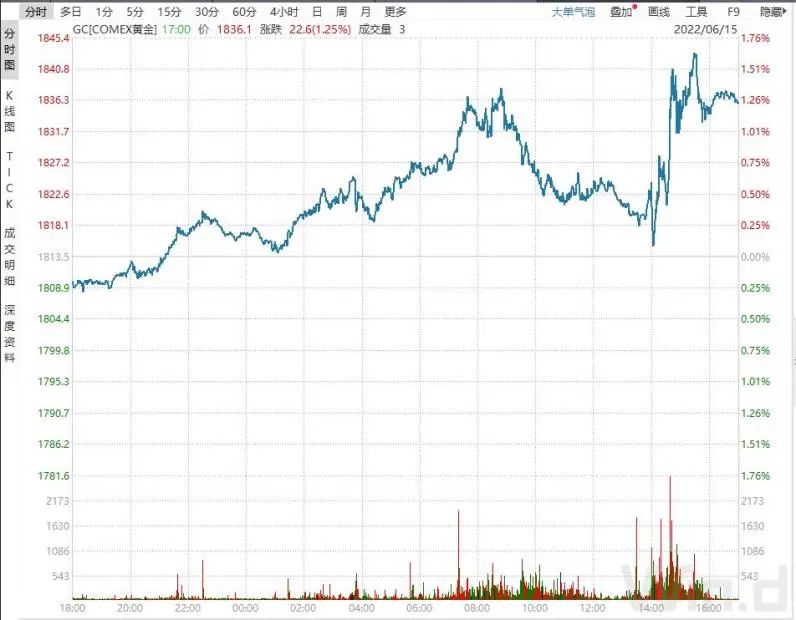

國際貴金屬期貨普遍上漲,黃金期貨漲1.25%報1836.1美元/盎司,COMEX白銀期貨漲3.51%報21.69美元/盎司。

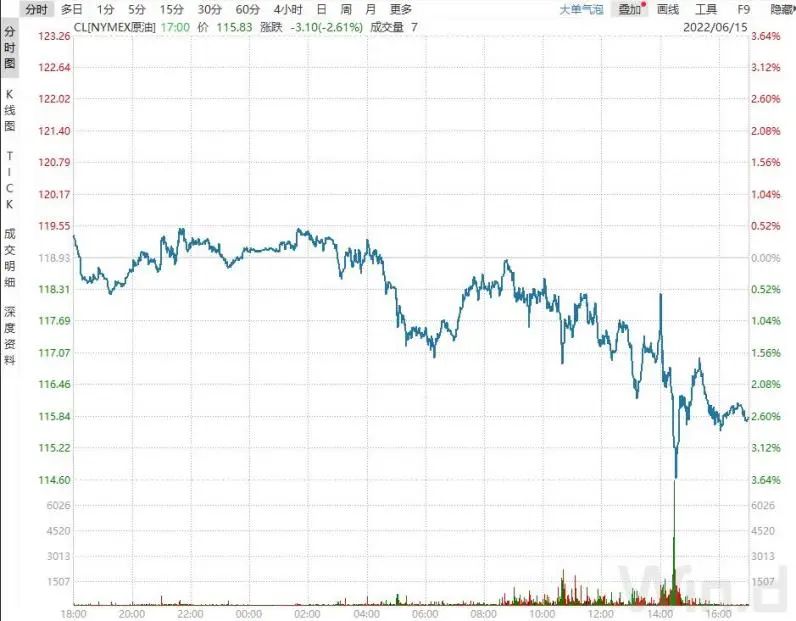

國際油價全線下跌,WTI原油期貨跌2.61%,報115.83美元/桶。布倫特原油期貨跌1.88%,報118.89美元/桶。

紐約尾盤,美元指數跌0.58%報104.86,非美貨幣普遍上漲,歐元兌美元漲0.26%報1.0443,英鎊兌美元漲1.48%報1.2175,澳元兌美元漲1.83%報0.70,美元兌日元跌1.21%報133.83,美元兌瑞郎跌0.76%報0.9941,離岸人民幣兌美元漲877個基點報6.6688。

美債收益率集體下跌,3月期美債收益率跌15.34個基點報1.659%,2年期美債收益率跌23.8個基點報3.201%,3年期美債收益率跌23.8個基點報3.362%,5年期美債收益率跌22.4個基點報3.372%,10年期美債收益率跌18.9個基點報3.291%,30年期美債收益率跌9個基點報3.338%。

全球分析機構第一時間解讀

外匯分析師Simon Harvey就美聯儲6月利率決議評論稱,美聯儲加息75個基點在很大程度上已被納入貨幣市場定價,無論是最新的決定還是點陣圖的調整,金融市場的反應都是有限的。Harvey稱,市場試圖衡量美聯儲對即將到來的通脹資料的敏感性,以及FOMC今年將利率大幅調高至中性上方的意願。

Allspring Global Investments的投資策略師Brian Jacobsen:為了讓通脹回落,美聯儲願意讓失業率上升,並冒著經濟衰退的風險。考慮到加息的幅度,這對鮑威爾來說並不是沃爾克時刻,但他這次的舉動就像是迷你版的沃爾克。

安聯首席經濟學家Mohamed El-Erian:美聯儲在大幅加息的同時,也在大幅前置加息。不同尋常的是,美聯儲還以引人注目的方式下調了經濟增速預期。與滯脹基線相一致的是,衰退的左尾更寬,右尾更薄。

巴克萊銀行分析師Ajay Rajadhyaksha和Jonathan Millar:預計美聯儲7月將不那麼鷹派,美聯儲下個月可能會放緩加息,加息幅度調整為50個基點。家庭終於開始對高通脹和負實際工資增長做出反應,信用卡資料顯示,過去一個月左右消費步伐放緩,5月零售銷售資料也低於預期。住房和工資也顯示出疲軟跡象,這將支持溫和地加息。

A股市場提前博弈

美聯儲利率決議前的6月15日,A股早盤強勢,滬深三大指數皆強於同期亞太市場主要指數表現。

上證綜合指數一舉升破3300點關口,午後一度漲超2%。但滬深兩市均出現尾盤大幅回落,部分資金獲利了結。

6月15日,滬深兩市共2097家公司股價上漲,2516家公司股價下跌。滬深兩市成交額有較明顯放大,兩市成交1.29萬億元,刷新2月24日以來新高,位居年內第三位。

券商、保險、銀行大漲。地產、家電、建材、建築、教育板塊表現優異。不過,前期表現較好的汽車、油氣、煤炭等板塊低迷。

儘管A股沖高回落,仍有兩個亮眼的市場指標,顯示部分資金信心仍在。

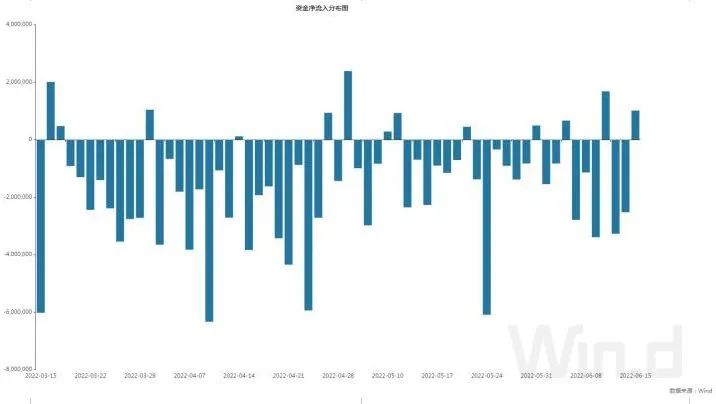

一是深兩市主力資金全天淨流入101.08億元。其中創業板主力資金淨流入22.99億元;滬深300主力資金淨流入190.8億元。今年以來,主力資金多為淨流出。主力資金選擇6月15日在美聯儲利率決議之前淨流入超過百億,是對A股一個明顯的看多信號。

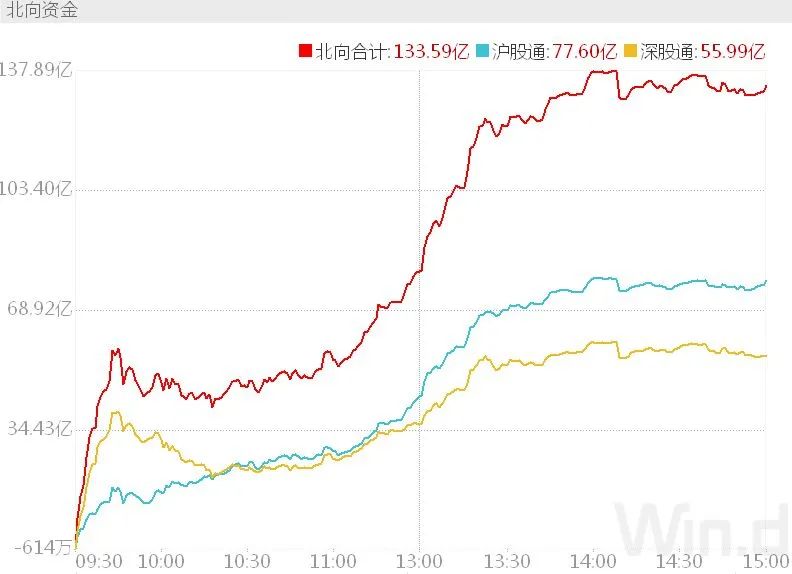

二是對海外央行政策更為敏感的北向資金在6月15日全天淨流入A股。Wind資料顯示,北向資金淨買入133.59億元,為近11個交易日第4次加倉超百億;其中滬股通淨買入77.6億元,深股通淨買入55.99億元。

美股還沒跌到位?

美股的主要問題仍在基本面,美股公司盈利下降才是美股交易的核心主題。

中金公司認為,隨著時間的推移,緊縮壓力不斷抬升帶來的金融條件收緊,也會帶來衰退擔憂的增加和騰挪空間的減少。從本質上,這才是市場較為擔心的問題,即在通脹、緊縮和增長的“不可能三角”中無法找到最優解。

該機構繼續解釋稱,一季度美股業績尤其是一些龍頭零售和科技公司指引不及預期已經引發了市場對於後續增長放緩的擔憂,而金融條件的不斷收緊、通脹處於高位也會加大增長的壓力。該行預計接下來美股盈利不排除仍有下調空間,通常情緒調整情緒轉負都會持續一到兩個季度。

“以內為主”

A股要面對的外部影響因素,不僅僅是美聯儲一家央行緊縮,而是數家央行協同行動。6月16日,除了美聯儲還有巴西、瑞士和英國央行舉行利率決議。

不過,由於中國和歐美等發達國家經濟週期錯位,A股和海外交易的邏輯並不同。A股現階段的主題是估值修復,交易經濟復蘇,“獨立行情”大概率還會繼續。

紅塔證券點評5月經濟數據稱,5月經濟資料分項均有所回暖,部分受衝擊明顯的指標同比增速回升的幅度也更大。後續隨著疫情影響的進一步減弱,國內經濟有望進一步修復,分項指標有望回歸疫情前的運行區間。

安信證券研報稱,對於外部因素,美股緊縮交易持續,A股預計將維持“以內為主”,負面衝擊將較此前明顯減弱。總結來說,對於當前四大主線“穩增長、高景氣、疫後修復、全球通脹”,建議心向光明,更傾向于未來行情演繹依然遵循“穩增長兌現,高景氣轉機”的交易邏輯。需要提醒的是,隨著穩增長政策推動,提振消費,尤其是耐用品消費,例如汽車會成為穩增長的重要措施。

華安證券認為,內疫情外緊縮擾動猶存,但盈利支撐、政策保障,市場有望震盪向上。下半年A股最大的支撐來自於企業盈利隨增長底部回升而大幅改善。最大的制約來自於對美國經濟衰退擔憂引發美股調整進而抑制A股風險偏好。內部盈利強支撐疊加貫穿全年的穩增長政策,有望推動市場震盪上行。

國元證券表示,短期強勁反彈可能接近尾部,政策刺激與信心修復邏輯已得到充分回饋,即將進入“效果驗證期”,切換過程中可能出現波動;中期反轉趨待進一步驗證,長期向好不變,若基本面與企業盈利能夠企穩回升,A股有望守得雲開見月明,走出持續上漲行情。