數十年規律失效!中東衝突徹底“撕裂”原油與新興市場貨幣走勢

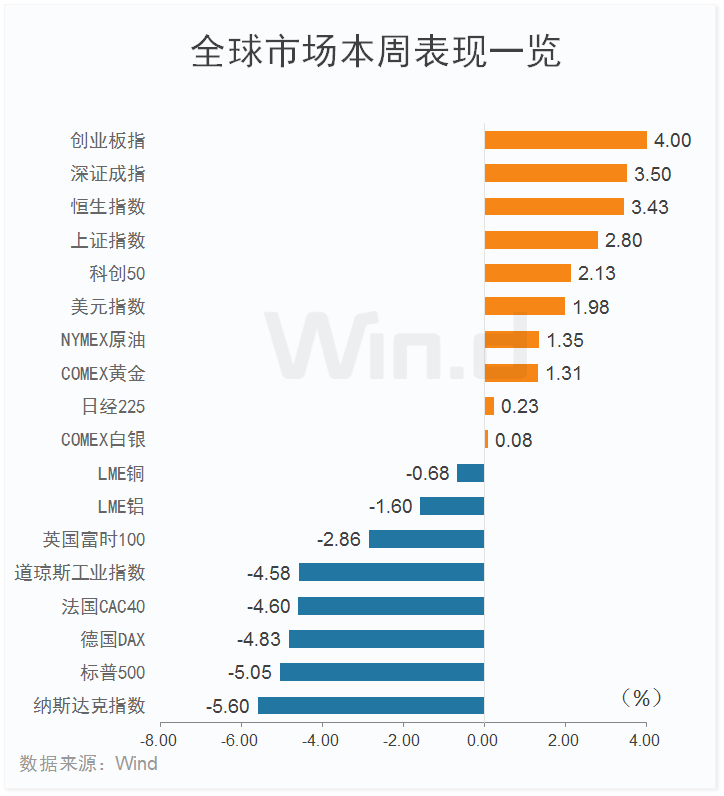

剛剛結束的一周,歐美股市大幅下跌,A股和港股市場則強勢拉升,本周,創業板指數漲4.00%、深證成份指數漲3.50%、上證綜合指數漲2.80%、香港恒生指數漲3.43%,而美國三大股指跌幅均超4%,納斯達克綜合指數跌幅甚至達5.60%。中國經濟的強大韌性,再度被驗證。

通脹高企加劇對經濟衰退的擔憂

週五(6月10日),歐美股市集體收跌,道鐘斯工業平均指數跌2.73%,美國標準普爾500指數跌2.91%,納指跌3.52%。陶氏跌6.06%,高盛集團跌5.48%,領跌道指。萬得美國TAMAMA科技指數跌4.23%,亞馬遜跌5.6%,特斯拉跌3.12%。中概股多數下跌,老虎證券跌19.02%,有道跌14.59%。歐洲三大股指收盤重挫,德國DAX指數跌3.08%。

當地時間10日,美國勞工部公佈5月消費者價格指數(CPI)同比上漲8.6%,創1981年12月以來的最大同比漲幅,預期值為8.3%;5月CPI環比上揚1%,高於預期值0.7%;撇除食品和能源價格的核心CPI年率為6%,預期值為5.9%,月率為0.6%,高於市場預期的0.5%。

住房、能源以及食品價格飆升均助高通脹。分項來看,能源價格上月環比上漲3.9%,同比漲幅為34.6%,其中,燃油價格環比跳漲16.9%,較去年同期翻番,漲幅高達106.7%;上月,占CPI三分之一比重的住房價格月率為0.6%,創2004年3月以來,即18年來的新高,住房價格同比上漲5.5%,為1991年2月以來的最大同比漲幅;食品價格環比上漲1.2%,年率為10.1%。

美國總統拜登日內發表講話,重申對抗通脹是其首要經濟任務,將通脹高燒不退歸咎于俄烏衝突還有石油巨頭斂財。他稱,石油、天然氣和煉油行業不應以烏克蘭局勢為由,實現過度獲利或漲價讓美國家庭雪上加霜。

報告澆滅了通脹見頂的希望,並加劇了投資者對經濟衰退的擔憂,市場預期,美聯儲或將以衰退為代價對抗通脹。巴克萊副首席美國經濟學家米勒(Jonathan Millar)發表報告稱,美聯儲有充分理由在下周採取更激進舉措。“最新CPI報告顯示,所有分項價格都越發強勁,我們認為,最新情況將迫使美聯儲6月加息75個基點。”巴克萊是一眾華爾街大行當中,首家作出如此加息幅度預測的大行。富國銀行則預計,美聯儲將在6月、7月和9月的三次會議上連續加息50個基點。

截至發稿,據芝商所利率觀察工具(FedWatch Tool),押注下周加息75個基點的概率由昨日的3.6%躍升至23.2%。對美聯儲利率調節最為敏感兩年期美債收益率日內升穿3%,為2008年6月以來的最高水準,十年期美債收益率走高,日內觸及3.18%。

衰退擔憂升溫,銀行股顯著承壓,高盛重挫5.7%至52周新低,摩根大通收跌4.6%;利率走高利空科技板塊,科技巨頭首當其衝,亞馬遜收跌5.6%,微軟下挫4.5%,蘋果跌幅3.9%,奈飛被大行高盛下調評級至賣出,收跌5.1%。

加拿大皇家銀行資本市場(RBC Capital Markets)美國股票策略主管洛裡•卡爾瓦西納(Lori Calvasina)表示:“這證實了我本周從投資者那裡聽到的一些擔憂。”她說,本周對通貨膨脹的擔憂一直在壓低股市。

高企的通脹資料引發了投資者和公眾對美國經濟可能陷入衰退的擔憂。美國密西根大學(University of Michigan) 6月消費者信心指數初值遠低於預期,觸及紀錄低點。

“這只是強化了CPI資料對消費者心理的影響,並對未來的消費者支出產生負面影響。這是一個令人震驚的數字,但這就是通貨膨脹在這麼熱的時候造成的後果,”布萊克利諮詢集團的彼得•布克瓦說。

交易員們似乎在準備迎接美聯儲針對油價飆升採取更激進的舉措。兩年期美國國債收益率被視為對美聯儲加息最敏感的指標之一,週五突破3%,達到2008年以來的最高水準。

原油價格站上120美元

週五(6月10日),國際油價小幅下跌,WTI原油7月合約跌0.86%,報120.47美元/桶。布倫特原油8月合約跌0.93%,報121.93美元/桶。本周,美油7月合約漲1.35%,布油8月合約漲1.85%。

今年以來,原油價值漲幅已經超過60%。

鑒於能源價格飆升推動汽油價格屢創歷史新高,富國銀行的經濟學家豪斯(Sara House)預計:“強勁的通脹勢頭恐推動CPI 最快於下月逼近9%。”

“最壞的數據還未出爐。”豪斯警告,通脹或在整個秋季保持在9%的水準附近。美國汽車協會(AAA)10日公佈的資料顯示,當天全美平均汽油價格升至每加侖4.986美元,再創歷史新高,較一個月前上漲近14%,較去年同期飆漲超62%。

週四(9日),美國財政部長耶倫在出席媒體活動時也警告稱,汽油價格不太可能很快下跌,且“至少從家庭層面而言,汽油價格驅動了通脹預期的走高。”

資料顯示,美國能源指數較去年同期上漲34.6%,為2005年9以來最大同比漲幅。其中,汽油指數上漲 48.7%, 燃料油(fuel oil)指數翻了一番多,上漲106.7%,創該資料1935年有記錄以來最大漲幅。此外,電力和天然氣價格同比漲幅分別為12%和30.1%。

花旗:美股、美債陷入困境

花旗集團(Citigroup)財富管理業務的一份年中展望報告稱,在2022年股市和債市都將陷入困境之際,美聯儲(Federal Reserve)是市場的最大風險,因為它試圖用“缺乏微妙性”的“強大”工具來對抗通脹。

具體來看,花旗全球財富首席投資長拜林(David Bailin)表示,投資者現在正試圖判斷美國經濟是在經歷一段避免收縮的緩慢增長時期,還是在走向由美聯儲過度收緊貨幣政策以對抗高通脹而引發的衰退。

拜林說:“這兩種結果都存在不確定性,我們正在做的是專注於創建一個有彈性的股票投資組合。”

花旗全球財富在報告中稱:“可自由支配的消費者支出可能是經濟中最脆弱的部分,而且只有在通脹持續迅速升溫時才會如此。越來越多的消費能力正在流向餐桌上的食物、房屋的供暖和製冷,以及汽車的燃料。而用於外出就餐、電子產品和海外旅行等可自由支配專案的資金則越來越少。”

拜林表示,上個月的通脹可能有所上升,但這並不一定預示著通脹的長期趨勢。4月份消費者價格指數(CPI)同比上漲8.3%,低於3月份8.5%的年度漲幅。花旗在報告中說,預計2023年美國通脹率將降至3.5%。

拜林認為,零售商塔吉特的庫存過剩是一個跡象,表明供應正在恢復,而對商品的需求卻在下降,這意味著過去兩年導致價格上漲的供應鏈困境可能“不再是一個問題,因為現在經濟以商品為導向的”。他說,部分高通脹可能會通過供需“自然結合”來解決。

他還表示,地緣因素限制了美聯儲控制通脹的能力。“美聯儲只能破壞需求。”為了遏制通脹,美聯儲正試圖通過加息和收縮資產負債表,為經濟降溫。

花旗在其報告中表示,量化緊縮是“其寬鬆信貸政策的逆轉,在2020-21年時,寬鬆信貸政策確保了資本流動”。“如果美聯儲加息過高、過快,同時也減少了市場流動性,就可能導致美國經濟衰退。目前,他們的行動非常激進,這令股市受到驚嚇。”

美債收益率全線上漲

週五(6月10日),美債收益率全線上漲,3月期美債收益率漲10.7個基點報1.373%,2年期美債收益率漲25.2個基點報3.074%,3年期美債收益率漲23.5個基點報3.244%,5年期美債收益率漲19.4個基點報3.265%,美國十年期國債收益率漲11.4個基點報3.162%,30年期美債收益率漲3.1個基點報3.197%。

火熱的通脹資料可能會讓交易員預期美聯儲今年晚些時候會加快加息節奏。兩年期美國國債收益率被視為對美聯儲加息最敏感的指標之一,週五躍升至3%以上。

鑒於美聯儲已準備好連續加息準備,市場普遍預計美聯儲將在今年全年繼續收緊政策,甚至可能持續到2023年。據CME Group估計,美聯儲的基準短期借款利率目前定在0.75% -1%左右,預計到今年年底將升至2.75%-3%。

然而,美國財政部長珍妮特•耶倫(Janet Yellen)強調,降低通脹的大部分責任屬於美聯儲。美聯儲將不得不提高多少利率仍有待觀察。美國前財政部長薩默斯(Larry Summers)最近與一組其他經濟學家共同發佈了一份白皮書,其中暗示美聯儲將需要比許多人預期的走得更遠。

歐洲央行將在7月進行加息

面對不斷攀升的通脹,本周全球多個央行打算加速收緊貨幣政策,各類資產價格也在繼續對潛在的超預期加息做出調整。

在本周利率決議後,歐洲央行表示,將在7月進行2011年以來的首次加息,而且在臨近第三季度結束前可能還會有更大動作。歐洲央行擔心物價正在加速上漲,並可能演變成薪資和物價螺旋上升的局面,也預示著歐元區通脹水準可能維持高位相當長一段時間。目前,歐元區通脹率達到創紀錄的8.1%,並且仍在攀升。歐洲央行表示,將在7月1日結束量化寬鬆,然後在7月21日將利率提高25個基點。到了9月8日將再次加息,而且幅度可能更大,除非通脹前景在此期間有所改善。

長期保持負利率的歐洲央行有望在今年將利率回歸到接近甚至是超過零的水準,而對於其他央行來說,大幅度加息可能也是迫於對通脹無奈的結果。

多國央行大幅加息

澳洲聯儲本周宣佈以22年來最大幅度進行加息,宣佈將指標隔夜拆款利率提高50個基點至0.85%,而且表明將會進一步緊縮政策,原因同樣在於急劇上升的通脹。該央行此舉超出市場預期,並使債券收益率飛漲。澳洲聯儲主席洛威在聲明中表示,委員會預計在未來幾個月內將在貨幣條件正常化的過程中採取進一步措施。

另外,為遏制持續高企的通脹,印度央行將關鍵利率上調50個基點至4.90%,這是兩個月來第二次加息。而加拿大央行行長麥克勒姆表示,通脹將決定利率上升的速度,並重申該行可能需要連續多次加息,或考慮採取大於50個基點的舉措。麥克勒姆表示,讓通脹率回到2%的目標是央行的首要任務,儘管央行希望避免經濟過度降溫。

儘管如此,並非所有央行都選擇了加息應對通脹。比起通脹,日本央行行長黑田東彥最近還在關注日元匯率。他在本周重申,如果日元波動不是太劇烈,則弱勢日元是有利日本經濟的。面對歐美央行強烈的大幅度加息預期,相對保持超寬鬆政策不變的日本,使得日元兌美元的匯率重挫至20年新低,兌歐元的匯率則觸及七年半最低位。黑田東彥的此番言論也剛好呼應了該國財務大臣鈴木俊一于本周早些時候的警告,即不希望匯率大幅波動,匯率走勢應該穩定,並反映基本面。

股市方面,本周美股大幅收跌,因週五公佈的美國5月CPI資料高於預期,打破了通脹見頂的希望,預示美聯儲會繼續實施緊縮的貨幣政策。市場擔憂美聯儲的激進加息會令美國經濟陷入衰退。滬深股市方面,A股無視本周週邊市場的疲軟表現,上演獨立行情,一方面海外資金持續淨流入,一定程度上提振了A股的市場情緒,海外不確定因素對A股的影響呈現逐步減弱的態勢;另一方面政策的持續發力,各項支持政策不斷出臺,流動性也合理寬鬆。

能源方面,本周國際油價創三個月新高,連續第四周收漲。沙特提價減供,暗示OPEC+擴大增產目標難實現,歐洲很難擺脫對俄羅斯的石油依賴。此外,隨著北半球夏季駕駛季全面展開,燃料需求激增,市場供需形勢依然緊張。

貴金屬方面,儘管美國5月通脹年率再度創下逾40年新高,提升了黃金抗通脹魅力,但市場押注美聯儲將進一步加速升息,美元指數創5月17日以來新高至104.2426,對金價構成抑制。市場預計,美聯儲不僅將在6月和7月加息50個基點,而且9月還會延續這種政策節奏。

外匯方面,美元指數本周大幅攀升,連續兩周錄得上漲。美元指數走高,主要因市場對歐洲,甚至全球經濟放緩顯示出悲觀觀點,支援了美元的避險需求。同時下周美聯儲決議鷹派基調的預期,也支持美元。其他非美貨幣方面,歐元兌美元本周震盪回落,歐洲央行的加息指引使得市場對歐洲經濟的未來前景表示擔憂。英鎊兌美元本周震盪回落,英國政局危機施壓英鎊。但下周英國央行升息預期限制英鎊下行。美元兌日元本周震盪攀升,主要受益于美元走強,不過日本政府發出口頭干預,限制日元下跌。