“像極了08年金融危機前夜”,小摩CEO警告市場正陷入“舒適錯覺”

Investing.com – 2020年初,隨著新冠大流行席捲全球,各國紛紛陷入封鎖,所有資產類別受到衝擊,大宗商品價格更是跌至多年來的低點。能源、金屬、農業和工業原材料價格暴跌,但拋售是短暫的。

各國央行動用貨幣政策工具箱中的所有工具,人為壓低利率,以穩定市場。各國政府為失業工人和企業提供補助,並投入大量資金開發疫苗和治療方法。這場大流行的代價是前所未有的,它播下了通貨膨脹的種子,並在2020年下半年開始發芽。

2021年,通貨膨脹呈上升趨勢,但政府和央行將其歸咎於“暫時性”因素,推遲了阻止通貨膨脹螺旋式上升的行動。在2021年11月和12月,美聯儲才開始醒悟,意識到通脹是結構性的,於是轉向了緊縮的貨幣政策。不過,美聯儲直到2022年3月初才結束量化寬鬆政策,隨著美國CPI升至8.5%,達到40多年來的最高水準,PPI上升11.2%,美聯儲開啟了加息週期。

通貨膨脹對大宗商品價格有利,商品價格已經從2020年的低點上漲至多年來的高點,某些商品還在2021年和2022年初創下歷史新高。由於美聯儲準備採取一些強硬措施,大宗商品價格現在更接近高點,而不是低點。到2022年5月初,通脹和利率上升並非大宗商品資產類別面臨的唯一問題。俄烏衝突的爆發嚴重扭曲了許多大宗商品的價格。

債券市場率先行動

美聯儲很難跟上債券期貨市場的步伐。5月4日,聯邦公開市場委員會(FOMC)將短期聯邦基金利率上調50個基點,預計未來幾個月還將繼續加息。資產負債表縮減計畫將進一步影響收益率曲線,推高收益率,但市場將根據債券的供求來決定中長期利率。

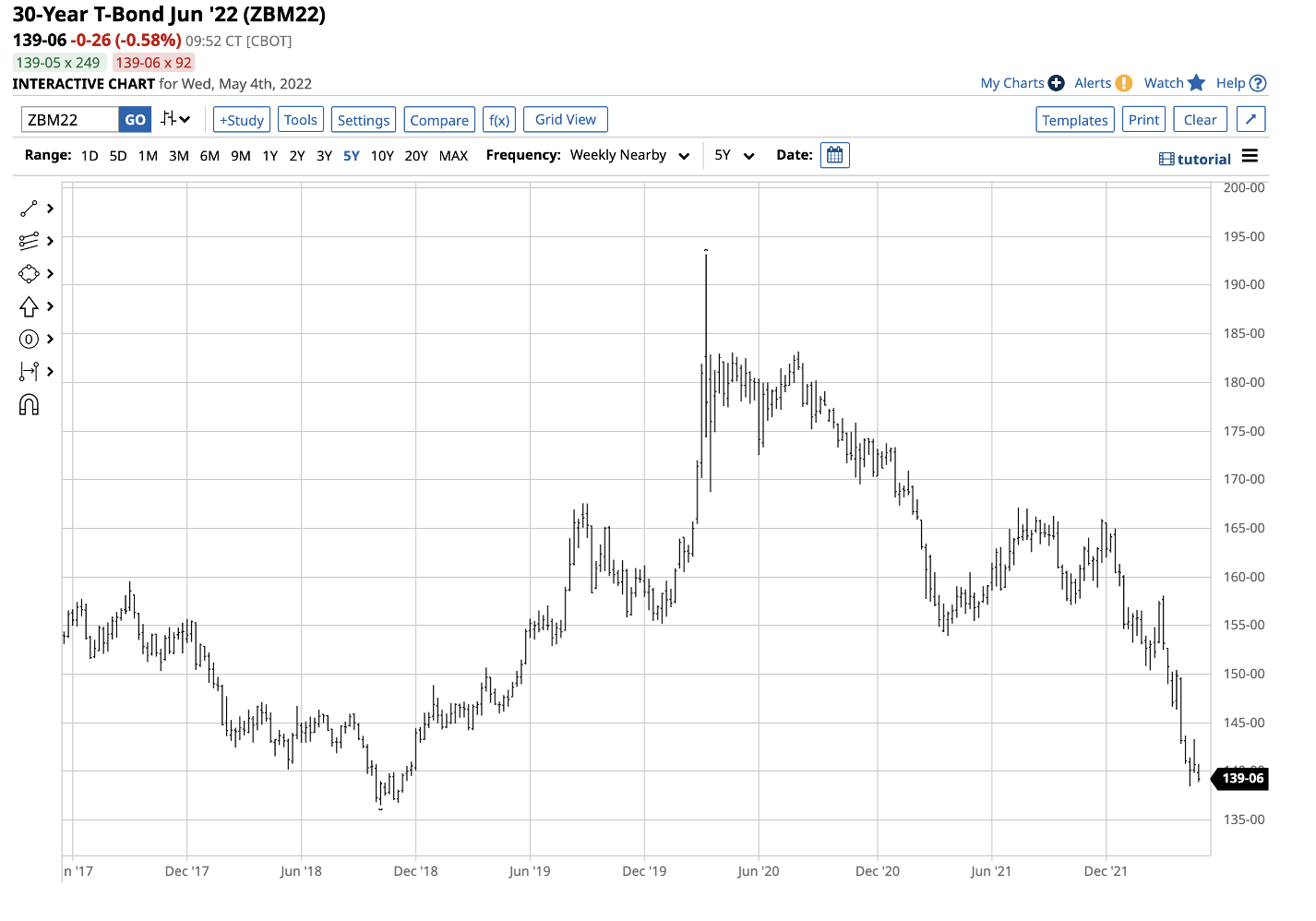

與此同時,債券市場自2021年年中以來一直處於看跌趨勢。

上圖顯示,美國30年期公債期貨在4月20日跌至138-14的最新低點。首個技術支撐位位於2018年10月的低位136-16。

5月4日,美國聯邦基金利率上調至0.75% - 1.00%,但美聯儲還需進一步加息才能跟上債券期貨市場的步伐。此外,由於3月份CPI和PPI均處於上世紀80年代初以來的最高水準,美聯儲仍遠遠落後於通脹曲線,實際利率處於負值。

加息會影響大宗商品價格的2個原因

利率上升往往不利於大宗商品價格,因為這增加了持有庫存的成本。在利率上升的環境下,原材料消費者將會把成本轉嫁給下游,從而將更高的價格傳遞給零售消費者。

利率上升也會使美元升值,對以美元計價的大宗商品不利。

上圖顯示,上周美元指數升至103.95,僅比2020年3月的高點低0.01,這是自2002年以來的最高水準。

美元是世界儲備貨幣,大多數大宗商品也是以美元計價。美元的走高會導致以其他貨幣計算的大宗商品價格上漲。隨著價格上漲,消費者不得不尋求替代品或限制購買,從而抑制需求。

過去幾周,我們看到大宗商品價格從多年或歷史高位下跌。原油價格從每桶130多美元下跌,黃金價格從2072美元跌至1860美元。銅價從每磅略高於5美元跌至每磅4.20美元。在利率上升和美元走強的背景下,大多數大宗商品都出現了調整。

這次有什麼不同

2022年絕不會是平凡的一年。利率上升和美元走強通常不利於大宗商品資產類別。然而,在未來幾周和幾個月,有三個因素可能會讓利率和匯率退居二線:

烏克蘭衝突、對俄羅斯的制裁正在造成供應扭曲,影響大宗商品的價格。

疫情引發的供應鏈瓶頸和戰爭引發的物流挑戰干擾了商品從生產者到消費者的運輸,導致一些地區出現短缺,另一些地區出現供過於求。

與此同時,地緣政治格局的急劇變化引發了其他因素,加劇了全球通脹壓力。 俄羅斯最近宣佈,在回歸金本位的過程中,每克黃金可以兌換5000盧布。沙烏地阿拉伯和奈及利亞正在討論向中國出售的原油以人民幣支付,俄羅斯則要求歐洲能源消費者用盧布購買能源。 這些變化會威脅到美元作為全球儲備貨幣的地位,從而給美元的價值帶來壓力。 美元指數衡量的是美元兌歐元、日元、英鎊、加元、瑞典克朗和瑞士法郎的匯率。 然而,它並沒有衡量美元的購買力,美元的購買力已經和其他所有法定貨幣一起下降。

美聯儲的影響減弱

儘管美聯儲將利率提高了50個基點,但最近公佈的GDP為-1.4%,可能會導致滯脹。 滯脹令美聯儲面臨挑戰,因為加息可能會進一步抑制經濟增長。 雖然我們可能會在美聯儲會議後看到市場下意識的拋售,但烏克蘭衝突導致價格扭曲,美元地位的下降,以及原材料價格的整體看漲趨勢可能會在市場消化FOMC多年來的首次重大鷹派舉措時造成大量波動。

美聯儲陷入了高通脹率和經濟放緩之間的兩難境地。原本美聯儲在2021年有機會行動並抑制通脹,但他卻選擇了袖手旁觀。到2022年5月,形勢變得複雜得多,因為烏克蘭衝突和意識形態分歧對全球經濟的影響遠比美國利率要大的多。

下跌就是買入機會

我認為,任何大宗商品價格的進一步大幅下跌都將是買入的機會。 如果2008年的金融危機是2020年新冠疫情的重現,當時大宗商品價格一直上漲到3年後的2011年。 我們現在可能只是處於大流行後大宗商品價格上漲的中間階段,這是由央行的流動性、政府刺激措施以及美聯儲行動遲緩造成的。

此外,2020 年和 2021 年的流動性和刺激水準遠高於 2008 年和 2009 年。而且2021年初美國能源政策的轉變只會使問題複雜化,因為它將化石燃料的定價權交還給了歐佩克和俄羅斯,鞏固了它們的關係,並犧牲了美國和歐洲與世界主要石油和天然氣生產商的關係。

我認為,當前的修正,以及美國利率和美元走高帶來的價格下跌的可能性,將創造一個很好的買入機會。

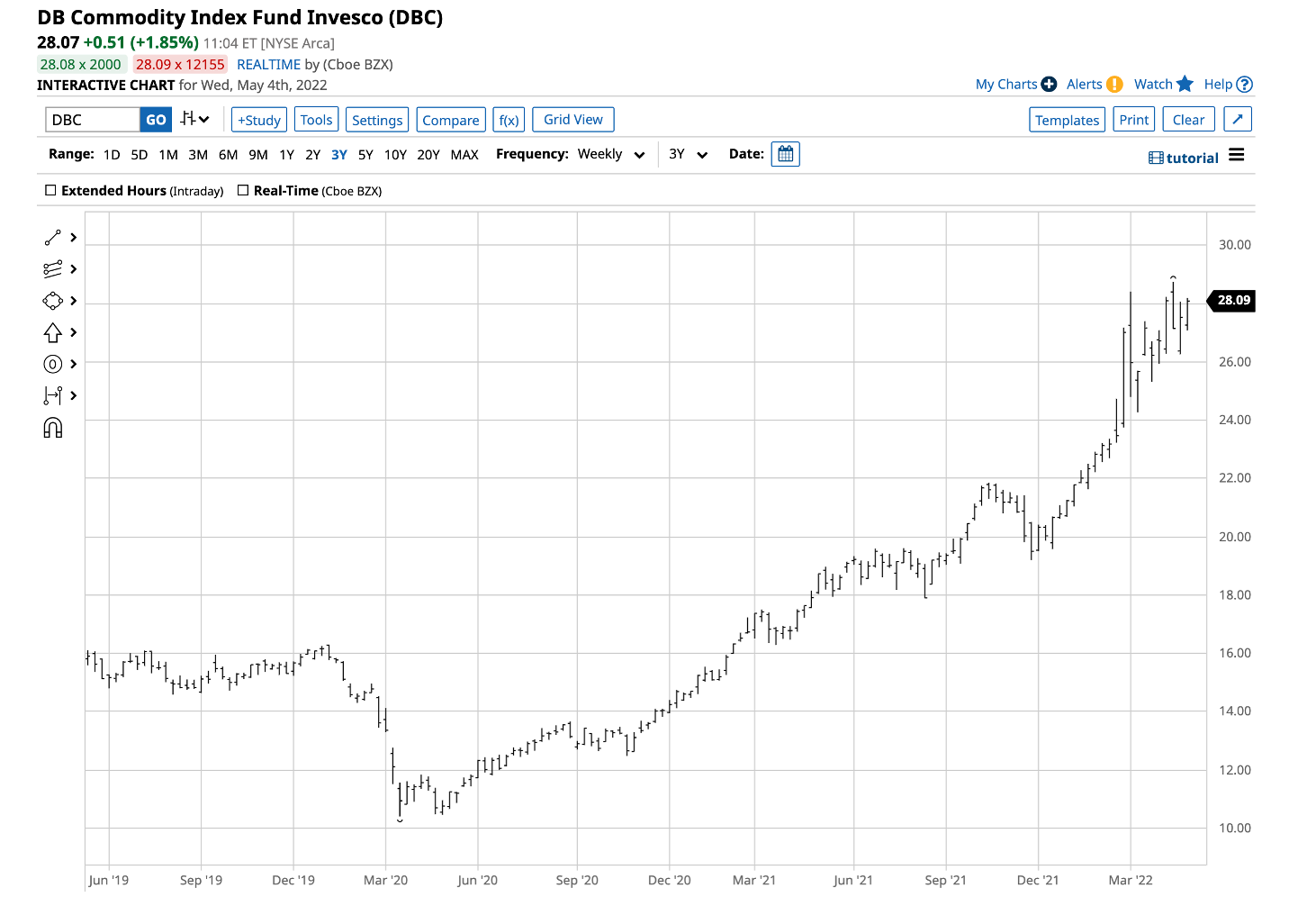

Invesco DB Commodity Index Tracking Fund (NYSE:DBC)是一種流動性強、多元化的大宗商品ETF產品,它的權重是能源。 DBC以略高於每股28美元的水準管理著超過44.39億美元的資產。 該ETF平均每天的交易量超過459萬股,收取0.87%的管理費。

圖表顯示,DBC從2020年3月的10.41美元升至4月18日的最近高點28.75美元。2008年,DBC曾達到了46.63美元的歷史最高水準。 我預計DBC會在接下來的幾個月裡繼續它的上漲之路。 任何大幅回檔都可能是最好的買入機會。

美聯儲希望解決通脹問題,但地緣政治問題才是核心。美聯儲對即將加劇通脹的意識形態分歧無能為力。

想要找到下一個好點子嗎? InvestingPro+讓您有機會通過篩選135K+股票,找到世界上增長最快或最被低估的股票,與專業的資料,工具和見解。 瞭解更多»

InvestingPro+擁有海量的關鍵資料,輕鬆幫你找到世界上增長最快或最被低估的股票。 瞭解更多»

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

(翻譯:潘奕衡)