美伊以衝突升級 石油天然氣價格料將上漲 荷莫茲海峽風險加劇

本文為Investing.com獨家撰寫

- 美聯儲上周的講話旨在測試市場對加息75個基點的反應

- 顯然市場並不歡迎美聯儲如此激進的加息

- 發表鷹派言論很容易,但是行動將更加慎重。

Investing.com–上世紀90年代初,貨幣政策在很大程度上是在暗中執行的。 那時候美聯儲在貨幣政策會議後沒有公告,也不會召開新聞發佈會來討論他們的決定。 政策上的變化是通過呼籲和回應來傳達的。

假設聯邦基金隔夜利率為5%,市場預期會加息。 銀行間經紀商將把市場利率設定在5.25%,並等待美聯儲公開市場部門在原定的干預時間(上午11:30)做出反應。 如果央行提出“系統回購”,就表明他們認為5.25%的利率太高了。他們實際上是在告訴市場,央行並沒有實施緊縮措施。 如果是“匹配銷售”,那就意味著5.25%太低了,美聯儲已經將利率提高到至少5.50% (第二天再次重複以上動作,直到我們知道是5.50%還是5.75%) ;如果央行沒有任何動作,則意味著他們對5.25%的設置感到滿意。

現如今,呼籲和回應倒轉了過來,變成了美聯儲做出呼籲,然後做出市場回應。

本周初,市場曾預期美聯儲將在5月4日的會議上升息50個基點,這已被市場消化。 然後,上週一,聖路易斯聯儲主席布拉德不經意地提到,他“不排除”在某個時候加息75個基點。

週二,五年期利率飆升13個基點,至2.92%。而在去年9月份,5年期美國國債還處於0.75%! 在週三小幅回落後,美國國債收益率週四突破3%,週五接近3.05%。布拉德一直被認為是一個鷹派,發表鷹派的言論再正常不過了, 但美聯儲主席鮑威爾在上週四也發表了迄今最強硬的言論,儘管他沒有具體提到加息75個基點。

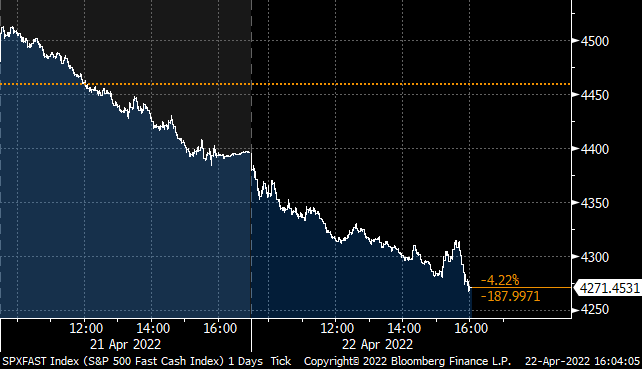

當天上午,股市一度創下兩周高點,但消息公佈後隨即下跌。 從週四早盤到週五收盤,美國標準普爾500指數放量下跌5.4%。股市的下跌表明,市場認為50基點就可以了,加息75基點會帶來恐慌。

美聯儲通過試探已經得到了市場的底線。 因此,我們可以相當肯定,美聯儲不會在5月4日加息75個基點,如果股市在未來幾天繼續下跌,美聯儲的官員肯定會發表安撫人心的言論。

但這仍然只是停留在口頭上而已。現在市場的共識是,應對新冠肺炎的貨幣政策是錯誤的,美聯儲寬鬆的政策走得太遠了,現在迫切的需要解決通脹問題。 Hoisington是一個認為風險在於長期通貨緊縮而非通貨膨脹而聞名的專家,他在本周提出了一個有趣的觀點:低失業率幫助了幾千萬人,但高通脹傷害了1.7億人,美聯儲必須解決通貨膨脹問題。 但是,如果股市下跌10%,數以億計的人賠錢怎麼辦?

美聯儲的預期管理不需要成本。 就像我可以在飲水機旁大談我的橄欖球技能一樣,在上場之前,這種談論真的沒有什麼壞處。 事情的真相不在於空談,而是我上場之後能否像我所說的那樣優秀。

西班牙鬥牛士多明戈·奧爾特加(Domingo Ortega)把空談者和實幹家的區別分析的非常透徹:

鬥牛評論家排著隊擠滿了巨大的廣場,但只有一個人知道,他就是那個與公牛搏鬥的人。

美聯儲正準備殺死這頭牛,並試圖避免在這個過程中被牛頂傷。 奧爾特加還曾說過,鬥牛士受傷絕不是公牛的錯。 但是美聯儲主席知道,如果股市跳水,就會被認為是他的錯。

美聯儲陷入了兩難。 將隔夜利率提高到2.5%的漸進式加息會令華爾街感到興奮,但是不會抑制通貨膨脹。 如果不加以解決,高通脹也將摧毀所有金融資產類別。 而高利率,尤其是與高能源價格相配合的高利率將引發衰退。 而高市盈率無法承受高貼現率、潛在的衰退以及兩者前景的快速變化。

過去一周,這種跡象已經開始顯現,市場開始解決遠期利率曲線與遠期通脹曲線和遠期股票曲線不一致的事實。

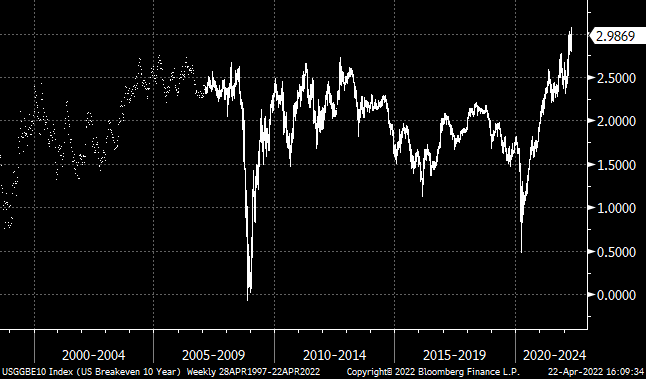

自1997年通貨膨脹保值債券發行以來,10年期TIPS在上周達到了歷史新高,見上圖。 如果你相信股票市場,那麼你應該買債券。 如果你相信債券市場,那麼你應該賣出股票。

美聯儲本周不開會,但本周的一些資料將為下周的會議提供素材。我認為市場已經給美聯儲開了綠燈,允許它加息50個基點。

下周會議的焦點可能是美聯儲希望以多快的速度將利率升至其認為的“中性”水準。 週二標普Corelogic Case-Shiller房價資料(預期環比增長1.5%,同比增長19.20%)是一個重要資料,儘管它變化緩慢,因此不太可能在短期內影響美聯儲的決定。

週四,第一季度的GDP報告預期增長只有1.0%,但核心PCE的預期為增加 5.6%,或將提前將引發滯脹的討論。

我仍然認為,短期國債收益率低估了美聯儲過於激進的行動,長期國債收益率沒有反應通脹的實際變化,而股市仍低估了令人難以置信的樂觀結果。

本文作者是被稱為“通脹小子”的邁克爾·阿什頓(Michael Ashton)是持久投資有限責任公司(persistent Investments, LLC)的負責人。他是通脹市場的先驅,擅長保護財富免受經濟通脹的衝擊。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

塵埃落定!推特接受馬斯克收購要約、股價扶搖直上 特朗普堅持不會回歸推特

終究還是回歸現實?!Meta官宣第一家“元宇宙”實體店 旨在讓消費者可現場體驗後“口口相傳”

黃金交易提醒:美元強勢上演「王者歸來」,耐用品訂單還要助攻?

(翻譯:潘奕衡)