2020年11月30日,在美國紐交所上市的中國領先房產信息門戶網站房天下(SFUN-US)以及其分拆上市的中指控股(CIH-US),同時發公告指收到股東General Atlantic的初步無約束力私有化協議。

在叙述私有化提議之前,先簡單介紹一下房天下和中指控股。

房天下的歷史淵源

世紀之交,房地產和互聯網正處於萌芽到成長的高速發展階段。在美國道瓊斯旗下房地產信息網絡Teleres擔任中國公司總經理的莫天全,已經敏感地認識到:告别福利分房制度的中國房地產業將迎來一個不一樣的時代,市場對房地產信息的渴求將成為巨大商機。

1999年,莫天全創立房地產家居信息專業網絡平台搜房控股(也就是房天下的前身),得到了IDG資本和高盛的投資支持。經過幾年的發展,房天下的業務和名聲不斷擴大,並獲得澳洲電訊的投資。

2010年9月17日,房天下在美國紐交所上市。與此同時,大股東澳洲電訊將所持的全部股份,以私人配售的方式,按首次公開招股價出售給私募基金General Atlantic(泛大西洋投資)。

目前,房天下主要提供:

1.市場服務:通過其線上平台,為房地產開發商提供廣告服務,包括推銷新盤,同時也服務於房產中介以及家裝和家居裝修裝飾產品和服務供應商。市場服務是其2019年最大的收入來源。

2.發佈服務:通過線上平台,為房地產開放商、房產中介和經紀、物管、房東以及家居和裝修服務供應商提供發佈服務,讓他們能夠在其線上平台上發佈信息。這是其2019年第二大收入來源。

3.引流服務:將有相應需求的客戶導向到相關的服務供應商,並根據特定期間的引流銷售數據收取服務費。

4.金融服務:於2014年8月推出,通過其線下微貸子公司提供融資服務,向滿足其信用評估要求的個人提供有擔保消費貸款。目前獲得在北海、上海、重慶和天津四個城市從事微貸的政府批準。

5.電商服務:主要包括會員費和新房直銷服務,並於2015年第2季推出線上分租服務,但後來該公司重組為技術驅動型開放式平台,為配合商業發展戰略而在2019年終止線上分租服務。

6.增值服務:提供網站合作的增值服務。

2019年6月11日,房天下將上述第六項增值服務中的信息和分析服務以及發佈服務的一部分放進中指控股,分拆上市。分拆後,房天下仍保留主要服務樓市的房地產網絡平台業務。

下邊,我們回到General Atlantic的私有化提議。

私有化房天下提議

General Atlantic提議以每股1.468美元(或每份ADS 14.68美元)的現金價格,收購其尚未持有的房天下所有已發行股份及ADS,並退市。這一出價較房天下2020年11月27日收市價溢價20%左右,較最近30天加權平均價溢價40%。

按當前每份ADS 13.90美元計,房天下的市值只有1.25億美元。General Atlantic的出價意味著該私募基金給予房天下的估值為1.32億美元。

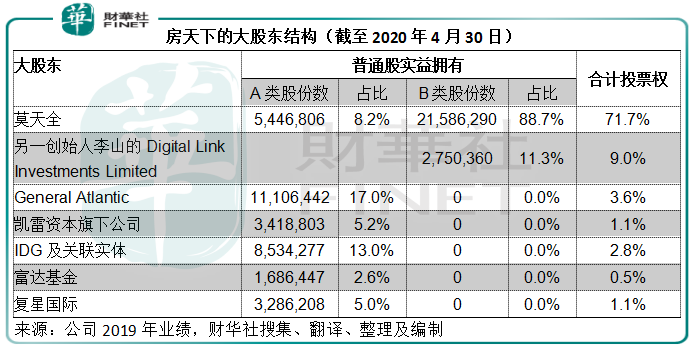

目前,General Atlantic持有房天下的1110.6萬股份,約佔17%權益,但投票權卻只有3.6%。創始人莫天全持有房天下8.2%的A類股和88.7%的B類股,投票權達到71.7%。其他持股5%以上的股東還包括凱雷資本、IDG和復星國際(00656-HK),見下表。

私有化中指控股提議

與此同時,General Atlantic亦提出以每份ADS/股2.32美元的價格私有化中指控股,較該公司的2020年11月27日收市價具有25%的溢價,較其最近30日加權平均股價具有33%的溢價。

中指控股現價為2.02美元,市值1.82億美元。General Atlantic的出價意味著對中指控股的估值為2.09億美元。

分拆自房天下的中指控股於2019年6月11日採用直接上市(DPO)的方式在納斯達克上市,也是美股第一家以DPO方式上市的中國公司。

房天下以股份分派的方式將所持的全部中指控股普通股分拆上市,這種做法類似港股上市的碧桂園(02007-HK)分拆碧桂園服務(06098-HK),分拆後房天下的股東亦相應持有中指控股的股份,但按特定的規定可通過二級市場買賣。

見下表,莫天全和房天下為持有中指控股最多投票權的大股東,General Atlantic持有14%的實益股份,但投票權只有3.3%。

私有化或有難度

兩家公司合起來總市值僅3億美元,私有化總值也不到3.5億美元,這對於管理資產規模達到400億美元的General Atlantic來說,實在不算什麽。

但是從以上的大股東結構可以看出,General Atlantic所持的投票權實在也不算什麽,要取得創始人和其他大股東的批準恐怕有點難。

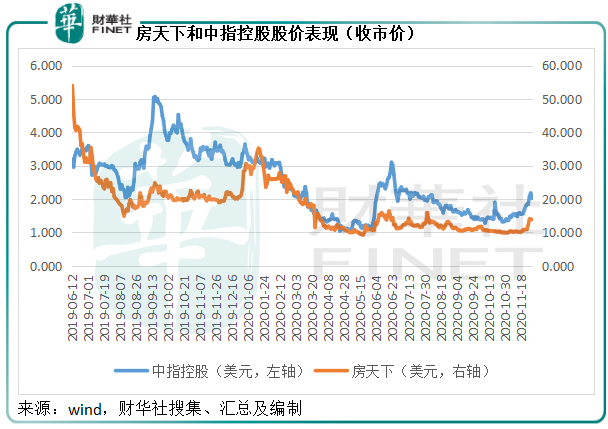

從下圖可見,房天下和中指控股當前的股價都處於中指控股分拆上市以來的低位水平,筆者粗略計算,在2019年末時房天下的市值曾達到25.6億美元,中指控股亦有3.28億美元,General Atlantic所提的出價或不足以勸服散戶放手。

房天下的進退兩難

對於辛苦創辦房天下的大股東莫天全來說,這個狀況有點棘手。當然,幾億就放手確實強人所難了,更何況莫天全似乎有别的打算。

2018年7月19日,房天下以現金代價5億元人民幣,收購萬里股份(600847-CN)的10%權益,其中2億元人民幣用於補償賣家的業務出售。根據收購協議,賣家同意:1)簽訂三年的不可撤銷投票代理協議,在萬里股份未來股東會議和董事會上配合房天下的提議,以及2)在收購之後三年内以不低於6.8億元人民幣的價格從萬里股份收購電池業務。2018年8月10日收購完成後,莫天全通過旗下全資公司和房天下成為萬里股份的最大股東。

所以,坊間猜測莫天全可能通過這次收購為房天下回A鋪路。

這時候,新加坡的私募基金General Atlantic卻猛然殺出,剛巧碰上房天下和中指控股的股價處於歷史低位,試圖以眼前之利哄心灰意冷的股東退出。

與此同時,美國眾議院於當地時間12月2日一致通過《外國公司問責法》,距離正式生效又近了一步。這項法案將打壓在美國上市的中概股,房天下和中指控股這類低市值公司將可能受到影響。

一邊是政治打壓,一邊是股東逼宮,莫天全又該何去何從?面對私有化提議,董事會無疑能以價格低不符合股東利益的理由予以拒絕,但是對於美國的政治打壓,兩家中概股或許該考慮一下回歸或二次上市了。