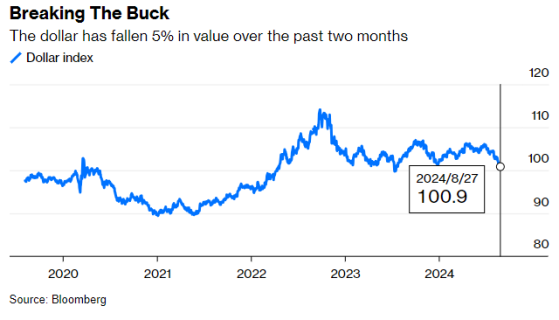

智通財經APP注意到,過去兩個月,美元兌主要貨幣下跌約 5%,美元指數跌至 13 個月低點,表明其在疫情後飆升勢頭已明顯減弱。

過去兩個月美元貶值5%

與此同時,美聯儲的情緒也發生了變化,美聯儲主席鮑威爾上週在傑克遜霍爾會議上明確表示:利率已經維持在高位足夠長的時間了。9 月 18 日的下次會議上,問題在於首次降息幅度會有多大。利率差異和對沖美元風險的隱性成本並不是決定相對貨幣表現的唯一理由,但它們是主要影響因素。

“美元微笑理論”創立者、資產管理公司Eurizon SLJ Capital首席執行官史蒂芬·詹(Stephen Jen)預測,隨着美國降息,中國企業可能會出售高達1萬億美元的美元計價資產,而這可能會推動人民幣升值至多10%。

詹預測,如果美國物價繼續下跌,美聯儲將比市場預期的更大幅度地降息。再加上高估的美元、美國的雙重赤字和軟着陸的前景,這些都支持了他對美元將會貶值的信念。

然而,美聯儲持續降息將進一步侵蝕美元在過去三年中享受到的避險溢價。

話雖如此,這並不是美元被推翻王位的故事。其首要儲備貨幣地位不會因估值逐漸下降而受到威脅。美國可能仍然是最安全的投資地點——收益率不錯,股市活躍——即使它不再像以前那樣穩操勝券。儘管如此,8 月初的極端波動徹底撼動了雪球。貨幣市場被粗暴地喚醒了。

美元貶值對長期受美元控制的世界其他地區意味着什麼?隨着海外投資機會重新出現,美國本土基金可能會將目光投向海外以尋求多元化。許多全球投資者也將拓寬視野。

新興市場貨幣正在恢復對美元的平衡

但經濟效益將廣泛傳播。通常,當美元走弱時,大宗商品出口經濟體往往表現良好,因爲大宗商品價格的相關性通常與美元的價值相反。儘管如此,在經歷了非常艱難的幾年之後,對大多數新興市場來說,尤其是那些以美元計價的大宗商品進口成本較高的國家來說,這可能是普遍有利的。其中包括中國和印度。油價與美元走軟同步下跌還有一個額外的好處。

當然,對於那些擁有鉅額貿易和經常項目赤字,或出於其他特殊原因的國家來說,總是有例外,這些國家將與不必要的美元強勢作鬥爭。

其中最大的是歐元區,更具體地說,是該地區的出口引擎德國。德國智庫 IFO 擔心歐元區“正日益陷入危機”。第二季度,德國國內生產總值在過去五個季度中第三次出現萎縮,受到消費者信心和資本支出減弱的雙重打擊。歐元進一步走強只會加劇這種痛苦。

歐元走強的一個積極作用是降低通脹預期,從而使歐洲央行更有信心進一步降低存款利率。由於與美國的利率差距爲 175 個基點,歐洲央行不太可能大幅降低利率,但它將密切關注美國利率決策的路徑,以減輕其出口部門的貨幣影響。振興歐元區和支撐共同貨幣長期價值的最快方法是降低利率。降低利率還有額外的好處,可以降低其巨大的債務償還成本。貨幣走強可能是必要的代價。

通常情況下,日本會與歐洲處於同一條船上——專注於保持日元的高定價,以使其出口具有競爭力。然而,日元已經變得過於超賣,因此日元還有很大的升值空間。美元總貶值的大約四分之一是由日元的復甦推動的,日本成功地干預了匯率。但日本央行一直在玩一場巧妙的貓捉老鼠遊戲,等待美聯儲發出轉變信號。如果美聯儲開始激進的降息週期,日本央行可能需要更少的加息。

除了受困於美元的牽引波束之外,多數亞洲出口國還在相互競爭,以免本幣突然變得相對過於昂貴。對於人民幣和韓元來說,消除對抗無所不能的美元的壓力,將使它們在必要時更容易降息。

美聯儲轉向更寬鬆的利率環境,將爲全球提供一劑良藥,因爲它似乎將全面降低經營成本。這將是一條崎嶇不平的道路,但從長遠來看,即使是出口占主導地位的國家也會受益。