智通財經APP獲悉,中信建投證券發佈研究報告稱,美聯儲降息確認,短期利差變化不利於美元,美元指數或維持弱勢,不排除觸及去年年中低點99;但是,由於當前美債前端利率相較於降息預期已有充分反應,單純利差對美元的壓制或進入階段性尾聲。美元指數能否繼續大幅向下偏離100,存有疑問,主要障礙在於衰退擔憂無法根除、以及美元指數中樞的向下躍遷一般需要重大的宏觀事件催化。

事件:8月23日,美元指數當日下跌0.8%,降至101下方,較6月底高點回落接近10%。如何看待後續美元指數和非美貨幣的匯率走勢?

簡評:美元指數後續走勢的判斷,可以從三個角度進行理解:美聯儲降息和短端利差、後續美國衰退風險、和美元指數中樞潛在變化。

第一,美聯儲降息確認,短期利差變化不利於美元,美元指數或維持弱勢,不排除觸及去年年中低點99;但是,由於當前美債前端利率相較於降息預期已有充分反應,單純利差對美元的壓制或進入階段性尾聲。

近期美元指數的趨勢性回落,主要的背景是美聯儲降息預期升溫,美債利率曲線、尤其是短端利率,大幅回落,由於歐洲和其他非美央行寬鬆週期提前啓動,短期利差的變化方向,對於美元並不友好。

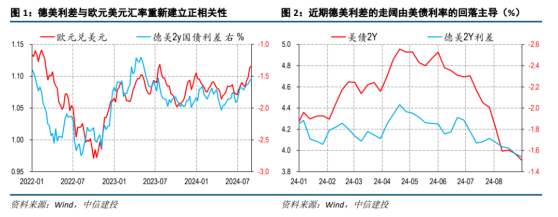

在疫情之前,由於歐洲央行長期實現負利率,導致歐元區國債收益率缺乏彈性,歐美短端利差對歐元兌美元匯率的影響趨弱。但2022年以來,隨着歐央行也進入到加息週期,德國、法國等國債收益率擺脫零利率的限制,歐美利差和匯率之間重新建立邏輯。數據上可以看到,近三年,德美利差和歐元兌美元匯率高度正相關。

近期,德美利差迅速走闊,5月份以來上升近150bp,主導因素是美債收益率的更快下降,美債2Y收益率從5%左右下行至4%下方。參考此前2023年中相似德美利差的時期,目前歐元兌美元匯率定價基本正常,因此美元指數不算超調。

但是,目前年內100bp、2025年底225bp的降息預期,想要再度加碼較爲困難(至少在短期),對應美債2年期利率3.9%已經有充分定價,即使降息預期全部兌現,美債2年期可能也在3.5%以上,這意味着即使不考慮德債收益率的同步下行,德美利差想超過去年中的高點也不容易。因此,利差角度看,美元指數繼續下行的空間已經有限。

第二,美債利率短期回落對美元指數的打壓,需要建立在美國經濟暫無衰退之憂的前提之下,若後續降息之後,經濟的下行甚至衰退壓力持續增加,避險情緒或再度迴歸,美元指數或再度大幅走強。

美聯儲降息、美債利率回落、美元走弱的邏輯能夠演繹,需要一個重要的前提條件:降息和利率回落不伴隨着美國經濟衰退。一旦美國經濟陷入衰退,市場的定價邏輯將發生系統性變化,一是非美經濟的增長預期也會大幅下調,二是避險模式將開啓。此時,美元將重新獲得支撐,即使美聯儲持續降息,美元指數反而會大幅走高。

類似的例子,比如新冠疫情爆發時,初始階段美元指數走弱,後續發展成經濟衰退和市場流動性危機,美元成爲終極避險資產,儘管美聯儲大幅降息,但美元指數開始飆升。

因此,後續美元指數能繼續演繹利差邏輯,還是迴歸避險模式,核心在於判斷美國經濟是否衰退。隨着美國就業市場壓力增加,失業率上行風險增加,衰退的擔憂可能持續存在,這對於美元深度走弱是一種阻礙。

第三,美元指數中樞在2022年後躍升至新的區間,催化因素包括俄烏衝突、美聯儲歷史級別的加息衝擊等;目前美元指數已降至本輪區間底部,後續能否繼續向下突破,還依賴於中樞是否會向下躍遷,這一點存有疑問。

常規的利差等邏輯,僅可以解釋一段時期內美元的區間震盪,對於美元指數中樞而言,其出現躍遷往往是一次性衝擊所致,需要重大的宏觀事件進行催化。

例如,2010-2014年,美元指數在75-85區間震盪,此後在2015年中樞躍遷至90-100區間,催化因素主要是歐央行進入負利率和QE政策,而美聯儲開始政策正常化。注意到,即使2020年新冠疫情,美元指數中樞也沒有變化。一直到2022年後,中樞再度躍至100-107區間,催化因素是俄烏衝突(地緣風險)、美聯儲歷史級別加息衝擊(經濟也在2022年下半年大幅走弱,相當於一次小型衰退)。

考慮到目前美元指數已經回落到100左右的區間底部,是否能繼續下行,還要依賴於中樞的判斷。如果中樞無法向下躍遷,即使利差等因素繼續不利美元,美元指數向下空間也有限。

未來,美元指數中樞往下突破的潛在催化事件,可能包括俄烏停戰、特朗普負面政策不及預期(例如關稅等)、全球經濟突然復甦等。但這些不確定性較大,只能繼續觀察。