智通財經APP獲悉,近日,起伏不定的市場令投資者感到不安。路透社專欄作家Mike Dolan撰文指出,看似混亂的金融市場或許只是一種正常化,最終將有助於隔離投資組合,而不是令其陷入困境。

Dolan表示,在過去一週的劇烈波動中,泡沫已經破裂。但那個泡沫主要出現在高辛烷值交易中,這些交易不僅依賴於低市場波動性,還有助於將波動性維持在低水平,至少在一段時間內如此。因此,現在可能看到的是,儘管有些嘈雜,但波動性迅速回歸到歷史上熟悉的水平。

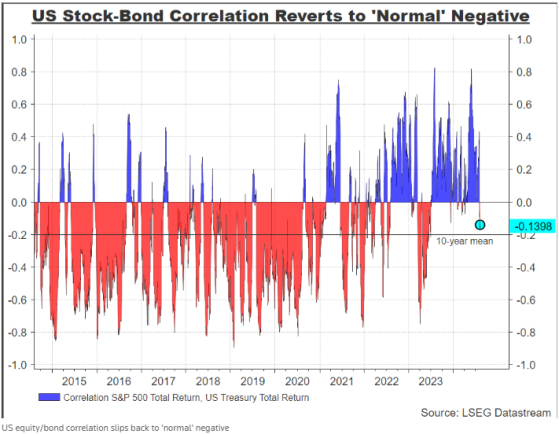

Dolan認爲,對於大多數傳統混合資產投資組合在動盪中的表現,普通投資者應感到些許安慰。在過去的一年裏,股票和債券價格基本上維持着同步漲跌。對很多投資者而言,這種正相關性長期以來一直是一大擔憂,因爲它降低了持有兩種資產類型的好處。但近期所看到的是一個反轉,債券和股票再次成爲彼此之間的天然對沖工具。

當標普500指數從本月初跌至週一低點時,美國國債價格指數卻上漲了約4%。對於傳統的60/40投資者來說,這仍是一個整體打擊,但比這種極端的股市波動造成的潛在損害小得多。這對於避免投資組合出現令人恐懼的“去風險化”至關重要。

換句話說,“好消息就是壞消息”的交易偏見再次翻轉。在過去兩年的高通脹和利率上行中,任何加劇這一局面的因素往往會同時打擊借貸成本、債券和股票價格。

但現在情況似乎發生了變化,通脹幾乎回到了美聯儲的目標附近,美聯儲主席鮑威爾也束手無策。對經濟增長的週期性擔憂,比如上週失業率意外大幅上升,或將打壓高企的股市,但也會推高債券價格,因爲這增加了美聯儲放鬆貨幣政策的可能性。

更重要的是,目前似乎也看到了關鍵的“恐懼指數”,即華爾街VIX指數的正常化。在持續近18個月遠低於正常水平之後,週一該指數經歷了爆炸式變化,而後似乎正恢復至歷史正常水平。

今年年底到期的波動率指數期貨在該指數本身創下單日漲幅紀錄後已趨於平靜,已回到了幾乎與30年平均水平完全相同的水平。

正如GAM Investments策略師朱利安•霍華德(Julian Howard)週四評論的那樣:“市場波動與區域一致,並不是引發大規模歇斯底里的理由。”

歷史性或歇斯底里?

這種快速重置幾乎沒有提供任何線索,以說明未來經濟衰退的可能性,也沒有說明大型科技股及其新人工智能玩具的高估值能否持續。

但它有助於重新調整市場,使其遠離那種在共識思維受到挑戰時更有可能引發衝擊的極端頭寸。當然,最新的這種假設是,我們將看到一個持久的經濟擴張,低波動性交易可以繼續狂歡。

在經濟衰退方面,摩根大通的最新預測是,未來一年美國經濟陷入衰退的可能性約爲三分之一。這種有些悲觀的觀點仍然假設,最有可能的結果是“軟着陸”,即通脹得到控制,而不會引發痛苦的衰退或失業率急劇上升。在未來任何一年,經濟衰退的概率通常爲20%。

由於亞特蘭大聯儲的實時“GDPNow”模型仍顯示美國當前季度的經濟增長率高達2.9%,外界仍大膽預測明年經濟將陷入衰退。

似乎更確定的是,美聯儲無論如何都將在下個月開始降息,主要是由於美聯儲認爲,在通脹重新得到控制的情況下,當前的“實際”政策利率對於疲軟的就業市場來說過於嚴格。

這個寬鬆週期的程度可能低於本週美國國債收益率和貨幣市場押注的直線下降所暗示的程度。但美聯儲通過降息阻止經濟下滑的能力無論如何都將給股市帶來衝擊。

富蘭克林鄧普頓研究所(Franklin Templeton Institute)的斯蒂芬•多佛(Stephen Dover)指出,美聯儲首次降息後,即使經濟出現衰退,股市一年的平均回報率也接近5%。在沒有經濟衰退的情況下,這一比例爲16.6%。

另一方面,在波動性更爲正常、對衰退擔憂加劇的環境下,股票估值過高以及對人工智能的疑慮,可能促使持有混合資產基金的投資者從股票中重新平衡。如果這種轉變發生,可能會給股市帶來巨大的不利因素。

摩根大通分析師指出,儘管上週股價大跌,但全球股票配置仍遠高於平均水平。如果估值只是迴歸到過去十年的平均水平,則股價可能會進一步下跌8%。

而且,劇烈波動的爆發總有產生連鎖反應的風險,尤其因爲緊張不安的投資者或將開始問一個基本問題:“如果這種情況再次發生怎麼辦?”

法國興業銀行的Jitesh Kumar和Vincent Cassot指出:“從本週的價格走勢中得出的最大結論是,所有風險經理現在都必須在兩個工作日內模擬波動率指數上升50點,迫使每個明智的投資者去槓桿化。”又或者,也許風險管理人員應該一直暗示,這種極端情況有可能發生。

因此,儘管最近幾天出現了各種喧囂和憤怒,但更“正常”的市場喧鬧的迴歸,也很可能給投資者帶來一個更安全、更可持續的環境。