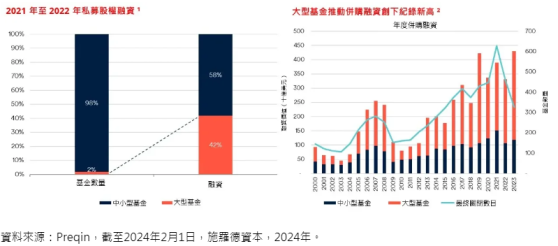

智通財經APP獲悉,7月19日施羅德發文表示,2023年,環球私募市場投資和融資活動恢復至疫前水平,爲私募股權(PE)創造了普遍有利的環境。施羅德發現,資本大幅集中在併購較大型私募股權,大型基金融資額亦創下歷史新高。該機構認爲,2022/2023年度利率上升5%,爲大型槓桿併購市場帶來挑戰,而中小型市場的併購投資表現則更穩定和更具吸引力。目前,中國私募股權市場主要是由人民幣主導。中小型企業快速增長以及政府大力推動創新發展和本地消費升級,正在支持和推動中國國內私募股權投資市場的蓬勃發展。

在普遍低迷的交易環境中,該行認爲過度的融資活動導致大型交易的競爭更加激烈,投資入場門檻以倍數遞增。這些大型併購活動反映了人們對私募股權的普遍觀念,但實際上它們僅僅是私募股權市場的其中一部分。

中小型私募股權併購和增長型資本項目構成私募股權市場的重要部分,亦是該行看到更多投資價值和機遇的領域。

該行將企業價值低於10億美元的公司定義爲中小型和增長型企業,它們可以提供更高潛在回報和轉型增長潛力,同時其入市估值亦更具吸引力。

歐洲及美國的小型併購提供具吸引力的買入價格

過去20年,大型基金的規模增長了10倍,這導致大量資本在有限的投資環境中激烈競爭。相比之下,私募股權市場中的較小型基金的資金量較少,交易流量亦較爲穩定。

近期,兩大市場趨勢包括新冠疫情以及財富管理行業的大量參與,加劇了私募股權市場資金大幅流入較大型基金。由於疫情期間出遊受到限制,而對小型基金進行盡職審查似乎更加困難,因此投資者逐漸習慣投資於大型基金。同時,財富管理公司亦鼓勵客戶透過大型基金進入私募股權市場。

另一方面,中小型企業通常較少受到金融市場週期的影響,尤其是因業務槓桿率較低。在歐洲及美國,中小型及大型併購活動的入場價格差距在過去幾年持續擴大,這導致具備增長和轉型潛力的較小型企業極具吸引力。該行尤其偏好那些擁有強勁基本面和增長潛力的家族企業或由創辦人所擁有的企業。

總而言之,2022/2023年度利率上升5%,爲大型槓桿併購市場帶來挑戰,而中小型市場的併購投資表現則更穩定和更具吸引力。中小型併購構成更爲有利的實際可投資資金環境(dry-powderenvironment),同時估值存在折讓,爲約企業價值倍數(EV/EBITDA)的6倍。它們真正能使投資多元化,是涵蓋私募股權所有範圍的重要部分。

增長型資本(尤其是在亞洲),以及人工智能(AI)及生物科技的風險投資機會

在亞洲,中國及印度因其人口結構及中產階級持續增長而極具吸引力。中小型企業是這些大型經濟體系的引擎。最初,國際機構主要是通過以美元計算的基金投資於中國私募股權,但隨後已擴展至人民幣領域。現在,中國私募股權市場主要是由人民幣主導。中小型企業快速增長以及政府大力推動創新發展和本地消費升級,正在支持和推動中國國內私募股權投資市場的蓬勃發展。根據施羅德資本的數據,目前中國的中小型企業佔其國內生產總值(GDP)約60%。

印度方面,該行看到愈來愈多控股型交易,但增長型股權投資亦具有吸引力,因爲它能與企業家的回報目標相同。

從印度經濟增長前景、龐大且年輕的人口結構,以及與其國內生產總值規模相比,私募股權市場規模仍較小等角度來看,印度私募股權市場似乎擁有強勁的長期發展潛力。

創新科技,尤其是在人工智能(AI)和生物科技等行業正全速發展,並將繼續由種子期及早期風險投資推動。早期投資受惠於較嚴謹的融資環境,並提供持續推進創新的機會。預計到2024年,生成式人工智能(generativeAI)將佔風險投資總額近15%,明顯是目前最具顛覆性的創新概念。