智通財經獲悉,在通脹數據顯示美國物價壓力普遍降溫後,信貸市場鬆了一口氣,但經濟走弱給企業債務帶來了新的風險。繼6月通脹低於預期後,高收益信貸市場的風險衡量指標降至3月以來的最低水平。但這種樂觀情緒可能掩蓋了如果美聯儲未能實現軟着陸、經濟過度降溫、可能推高信用評級和違約率的風險。

摩根士丹利策略師Vishwas Patkar在接受電話採訪時表示:“在這個後疫情週期中,我們首次看到一系列不同變量同時出現疲軟。我們不希望看到經濟從現在開始進一步放緩。如果增長過於疲弱,你就會開始擔心基本面、違約和評級下調。”

對於那些看空美國經濟的人來說,有一系列跡象表明經濟正在出現疲軟。6月份招聘和工資增長放緩,失業率升至2021年底以來的最高水平,服務業活動以四年來最快的速度收縮。經濟預測人士一致認爲,未來12個月出現衰退的可能性爲30%。

安永首席經濟學家Gregory Daco表示:“通脹不再是我們面臨的唯一風險。在勞動力市場似乎完全恢復平衡的情況下,維持過度限制性的貨幣政策,可能導致就業增長和經濟出現不希望看到的疲軟。”

到目前爲止,信貸投資者沒有理會這些風險,而是大舉投資債券,以獲得10年來最高的收益率。由於需求繼續超過供應,高收益債券和投資級債券市場的風險溢價都很緊張。根據LSEG Lipper編制的數據,基金經理也在向風險曲線上方移動,從藍籌股基金撤出資金,並向垃圾基金增加投資6.755億美元。

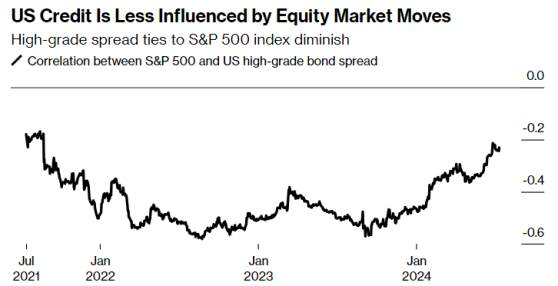

不過,摩根大通資產管理公司的投資組合經理Priya Misra在電話中表示:"股市和信貸之間的相關性正在打破,因爲長期較高的利率對大量股市不利,但總體上對信貸有利,因爲投資者追求收益。"

Patkar表示,摩根士丹利對信貸仍持樂觀態度,儘管存在下行風險,但美國經濟衰退程度加劇並非其基本預測。在今年信貸強勁增長後,其他投資者正陸續撤離美國。例如,資產管理公司Amundi SA上週五發布的一份報告顯示,就估值而言,該公司目前更青睞歐洲。

對一些投資者來說,最近的一系列美國經濟數據讓人們重新關注經濟增長前景,這是值得歡迎的。Thornburg Investment Management投資部門聯席主管Jeff Klingelhofer在最新就業和通脹數據出爐後表示:"美聯儲的重大里程碑都已過去。我們終於可以從沒完沒了地談論美聯儲的話題中解脫出來,把注意力回到真正重要的事情上:基礎經濟。”