美國最新公佈的通脹數據與就業數據,或為接下來的降息提供了進一步支持。

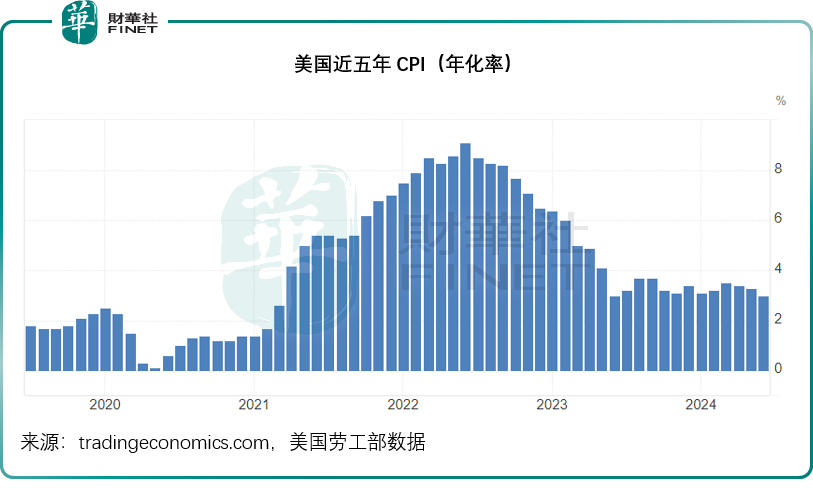

2024年6月的美國年化通脹率連續第三個月下跌,至3%,也是2023年6月以來的最低,相比之下,5月份為3.3%,而預期值為3.1%。其中能源價格的上漲幅度有所下降,從上個月的3.7%下降至1%,主要因為汽油價格從漲轉跌,燃料油價格由上個月的漲幅3.6%放緩為0.8%,此外,之前漲幅最大的住宿成本漲幅也有所放緩,從上個月的5.4%下降至5.2%。

按月比較,6月份通脹率竟較上個月下降0.1%,這是2020年5月以來的首次下降。

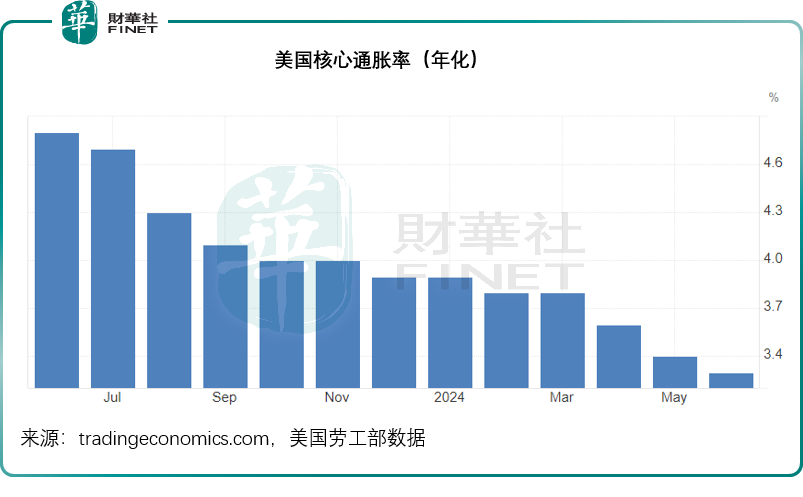

核心通脹數據方面,扣除波動性較大的食品和能源價格後,美國的6月份核心通脹率(年化)降至3.3%的三年低位,低於上個月的3.4%,也低於市場預期的3.4%。正如前文所述,在過去12個月佔了超三分之二比重的住宿成本增速放緩是主要的原因。從單月數據來看,6月份核心消費物價按月上升0.1%,按月增幅低於5月的0.2%,也低於市場預期的0.2%,為2021年2月以來的最低漲幅。

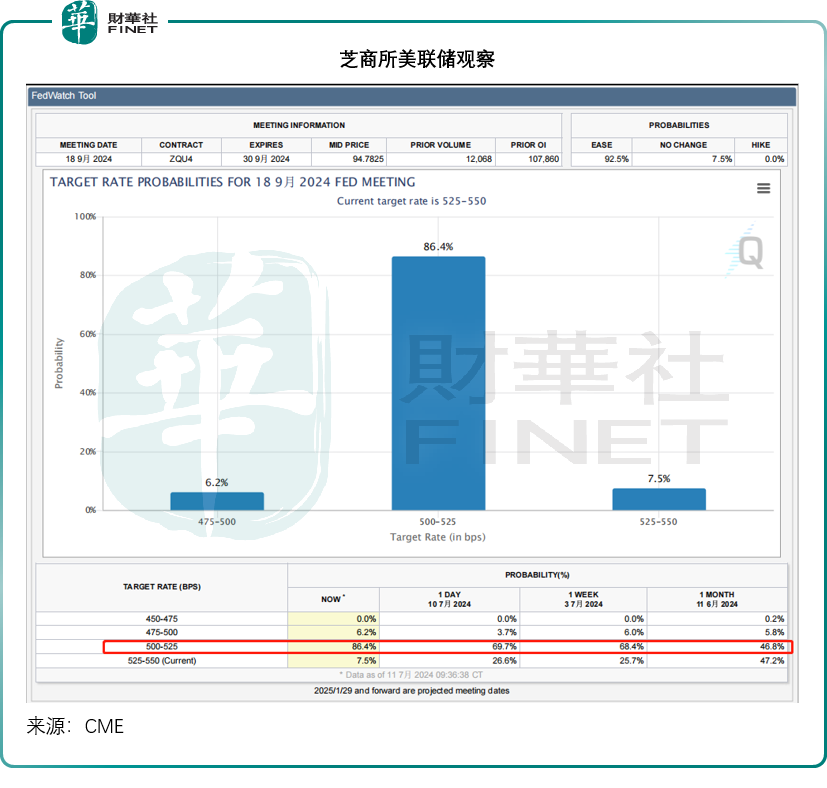

這些數據顯示物價漲勢有所收斂,為美聯儲偏向「鴿派」的貨幣政策取態提供了支持,也因此,在公佈數據之後,市場對於美聯儲9月降息25個基點的預期大幅增加,見下圖,從一天前的69.7%上升至86.4%。

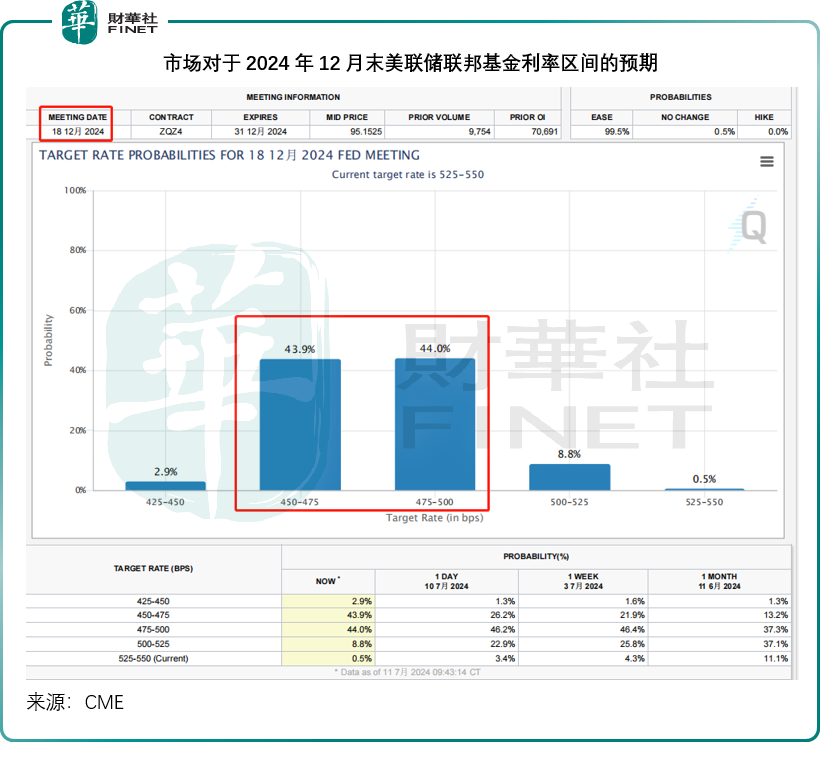

儘管FOMC(聯邦公開市場委員會)在上一次議息時表明今年可能僅降息一次,市場仍普遍預期美聯儲可能降息兩次以上,見下圖,預期聯邦基金利率從當前5.25%-5.50%下降至12月4.75%-5.00%(即降息50個基點)和4.50%-4.75%(即降息75個基點)的比例分别達到43.9%和43.8%。

美股分歧的啓示

受降息預期的推動,美股理應上漲。出乎意料的是,納斯達克指數(IXIC.US)和標普500指數結束了連漲而轉跌,於2024年7月11日當日收市分别下跌1.95%和0.88%,而過去幾個交易日在鈉指和標指屢創新高時表現不怎樣的道瓊斯工業平均指數卻轉頭上漲,收市時漲0.08%。

不過最讓人驚訝的是反映小盤股表現的羅素2000當日大漲3.57%。

為什麽會出現這樣的情況?

正如我們在多篇深度文章中分析的,納斯達克指數和標普500指數均為市值加權指數,權重偏向於市值最高的上市公司。

今年以來,AI芯片股英偉達(NVDA.US)屢創新高,市值一度成為全球市值最高的上市公司,與此同時,其他的市值巨頭蘋果(AAPL.US)和微軟(MSFT.US)最近表現奮勇,也繼續試探高位,從而帶動了納指和標普500指數的上漲。

老牌藍籌股指數道瓊斯工業平均指數尚未將大明星英偉達納入到其成分股中,而且道指是股價加權,其權重偏向於單股股價較高的公司,例如今年表現不咋滴的聯合健康(UNH.US)、高盛(GS.US)等,因此並沒有跟隨科技巨頭們的上漲。

在本次經濟數據發佈之前,英偉達、蘋果、特斯拉(TSLA.US)等已累積了很大的漲幅,例如特斯拉的20日累計漲幅達到41.23%,蘋果的20日累計漲幅為9.86%,英偉達的20日、60日和今年以來累計漲幅分别為5.37%、48.15%和157.29%,在降息的利好釋放時激發獲利回吐屬正常現象。

華爾街的交易員認為,資金從基本面穩健、表現更有保證的大型科技股撤走,轉投小盤股,或是對於降息預期越來越有信心的表現,開始敢於冒險,投資於風險較高意味著潛在回報也更高的小盤股,是一件好事,更有利於股市的均衡發展。

不過,一天的行情或不能反映些什麽,還需要更多的交易數據支持,才能有更明晰的判斷。