全球初創和科技企業數據供應商Dealroom.co的最新數據顯示,2024年第2季的風投投資金額規模為705億美元,較上季下降14.86%,按年下降6.13%,其中融資規模在2.5億美元以上的大宗投資交易按年大幅增長89.34%,抵消了從種子輪到C輪季度融資額按季下降的大部分負面影響,見下圖。

財華社合並Dealroom.co的數據發現,2024年上半年全球VC投資額或為1,533億美元,按年下降5.78%。不過從階段來看,大型融資和超大型融資均逆市上升,分别按年增長9.49%和18.25%,至300億美元和473億美元,合共佔了全球VC投資額的50.4%。

從地區來看,美國仍是風投的最大市場,2024年上半年的投資規模達到800億美元;中國緊隨其後,投資額達到213億美元;英國和印度分别列第三和第四,投資額分别為83億美元和58億美元,見下圖。

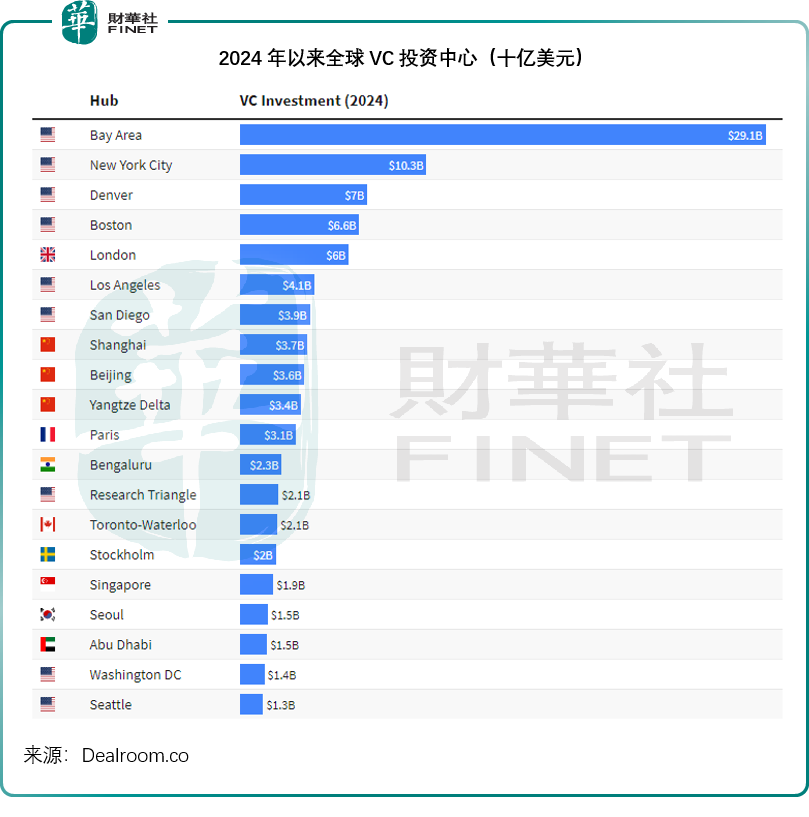

從地區來看,美國的灣區仍是全球VC投資最活躍的地區,2024年至今的投資額或達到291億美元,中國的VC投資主要集中在上海、長三角和北京,見下圖。

AIGC仍是VC最愛

從行業來看,生成式AI仍是VC的最愛。2023年,AIGC、電動汽車產業鏈和電動汽車電池是VC融資規模最大的主題,而在2024年上半年,AIGC繼續領頭,是全球投資規模最大的行業,期内的VC投資規模達到214億美元,第二位和第三位分别為生成式AI的模型制造商和生成式AI應用,可見前三均為生成式AI概念。

受英偉達(NVDA.US)市值持續攀升推動,今年的半導體芯片設計商和制造商得到了資本的追捧,緊隨在AIGC概念之後。

在AI迅猛發展的同時,網絡安全也成為各大互聯網企業、商業和個人用戶越來越關注的主題,網絡安全的VC投資也開始跟上,於2024年上半年的VC投資規模達到46億美元。

新能源汽車在過去幾年一直是全球資本市場關注的重點,但是隨著新能源汽車產能擴張速度快於需求增長速度,電動汽車產業鏈概念的熱度似乎開始退卻,2024年上半年的VC投資額為45億美元,僅相當於去年全球VC投資規模的27%,一半都沒到。

xAI獲最大融資

美國作為全球投資最活躍的市場,其風投活動也成為行業標桿,也因此美國的大型融資活動備受關注。

馬斯克從事人工智能開發的初創公司xAI是2024年第2季乃至2024年上半年融資規模最大的公司,於2024年5月27日獲融資60億美元,紅杉資本等參投,投後估值或達到240億美元。

儘管這個融資規模在2024年已算可觀,仍未跟上OpenAI於2023年的100億美元融資,亞馬遜(AMZN.US)和谷歌(GOOG.US)支持的AI公司Anthropic於2023年也獲得60億美元融資。

新能源投資和運營平台Generate Capital,於今年上半年獲15億美元,遠遜於xAI,不過已處於融資規模榜的第二位。

代表作包括《城堡之夜》的遊戲工作室Epic Games也獲得迪士尼(DIS.US)領投的15億美元融資,投後估值或達到225億美元。

英偉達支持的雲服務公司CoreWeave,也獲得Coatue領投,英偉達參投的11億美元融資,投後估值或為190億美元。

一切皆AI,制藥行業也不例外,由前斯坦福大學校長領導的AI制藥公司Xaira Therapeutics獲頂級創投ARCH Venture Partners和生物醫藥風投基金Foresite Capital領投10億美元。

如前文所述,網絡安全創投公司開始獲得資本關注,雲服務安全公司Wiz,也獲得風投機構Andreessen Horowitz等領投10億美元,投後估值或為120億美元。

由華裔天才少年Alexandr Wang創辦的Scale AI被譽為英偉達的「賣鏟人」,是一個為AI模型提供數據標注的平台,方便其訓練數據,這家初創企業於2024年5月21日的新一輪融資中獲10億美元,投估值或達到138億美元,由國際風投公司Accel領投,英偉達參投。

科技創新界「潮人」「木頭姐」,並不局限於二級市場的科技概念股,也在初創企業中尋找未來的特斯拉(TSLA.US)。她早在2022年就創建方舟風投基金ARKVX,於2024年6月30日的資產淨值只有63.9百萬美元,選股卻很有代表性。

截至2024年6月末,方舟風投基金的最大持倉是馬斯克的太空探索技術公司SpaceX,權重達到12.76%;其次為前文提到的遊戲工作室Epic Games,持倉為6.97%;醫療科技公司也有一席,癌症檢測公司Freenome和英偉達也有投的AI制藥公司Relation Therapeutics,權重分别為5.56%和5.24%。

當然,「木頭姐」的風投持倉少不了AI概念股,她的投資組合中也包括近年風頭甚勁的AI初創公司,例如OpenAI、Anthropic、Figure AI,持倉量分别為4.00%、4.66%和4.36%。

結論

2024年第2季的風險投資活動有所放緩。值得留意的是,種子輪前到C輪的融資規模都明顯收縮,而大型融資項目卻激增。

財華社留意到,這些大項目不乏一些本來估值已很高的項目,例如成立於1991年的Epic Games,這三十多年來,Epic Games經歷了多次跌宕,也進行了多次融資,其中騰訊(00700.HK)更是其主要股東,此外,它的股東名單還包括迪士尼、索尼、持有樂高的Kirkbi等。

作為既得利益者,這些前期股東需要更高的估值以覆蓋其成本,才有可能接納新的股東。隨著估值的擴大,新進入股東帶入的款項也越來越高。

大家可能有疑問,既然這類項目估值那麽高,風投資金為何還要投資?

美元利率處於高位水平,資金成本也處於高位水平,風投投資者需要考慮的項目回報率就更高了,因為這加上了一個很高的風險溢價。在如此高的目標回報率面前,風投投資者在審視風投項目時變得更加謹慎。

風險投資的投資周期一般不會超過十年,也因此VC可不敢躺平等待時光蹉跎,不然無法向其投資者交代。

在當前的高利率、高風險市場環境下,成熟的未上市公司或更為靠譜:有成熟的產品、成熟的客群、可以預見的市場,這是VC投資成熟未上市公司的邏輯。

另一方面,財華社留意到,風投投資者偏愛熱門賽道,例如AIGC。

被OpenAI和英偉達炒起後的AI概念,其身價已今非昔比,估值更是節節上升,xAI的融資規模和投後估值就是明證。那麽,為何風投還要紮堆這些流量明星呢?

這是因為處身於熱門賽道,這些風投基金能更輕松地獲得投資者的支持而取得資金,而且因為這個市場還在熱度之中,繼續往上的幾率或更大。退一步來說,因為大家都熱衷於炒熱門,已經入圈的VC要退出也能更輕易地找到「接盤俠」。

風投退出項目的方式包括:將項目出售給其他投資者(包括項目管理層、PE、其他機構投資者等),將項目上市,或者清盤。

前期融資規模越大,估值越高,退出的難度越大——所需的估值也更高。最近大型融資項目增加,或許意味著不久的將來,會有更多同類型(例如AI)的公司趁著高估值紮堆上市(近日美股在科技股帶動下屢創新高),這對於它們的已上市同行來說,可不是一件好事,華爾街AI概念股的後市表現或許不太樂觀。