智通財經APP獲悉,來自華爾街頂級投行高盛集團的股票策略團隊近日發佈報告稱,在美股上市公司準備公佈第二季度業績數據之際,它們面臨着近三年來最高規格的利潤預期門檻,屢創新高的美股即將迎來極其艱難的“業績戰役”。這意味着金融市場對於標普500指數成分公司的業績預期變得越來越苛刻,而預期愈發嚴苛對於股價屢創新高的美股七大科技巨頭(Magnificent 7),以及標普500指數來說不是好事。

高盛策略團隊表示,較高的預期意味着標普500指數成分公司,尤其是英偉達、微軟和谷歌等佔據指數高額權重的大型科技巨頭業績超預期幅度將顯著縮小,進而大概率促使業績超預期帶來的股價回報率較前幾個季度大幅降低,甚至即使業績小幅超預期也可能推動股價大跌。在這種情形之下,只有遠超預期才能促進股價大漲——就像英偉達業績連續四個季度遠超市場預期那樣。

首席股票策略師大衛•科斯汀(David Kostin)爲首的高盛集團策略團隊在6月28日的一份報告中寫道,該機構彙編的華爾街預期數據顯示,預計今年4月至6月期間,標普500指數成分公司的整體利潤平均增幅約9%,這將是自2021年第四季度以來的最大規模同比預期增幅。

科斯汀等高盛策略師表示:“標普500指數成分股的整體每股收益(EPS)超出市場預期的幅度可能大幅減弱,因市場普遍預期遠遠高於前幾個季度。”“我們還預計,第二季度財報季超出預期的股票呈現的‘股價回報率’將再次低於幾個季度以來的平均水平。”

受美聯儲降息押注升溫和股市圍繞人工智能的投資熱潮的合力推動之下,美國股市基準指數——標普500指數今年以來屢創歷史最高點,目前位列歷史最高位附近。然而,除了市場對於Q2財報季的強勁業績預期,市場對於未來12個月的利潤預期也從未如此之高。

在第一季度美股財報季,投資者們對第一季度財報季反應平平。儘管高達80%的標普500指數成分公司公佈了好於預期的利潤,但根據 Bloomberg Intelligence編制的漲幅數據中位數,股價在業績公佈當天的表現比基準指數竟然低了約12個基點。

科斯汀等高盛策略師表示,這一次,高盛統計的信心指標已經處於歷史最高位附近。

“投資者們仍然關注人工智能,儘管週期性業績增長的樂觀情緒有所緩和,”這位策略師領導的團隊表示。“因此,第二季度美股財報季對‘業績超預期’的股價獎勵應該將低於平均水平,可能不會像第一季度的回報率那樣極端。”

市場預期愈發嚴格趨勢下,已有“受害明星股”出現

美光科技(MU.US),可謂市場預期愈發嚴格趨勢下的“受害明星股”。美光最新業績即使達不到100滿分,但一定能夠打95分,甚至在一些投資者看來能夠打99分。然而,華爾街卻在這份強勁的財報公佈後大幅拋售美光,只因這家存儲芯片巨頭給出的業績預期出現在前幾個季度看來微不足道的“瑕疵”,顯示出市場對於這家芯片巨頭極高預期之下,哪怕微不足道的瑕疵也有可能重創該股。

美國最大規模的計算機存儲芯片製造商美光公佈最新財報之後,股價在財報公佈後的交易日跌超7%,該公司的季度業績數據以及業績展望均顯示出無比強勁的財務基本面,在全球企業紛紛斥巨資佈局AI的這股狂熱浪潮中,存儲芯片需求可謂邁入迅猛增長階段。

受益於全球企業紛紛斥巨資佈局AI技術的熱潮驅動下,需求幾乎無止境的HBM存儲系統,以及強勁的企業端數據中心DRAM與NAND存儲需求,美光可謂全面受益於2023年以來這股史無前例AI投資狂潮,2023年以來的漲幅高達165%。

然而,華爾街對這份財報以及業績展望的預期非常高,分析師們預計不僅HBM存儲需求繼續激增,還預計2024年開啓的AI PC以及AI智能手機“元年”有望推動這兩大傳統市場的存儲需求步入爆發式增長階段,雖然美光核心業績指標全線超預期,但是對於下一財季的業績展望未能達到華爾街一些投資機構的極高預期。

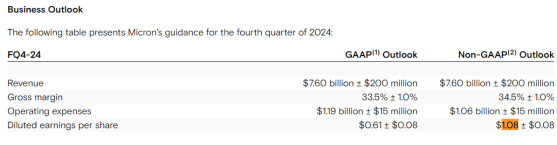

在截至5月30日的2024財年第三季度,美光總營收規模實現大幅增長82%,至68.1億美元。但是,關於下一財季的業績預期,該公司在業績公告的展望環節中表示,預計第四財季營收規模將達到74億美元至78億美元,分析師平均預期約爲75.8億美元,基本與平均預期相符,然而有一部分分析師預期超過80億美元,這也是美光公佈展望後股價遭重挫的重要邏輯,比如華爾街大行花旗將美光科技列爲“首選股”,並預計第四財季營收有望超80億美元。

科技巨頭們業績如果未能達到預期,標普500指數或將大幅回調

隨着股票市場邁入下半年交易階段,越來越多的華爾街分析師擔心市場的板塊寬度仍然過窄、英偉達(NVDA.US)等芯片股過度擴張最終觸發“AI泡沫”破裂以及標普500指數整體漲勢過於依賴佔據高額權重的大型科技股。在更加宏觀的層面來看,今年下半年標普500指數可能面臨的主要困境在於美國經濟增速大幅放緩,甚至放緩程度可能導致美國企業整體EPS預期被大幅下修等多重不利因素。

因此,即使在佔據高額權重的英偉達、谷歌和微軟等大型科技股的猛烈推動之下,美國股市剛剛結束了強勁的第二季度,仍然促使越來越多的華爾街分析師對於下半年美股行情愈發謹慎。

到目前爲止,推動標普500指數上漲以及整體EPS預期擴張的因素並沒有明顯改變,仍然是英偉達與微軟所領銜的“七大科技巨頭”(Magnificent 7)。“Magnificent 7”包括:蘋果、微軟、谷歌、特斯拉、英偉達、亞馬遜以及Meta Platforms。全球投資者們2023年以及2024年上半年持續蜂擁而至七大科技巨頭,最主要的原因可謂是他們紛紛押注,由於科技巨頭們的龐大市場規模和財務實力,它們處於利用人工智能技術擴展營收的最佳位置。

根據他們近期發表的研報,他們主要的擔憂在於,一旦宏觀經濟因素導致微軟和谷歌以及蘋果等大型科技公司整體業績達不到市場予以的極度樂觀預期,這些佔據高權重的科技股可能帶動標普500指數邁入大幅回調階段。

進入2024下半年,美股七大科技巨頭(Magnificent 7)總計市值超過10萬億美元,正是佔據高額權重的它們讓看起來不溫不火的美股市場顯得炙手可熱。如果這些科技巨頭以及重要芯片公司業績未能達到市場給予的極高預期門檻,可能觸發一波下跌。

來自摩根大通的策略師Marko Kolanovic強調,在經濟增速放緩、業績預期較高的美股整體EPS面臨下修等不利因素影響下,未來幾個月標普500指數可能下跌。這位摩根大通首席市場策略師及其團隊在週五的年中展望中表示,年底時標普500指數勢將跌至4,200點,較週四收盤點位5,483點下跌約23%。Kolanovic的觀點其實是重申了他堅持一年多的預測,儘管其他華爾街機構都上調了對標普500指數的點位預測以跟上大盤飆升步伐。