智通財經APP獲悉,債券投資者正預期美聯儲在北京時間週四凌晨三點的政策會議上將放棄加息的傾向,以便市場爲今年可能出現的多次降息做好準備,這將是自2020年新冠疫情爆發以來的首次降息。

具體來說,投資組合經理在議息會議前增加了對美國長期國債的押注,反映出他們預期隨着美聯儲朝着降息的方向邁進,這些債券的收益率將下降,且隨着經濟放緩,長期債券往往表現優於其他資產。據瞭解,一般來講,期限長、息票低的債券存續期最長,但這些債券對利率的變化更爲敏感。

紐約嘉信理財金融研究中心首席固定收益策略師Kathy Jones表示:“在過去的一年中,考慮到預期週期將轉向,我們一直建議延長期限。”

整體而言,市場普遍預計,美聯儲將在本週的政策會議時維持利率不變,一些投資者認爲,在上個月的政策會議上,美聯儲的基調被視爲偏離了緊縮的政策前景,因此美聯儲可能會加強其鴿派基調。

此前,在12月12日至13日的會議上,19名美聯儲官員中有17人預計,政策利率將在今年年底低於上個月的水平。美聯儲的中值預測顯示,利率將從當前的5.25%-5.50%區間下降74個基點。

對此,摩根士丹利駐紐約的美國利率策略主管Guneet Dhingra表示,美聯儲本週可能會更多地談論放鬆偏見。“唯一的問題是它何時開始,放鬆有多快。”

在利率期貨市場,降息押注略顯激進。據悉,聯邦基金期貨是一種直觀衡量交易員對美國中央銀行基準隔夜利率在任何給定時間的預期的指標,根據LSEG的利率概率應用程序,已爲2024年的五次25基點降息定價。

市場預計美聯儲將在4月30日至5月1日的會議上首次降息,概率爲91%。同時,期貨顯示3月19日至20日會議的降息機率不到50%。三週前,3月份降息的機率高達80%。

投資者轉向長期國債以應對潛在降息預期

Thornburg投資管理公司聯合投資主管Jeff Klingelhofer表示:“我們已經將我們管理的所有投資組合轉移到更長的存續期。”他補充稱:“回到更高利率的門檻相當高,我們不太可能走那條路。”他指出,考慮到美聯儲在過去兩年的加息力度之大,美國經濟更有可能陷入衰退。

然而,自上月會議以來,美國12月非農就業數據和2023年第四季度國內生產總值增長出人意料地強勁。

BCA Research駐蒙特利爾的債券策略師Ryan Swift寫道,儘管美國經濟數據總體上表現堅實,但聯邦基金期貨市場的預測偏向於過度鴿派(即預計美聯儲會降息),投資者更可能的近期交易行爲是減少他們在期貨合約中所預期的部分降息。

他表示,這表明投資者在管理投資組合時應該保持其持有債券的期限(或稱爲存續期)接近於市場基準,或者保持一個平穩的投資傾向。

根據對經濟學家的調查顯示,美聯儲可能會等到2024年第二季度纔開始降息。這些經濟學家認爲,6月11日至12日的會議是該央行降低借貸成本的時機。

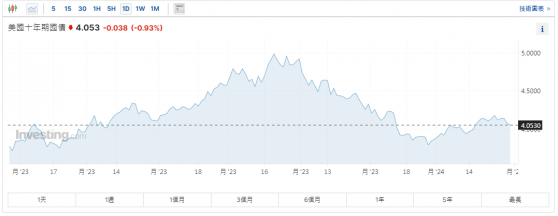

智通財經APP瞭解到,美國10年期國債收益率自上月美聯儲會議以來實際上上升了約8個基點,爲投資者提供了做多國債的空間。截至發稿,美國10年期國債收益率跌近1%,報4.053%。

Thornburg的Klingelhofer表示,美國10年期國債收益率超過4%是投資者的一個有吸引力的入場點。

他補充稱:“我認爲我們不太可能再看到5%了。要想在美國10年期國債中看到超過5%的收益率,你必須相信,要麼我們不會陷入衰退,要麼美聯儲在未來10年不會降息。”但他指出,這兩種情況都不太可能發生。