智通財經APP注意到,上週美聯儲突然放鴿,導致美國國債收益率大幅下跌,迫使許多華爾街策略師放棄了幾天前對2024年的預測,但多頭和空頭之間仍存在分歧。

此前11月公佈的對明年債券市場的悲觀預測,如今已站不住腳,因爲在美聯儲轉向明年降息後,債券收益率大幅下跌。一些本已樂觀的呼聲也完全被事件沖淡了。

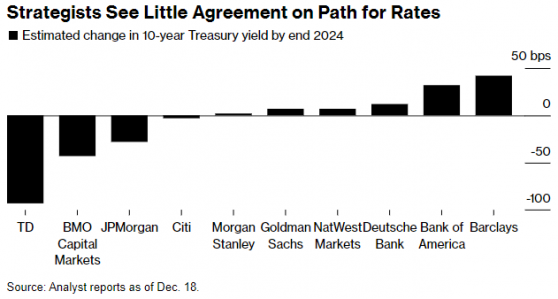

然而,儘管許多銀行被迫重新制定計劃,但各大銀行仍存在分歧。道明證券是最看好債券的公司之一。美國銀行和巴克萊銀行最持懷疑態度。

全球最大金融機構的策略師們目前的預測中值是,作爲多個市場基準的10年期美國國債收益率將降至3.98%。這與週一收盤時3.93%的水平相差甚遠,但明顯低於美聯儲調整策略前的4.20%,收益率也低於2023年5%以上的高點。

道明證券認爲,在美聯儲從5月份開始降息200個基點之後,10年期美國國債利率有可能在一年後跌至3%。高盛集團和巴克萊銀行雖然放棄了在明年第四季度之前不太可能降息的觀點,但預計2024年底的收益率將分別爲4%和4.35%。

在Sit Investment Associates管理着90億美元的政府債券基金的Bryce Doty及其團隊表示,"當你看到不同的預估範圍時,你就知道一個趨勢已經結束,你就要開始新的趨勢了。"Doty補充說,美聯儲的鴿派政策轉向是“敲響了警鐘,告訴你我們正處於一個轉折點。”

美國銀行等其他機構仍預計,明年這個時候10年期美國國債收益率將達到4.25%,但承認美聯儲的新立場“給我們的利率預測帶來下行風險”。摩根士丹利的預測爲3.95%,摩根大的預測爲3.65%,花旗的預測爲3.90%。

BI策略師Ira F. Jersey和Will Hoffman表示,“(收益率)取決於降息開始的時間和速度,市場可能有點超前了。儘管在一段時間內可能會出現盤整,但我們仍預計到明年年底,10年期國債收益率將接近3%,而不是4%。”

去年這個時候,道明銀行和花旗集團是最看好美國國債的機構之一,因爲多位投資者宣佈2023年將是“債券之年”。

隨着經濟和通脹比預期更具彈性,經濟衰退得以避免,這種預測被推翻,導致美聯儲今年大部分時間都在延續數十年來最大規模的加息系列。與大多數人的預期相反,10年期國債收益率自2007年以來首次超過5%。

在經濟開始衰退,美聯儲停止緊縮政策後,債券目前有望勉強避免連續第三年下跌。這引發了11月份美國國債自2008年以來表現最好的一個月,以及股市、信貸市場和新興市場的泛市場飆升。

安盛投資管理公司核心投資首席投資官Chris Iggo在12月8日的一份報告中表示,“人們對2023年成爲債券年的預期尚未完全實現。”“政府債券市場的表現令人失望。”

高盛是少數幾家正確預測股市走勢的公司之一,其由Praveen Korapaty領導的團隊現在再次表示,股市反彈將在2024年失去動力。

還有一些人只是把“購買債券”的口號推到了新的一年。傑富瑞的分析師在12月11日告訴客戶,“我們預計2024年將是固定收益年”,隨着各國央行開始降息,債券的表現將優於股票。儘管如此,該行分析師表示,“恕我直言,2024年很可能是宏觀預測面臨挑戰的又一年。”

收益率預估之間的差異還考慮到美聯儲將繼續讓其持有的美國公債以每月600億美元的速度減持多久,因爲美聯儲正在拋售疫情期間購買的債券。所謂的量化緊縮(QT)要求出售更多債券,以彌補美國龐大的財政赤字,從而給長期國債收益率帶來上行壓力。

例如,NatWest預計美聯儲在2024年的降息幅度將超過道明銀行,但根據12月初的一份報告,預計QT將持續到年底;相比之下,道明銀行預計,當貨幣寬鬆政策開始時,它就會停止。

同樣,摩根大通和摩根士丹利對10年期國債收益率的預測相對看漲,儘管對美聯儲降息的預期較爲保守。兩家公司都認爲QT的業務將持續到明年。

不管美聯儲資產負債表收縮的速度有多快,投資者對最終將引導政策制定者路徑的經濟前景看法不一。Sit Investment Associates的Doty表示,軟着陸的前景、通脹的粘性以及央行政策的力量都很難預測。

“有了這三個廣泛的前景,你對利率的預測將會有一個令人難以置信的範圍。”