11月以來美股大漲使得投資者失去了謹慎的態度。

智通財經APP獲悉,專業和散戶交易者們正在努力跟上僅在本月就上漲了近9%的標普500指數。以往的防禦性避風港,包括通脹保護債券、現金ETF和看跌期權,正在被拋棄,取而代之的是對垃圾債券和小型股票的強烈需求。

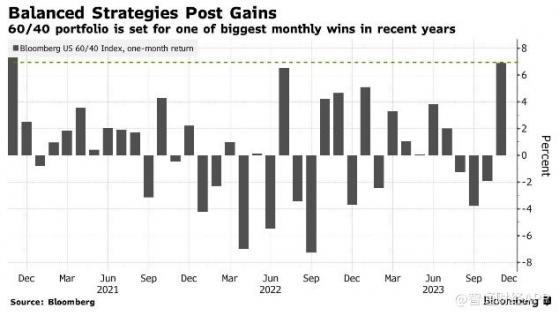

這一切的推動力是市場普遍認爲美聯儲已經停止加息,並將在2024年開始降息的預期。

美聯儲週二發佈的會議紀要強化了貨幣政策制定者們在利率道路上“謹慎行事”的統一立場,他們正在努力將通脹率重新降至2%的目標。

摩根資產管理的投資組合經理Priya Misra表示:“美聯儲願意在此暫停並關注強勁數據,這讓軟着陸的樂觀情緒佔據上風。”但她同時指出:“對通脹的漠視以及缺乏對風險的防範反映了一種自滿態度。”

標普500指數11月份的漲幅有望超過1928年以來除5月份以外的所有月份。羅素2000指數是投資者關注經濟健康狀況的指標,本週也上漲了0.5%。

EPFR Global的數據顯示,全球股票基金創下了自2022年2月以來最大的兩週資金流入量。根據彭博彙編的數據,股票交易基金11月份迄今已吸金430億美元,並將迎來今年以來第二好的月份。兩隻追蹤類現金基金的ETF本週流出11億美元,投資者在三週內從iShares TIPS ETF撤出了7億美元。

對沖需求大幅下降,市場下跌保護成本下降了大約10%,跌至2013年有數據以來的最低水平。對尾部風險的對沖需求也下降,目前處於自3月以來的最低水平。

加拿大皇家銀行資本市場衍生品策略主管Amy Wu Silverman表示:“對沖的需求完全消失了——使用各種指標的保護成本都接近五年來的低點。此外,由於賣空波動率策略的影響,市場的波動性繼續被壓制。”

與此同時,華爾街正忙於預測更多的漲幅。加拿大皇家銀行資本市場的Lori Calvasina預測,由於積極的市場情緒和韌性的估值,標普500指數明年將跳升至歷史新高,美國銀行的Savita Subramanian也持同樣的看法。後者的樂觀主要是因爲她認爲,公司將學會適應更高的利率環境。

這種熱情甚至促使對沖基金持有22年來對美國股市最集中的投注,其中最受歡迎的投資是大型科技公司。根據高盛集團的數據,共同基金在第三季度也增加了對該部門的投資。

然而,並不是所有人都在追隨這一趨勢。State Street Global Markets的高級多資產策略師Marija Veitmane依然擔心衰退風險和通脹壓力,特別是在服務業方面。美國人也感受到了這種壓力。美國短期通脹預期攀升至七個月高點,而長期價格預期保持在自2011年以來未見的水平。

Veitmane稱:“當前的經濟數據仍然無法證明當前積極的政策正常化是合理的。”她認爲,利率需要保持在更高的水平更長時間,這很可能會導致經濟衰退,這意味着收益預期過高。“因此,我們不支持這一輪漲勢。”

在瑞穗國際全球宏觀策略交易主管Peter Chatwell看來,即將到來的降息並不是市場情緒高漲的可持續原因。

他表示:“如果美聯儲因經濟衰退而降息,這不太可能支持股市。看起來股市正處於一個甜蜜點,需要主要收益的大幅增長才能維持這一水平。”