智通財經獲悉,富國銀行(WFC.US)和摩根大通(JPM.US)在公布第叁季度收益後,在美國投資級債券市場發債。這兩家華爾街巨頭在公布強勁的淨利息收入並提高指引後,從債券市場借入資金。據知情人士透露,富國銀行分兩部分發行了60億美元的債券,而摩根大通則分叁部分發行了72.5億美元的債券。

預計大型銀行將持觀望態度,因爲它們短期資金充足,而且借貸成本居高不下。數據顯示,截至上周五,金融機構債券的平均息差爲145個基點,比更廣泛的高等級債券指數的息差高出21個基點。銀行仍然選擇借貸,這可能是一個信號,表明它們預計未來這樣做的成本會更高。

彭博分析師Arnold Kakuda表示,兩家銀行周一的發債可能是由于它們需要滿足總的虧損吸收能力(TLAC)要求。所謂的TLAC規則要求銀行持有與其控股公司水平相當的一定數量的債務,在陷入困境的情況下,這些債務可以轉換爲股權,以保持運營公司的償付能力,或接近償付能力。Kakuda說,富國銀行和摩根大通受新規定的影響最大,這將影響到它們的債務盈余。

Kakuda指出,無論借貸成本如何上升,大型銀行都需要補充符合纾困條件的債務,以滿足監管要求。銀行也提高了貸款收益率,但隨着銀行存款成本提高,淨息差可能已經見頂。

美國高評級公司債的平均收益率上周五收于6.1%,本月早些時候曾飙升至2009年以來的最高水平。瑞銀集團金融信貸部門分析師Robert Smalley指出,大型銀行近期的收益支撐了信貸息差,這可能導致未來發行更多債券。富國銀行第叁季度淨利息收入超出分析師預期,並再次上調全年指引,因其繼續受益于利率上升。與此同時,摩根大通又公布了創紀錄的季度淨利息收入,並上調了今年淨利息收入的預期。Smalley在電郵中稱:"預計會有更多債券發行,高盛和花旗都沒有在2023年發行10年期高評級基准債券。”

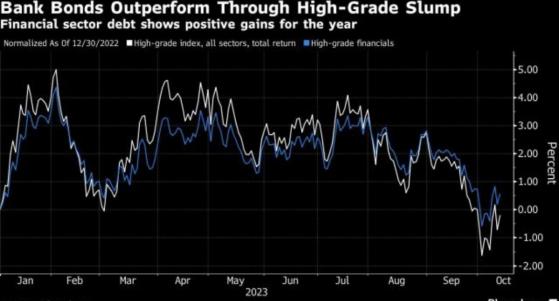

他補充說,投資者還繼續對大型銀行發行的債券感興趣,因爲它們被視爲金融部門信貸的避風港。今年到目前爲止,供應不足一直是推動金融類債券回報的一大因素。

本月到目前爲止,美國公司已經籌集了221.5億美元,遠低于預計的850億美元。包括Eric Beinstein和Nathaniel Rosenbaum在內的摩根大通信貸策略師在周一的一份報告中寫道,盈利中斷在一定程度上導致了債券發行放緩,但隨着更多銀行公布季度業績,大型銀行的債券發行應該會增加。

該報告稱,該行的金融業分析師Kabir Caprihan預計,大型銀行業績後債券發行總額將達到160億至200億美元,到今年年底可能達到240億美元。分析師寫道:“如果這被證明是正確的,它不會對供應狀況造成太大改變,而且可能有助于金融公司縮小與非金融公司的利差。”