全球股票市場最近跌跌不休,道瓊斯工業平均指數近20日累計下跌2.72%,納斯達克指數也抹去今年上半年的漲幅,近20個交易日累跌4.68%。亞洲市場表現更加慘淡,恒生科技指數近20日累跌6.88%。

二級市場尚且如此,一級市場表現如何?Arm(ARM.US)以高估值上市以及亞馬遜(AMZN.US)40億美元入股AIGC公司Anthropic是不是一個好兆頭?

全球風投明顯收縮

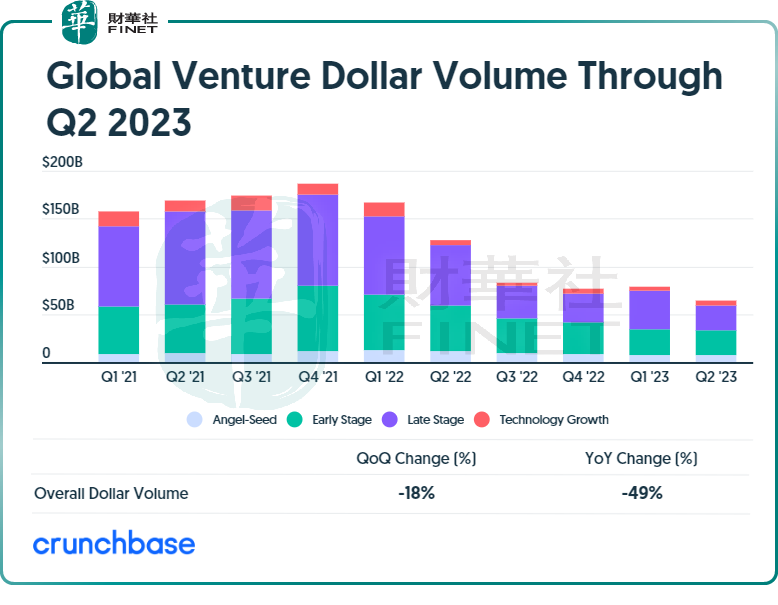

研究機構Crunchbase的數據顯示,2023年第2季全球風險投資融資額按季下降18%,按年下滑49%,至650億美元。2023年上半年,全球融資額也較上年同期下滑了51%,至1440億美元。

其中,後期融資(C輪、D輪、E輪及之後的融資輪)的跌勢嚴重,2023年第2季的後期融資額為310億美元,按年下滑40%,是2018年以來的最低,主要包括企業融資輪與私募股權投資與風險投資公司的融資。要知道,在二級市場和一級市場均十分暢旺的2021年,每個季度的後期融資規模均超1000億美元,如今的規模確實明顯收縮。

早期融資(A輪和B輪)規模縮水更為嚴重,2023年第2季的融資額按年下滑45%,至僅270億美元,是2021年以來的最低,期内只有大約1200家公司進行了A輪或B輪融資,而去年同期有超過2,100家。

儘管全球風投融資活動顯著收縮,但在AI領域的投資卻十分活躍。

今年以來有接近兩成(18%)的融資額來自AI領域,包括微軟(MSFT.US)年初投資100億美元於OpenAI。

2023年上半年,全球AI融資額或達到250億美元,不過仍低於去年同期的290億美元,只是降幅為13.79%,要低於整體融資規模。

財華社留意到,規模比較大的AI融資項目包括:機器學習初創公司Inflection AI從微軟、英偉達和比爾·蓋茨等手上融資13億美元。此外,雲服務商CoreWeave今年4月和5月或合共融資4.2億美元,後又於8月宣佈獲23億美元的債權融資,參投的包括英偉達和黑石等。

此外,AIGC科創企業Cohere今年上半年也獲英偉達(NVDA.US)、甲骨文(ORCL.US)等投2.7億美元。還有無代碼開發平台builder.ai和AI視頻初創公司Runway等,均獲得過億美元的融資。

下半年,與AI相關投資依舊保持著一定的熱度。8月30日,以色列AI初創公司AI21 Labs鎖定了1.55億美元的C輪融資,投資者包括谷歌(GOOG.US)和英偉達。生成式AI芯片設計公司D-Matrix於2023年9月6日完成由新加坡淡馬錫牽頭的1.1億美元B輪融資。AI研究所Imbue於9月7日也鎖定了2億美元的B輪融資,投資者包括英偉達。

風投縮水的原因是什麽?

從以上的數據可以看出,當前的風投融資環境不是那麽樂觀,財華社認為根本原因在於美聯儲在加息問題上趨鷹立場。

美聯儲的態度很堅決——不惜一切代價遏制通脹,而目前美國的通脹率依然較其長遠通脹目標2%高出一倍,也因此美聯儲的加息周期可能比預期長。

利率長期處於高位,將增加全球資金的成本,降低企業和個人投資及消費意願。

另外還有一個外在因素對歐美下半年通脹帶來挑戰——油價。佔了全球供應量三成以上的OPEC+減產持續,大有將油價推高至100美元以上之勢。

見下圖,今年下半年以來,WTI原油期貨價已持續攀升至90美元以上,距離三位數僅咫尺之遙。

下半年的寒冷天氣,或將驅使歐美對能源需求急增,很大可能進一步推高油價。

能源和食品價格是波動最大的物價指數考慮因子,因此在計量核心通脹率的時候會被剔除,而美聯儲的利率會根據核心通脹率來決定。

不過需要注意的是,當今全球經濟各個產業都是互相影響,供應鏈更是環環相扣。而需求急增推高油價,油價上漲會令出行成本增加,物流成本上升最終會體現在商品的整體成本上,最終的結果是物價上漲,從而影響到美聯儲的利率決策。

由此可見,油價高企對歐美央行加息的影響力是存在的,可以預見利率高企在一段時間内仍將維持。

高昂的資金使用成本,使得持有資金的企業對於擬投項目的回報要求更高、更挑剔。

風險投資者的投資行為趨向

財華社總結所得,目前全球風險投資的主要資方來自三個方面:1)現金充裕而且亟需戰略投資來夯實和提升業務的科技巨頭,包括微軟、谷歌、英偉達等;2)專門投資科創項目以獲取超越平均水平回報的風投基金,例如剛剛減持ARM套現的軟銀和另類投資巨頭黑石,以及主權財富基金,例如中東投資基金和新加坡主權投資基金等;3)對科技甚有心得,而且已有成功創業案例的世界級富豪,例如貝佐斯、比爾·蓋茨等。其中科技巨頭是投資的主力。

可以說,這些投資者很清楚自己要的是什麽:與自身的協同效應,戰略合作價值是科技巨頭進行投資的主要動機;對於個人和專業投資機構而言,風險回報——收益是否高得足以讓其涉險是關鍵。

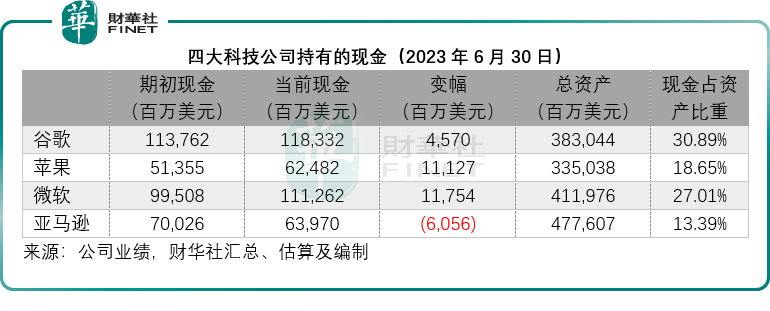

截至2023年6月30日,全球市值最高的四大科技公司,包括蘋果、微軟、谷歌、亞馬遜,合共持有現金及可變現證券3560.46億美元,較2022年末增加213.95億美元,相當於美國政府一個半月的收入,這還不計它們的長期投資,當真富可敵國。

今年以來的貨幣基金投資規模也持續擴大,目前已達5.6萬億美元,這反映出投資者寧願持幣等待投資機會,意味著當前有利的投資機會並不多,未足以產生高於資金佔用成本的收益。

反過來,風投融資活動收縮對初創企業帶來了負面影響,尤其是那些在2021年利率為零甚至負利率的環境下籌得巨額資金的公司,當時籌得的巨額資金令這些初創企業大肆擴張的野心膨脹,也令它們的成本急劇上升,來到利率攀升的2022年以及2023年,資金消耗得差不多了,它們的財務狀況變得捉襟見肘,不得不幅削減成本來過冬,因為在當前的高息環境下,它們更難籌得資金。

因此,風投資金的取向逐漸從概念轉移到股市投資者更關心的問題:盈利能力與現金流,畢竟風投能否全身而退,主要還是取決於這些被投公司能否以較高的估值上市,也更考驗它們項目的可行性以及其生存能力。

這是一個優勝劣汰的過程,正如Crunchbase所預測的,到2023年下半年和2024年,初創企業或迎倒閉潮。

目前風投熱門賽道有哪些?

就Crunchbase的數據來看,今年以來風投最熱愛的賽道是人工智能(AI),與清潔能源和自動駕駛有關的題材,以及不過時的生物科技公司。

2023年9月比較大型的風投融資案例中,近日亞馬遜40億美元投AIGC公司Anthropic登頂。

此外,AI融資超1億美元的案例也不少:AI數據分析公司Databricks獲5億美元融資,投資者包括英偉達。Mapbox地圖初創公司,利用AI技術為自動駕駛提供協助,在9月份獲得軟銀牽頭的2.8億美元融資。半導體公司Enfabrica獲得1.25億美元融資,英偉達又出現在投資者名單中。運營知識管理平台的人工智能公司Pryon獲1億美元融資,協助企業利用大預言模型生成内容的人工智能公司Writer獲1億美元融資。

其次是自動駕駛公司Stack AV獲10億美元融資,牽頭的是軟銀;電池公司Ascend Elements獲4.6億美元融資,牽頭的是貝萊德、淡馬錫以及卡塔爾投資局等;充電電池生產商Lyten也獲得2億美元融資。

生物科技公司Nimbus Therapeutics則獲得2.1億美元的投資;生物科技公司Generate Biomedicines則獲得2.73億美元融資,投資者也包括英偉達旗下的風投公司。

金融科技也有資金青睐,保險公司Openly獲1億美元融資。

中國風投趨勢如何?

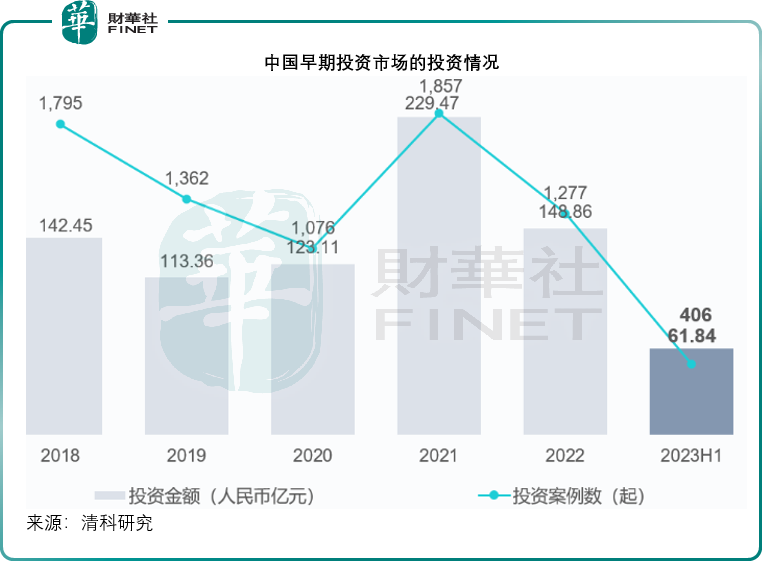

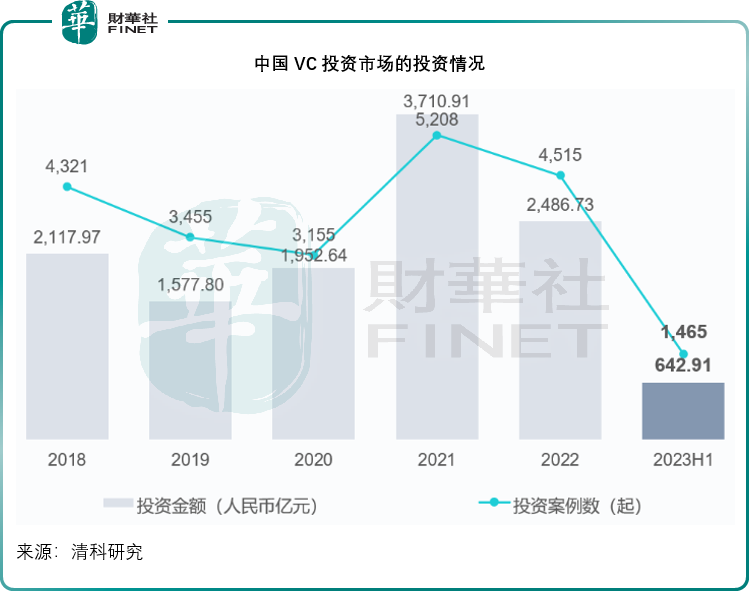

清科研究中心的數據顯示,2023年上半年中國早期投資、風險投資(VC)的投資案例數和金額均有較大降幅,財華社猜測,美元利率高企或是一個原因。

初創企業因為處於企業發展早期,創始人為便於管理和運營,較多採用同股不同權的結構,以能獲得融資又不會失去對初創企業的控股權,因此注冊地一般在境外,融資以美元為主。美元利率高企,匯率波動,使得資金更小心謹慎,正如前文所述,全球風投收縮,國内主要依靠美元基金融資的初創企業也不例外。

清科研究中心的數據顯示,2023年上半年中國早期投資案例數同比下降40.2%,至406起,投資總金額也按年下降26.1%,至61.84億元人民幣。

國内風險投資市場上半年的投資案例數按年下降40.2%,至1,465起;投資金額按年下降51.4%,至642.91億元人民幣,見下圖。

從產業結構來看,中國上半年的投資逐漸向科技創新企業傾斜,清科研究中心的數據顯示,從整體滲透率來看,VC/PE機構對專精特新「小巨人」的累計支持率超過30%,投資活躍度較高的行業有高端制造、新材料、電子信息產業和醫療健康等,而「專精特新」中小企業的VC/PE滲透率只有13%,具有較大的擴展空間。

上半年規模最大的投資案例(包括風投和較成熟的股權投資PE)是華虹半導體的40.2億美元戰投,來自國家集成電路產業基金II。從下圖可見,半導體與新能源汽車(包括北汽藍谷和極氪智能)頗受重視,由此可見政策對於投資指向的重要性。

總結

總括而言,美聯儲加息周期不僅影響到全球股市、債市和商品市場的表現,也對初創投資和風險投資活動帶來不利影響,在投資者更挑剔地選擇項目時,那些發展前景較佳的項目更能受到注目,這包括能為大型科技企業帶來協同效應與發展機會的AI創企,新能源企業以及生物科技企業,其中AI依然是主角,但是投資規模有所收縮,熱潮似有降溫迹象。

中短期而言,美聯儲的加息周期仍未結束,初創投資的壓力或會持續一段時間。

中國的初創和風險投資多少受到美元周期的影響,不過整體可控。目前中國的大額投資更趨向於比較被動的產業,例如半導體,以及擁有完整產業鏈,能有效發揮優勢的產業,例如新能源汽車,相信在國家的有效引導下,我們的初創和風投活動更有針對性,也更具韌性。