全球電商物流市場規模在2022年達到了3.28萬億人民幣,國内電商物流市場規模也超萬億人民幣。如此龐大且增長快速的市場,孕育出了多家大型物流企業。

為在國内外物流市場搶灘更多的蛋糕,同時也為了在激烈的市場競爭中不掉隊,近期極兔速遞和順豐控股(002352.SZ)先後衝刺港交所以擴大融資渠道。而頗具神秘面紗的菜鳥也終於傳來了赴港上市的消息,成為阿里巴巴(09988.HK)(BABA.US)啓動「1+6+N」組織變革以來率先打響分拆上市的一大板塊。

9月26日,菜鳥智慧物流網絡有限公司(以下簡稱「菜鳥」)首次向港交所遞交了招股說明書,擬於港交所主板掛牌上市,花旗、中信證券和摩根大通為聯席保薦人。若分拆上市成功,菜鳥有望成為全球智慧物流第一股。

累計融資310億,菜鳥變「巨獸」

在此次披露招股書之前,很多人對菜鳥並不了解,對菜鳥的印象只有「菜鳥驿站」。實際上,菜鳥依託阿里搭建的龐大且復雜的電商生態系統,已成長為國内乃至全球物流市場上的巨無霸。

在國内電商迸發的2013年,面對阿里電商平台上買賣雙方對物流服務迅猛增長的需求,阿里及其他合作夥伴創立了菜鳥。背靠阿里這個龐大的電商平台,以及有阿里科技的賦能,菜鳥可以說是含著金鑰匙出生,在電商物流領域有著諸多令競爭對手可望不可即的硬實力。

1)物流網絡:菜鳥已在全球範圍内建立起具有端到端物流能力的智慧物流網絡,全球網絡遍佈200多個國家和地區,包括總建築面積超15萬平米的兩個e-Hub、1100多個總建築面積約1650萬平米的倉庫及380多個分揀中心,大型末端網絡相連接則包括4400個網點及超過17萬個菜鳥驿站。

在倉庫面積和數字網絡規模方面,菜鳥均拿下了全球第一的寶座。

2)市場地位:菜鳥於2023財年度(截至2023年3月31日止年度)配送超15億件跨境電商包裹,為2022年按包裹量計全球最大的跨境電商物流公司,市場份額為8.1%。同時,按收入計,菜鳥在2022年中國品質電商物流公司排名中名列第三,市場份額為16.4%。

另外,按2022年平均月活用戶數計,菜鳥運營全球最大的物流App,該APP在2023財年平均月活用戶超過6000萬。

菜鳥稱自身具有電商及科技基因,通過一體化的AI、自動化及物聯網技術貫穿整個全球智慧物流網絡。在運營效率方面,菜鳥稱,其跨境快遞解決方案將中國與全球主要國家之間的一般下單到送達時間從30至60天縮短至十天或以内,真正實現僅用一杯咖啡的價格送全球。

值得一提的是,菜鳥成立以來獲得多家知名機構的青睐,其中與阿里關系密切的「三通一達」均在菜鳥的投資者陣容中。

2016年3月,菜鳥獲得100億元(人民幣,下同)的融資,2017年9月再獲60億元融資;菜鳥第三輪融資在2019年,融資額高達150億元,三次累計融資額高達310億元。在眾多投資者中,「三通一達」的中通快遞(02057.HK)(ZTO.US)、申通(002468.SZ)、圓通速遞(600233.SH)控股股東圓通蛟龍、韻達(002120.SZ)均參與了菜鳥的股份認購協議。此外,復星國際(00656.HK)、富春控股、來自新加坡的大型基金管理公司GIC Private、淡馬錫、馬來西亞主權財富基金Khazanah亦參與了對菜鳥的投資。

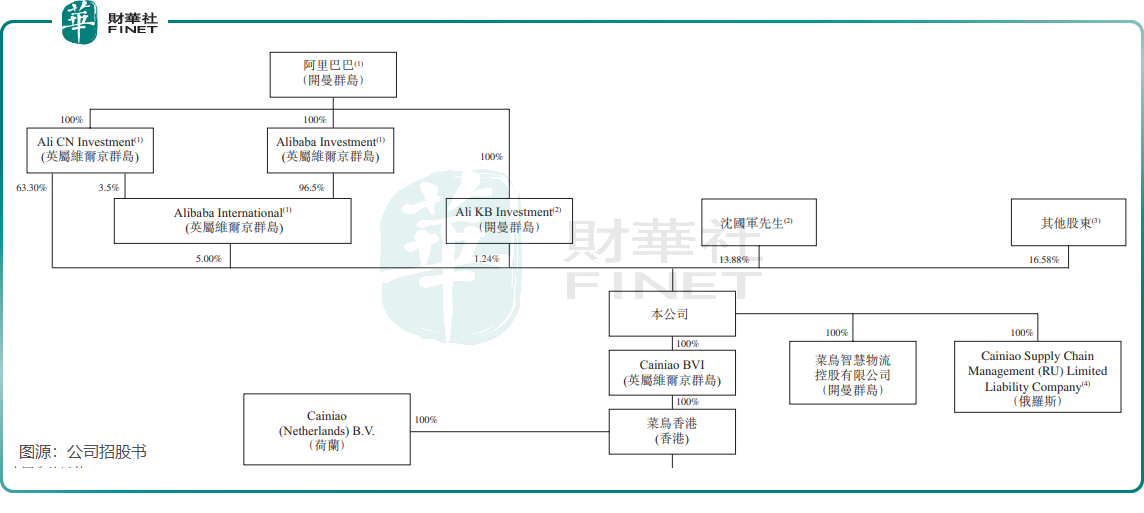

截至2023年9月20日,阿里巴巴間接持有菜鳥69.54%股權,為菜鳥的控股股東。中國銀泰創辦人沈國軍為菜鳥第二大股東,持股比例為13.88%,其他股東則持股16.58%。

年入778億,2024財年一季度扭虧

我國物流市場規模十分龐大,且增長迅速,據灼識咨詢,預計我國國内電商物流市場規模將由2023年的1.2萬億元按10.1%的復合年增長率進一步增長,於2027年將達到1.8萬億元。

在國内電商物流市場經營同時,菜鳥亦受益於跨境電商蓬勃發展的市場紅利。由於中國商品豐富、物美價廉的特質及全球消費者對中國商品需求旺盛所推動,灼識咨詢預測,到2027年,與中國商家及消費者有聯系的跨境電商物流預計將達到1.402萬億元,2023年至2027年的復合年增長率為18.5%。

在此背景下,菜鳥不斷在國内外市場「攻城略地」,收獲頗豐。憑借其建立起的一張全球智慧物流網絡優勢,菜鳥國際國内業務的包裹量增長亮眼,其中國際物流包裹量由2021財年的13.81億件提升至2023財年的15.19億件。

菜鳥的收入也錄得顯著增長,不過收入規模不如京東物流(02618.HK)。

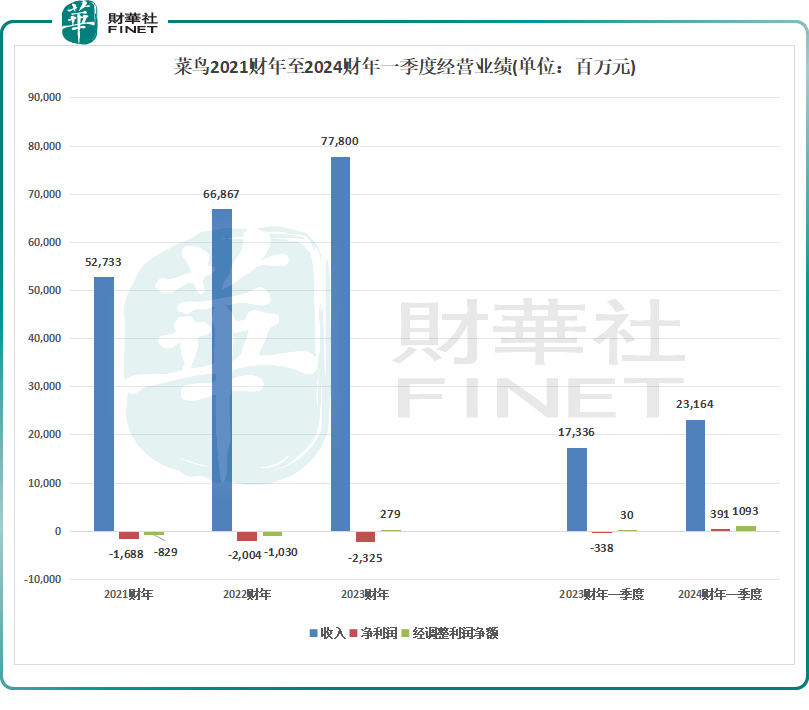

招股書顯示,菜鳥2023財年收入達778億元,2021財年至2023財年收入復合年增長率達21.46%,收入保持較快增長;2024財年一季度收入為231.64億元,同比增長33.62%。

利潤方面,菜鳥在過去三個財年由於受高昂的履約成本和勞務成本等因素影響而陷入虧損,累計虧損額達60.17億元,但2024財年一季度實現了扭虧,淨利潤為3.91億元。經調整利潤淨額則表現更優,2023財年菜鳥實現了2.79億元的經調整利潤淨額,2024財年一季度則達10.93億元,盈利能力進一步增強。

在物流領域同樣有強勁競爭力的京東物流,其2022年收入達1374.02億元,遠高於菜鳥2023財年的收入。不過京東物流至今仍未實現扭虧,2022年年度虧損10.9億元。

對於未來盈利狀況,菜鳥在招股書中表示,「當我們推出新產品及服務時,我們會進行初始投資,而這可能會在新服務處於快速發展期時推高單位成本。隨著這些服務成熟以及能力及網絡更加發達,且我們的業務量因現有客戶更高的使用量及新客戶的廣泛採用而增加,我們預計將有望實現規模經濟、推動我們的盈利能力。」

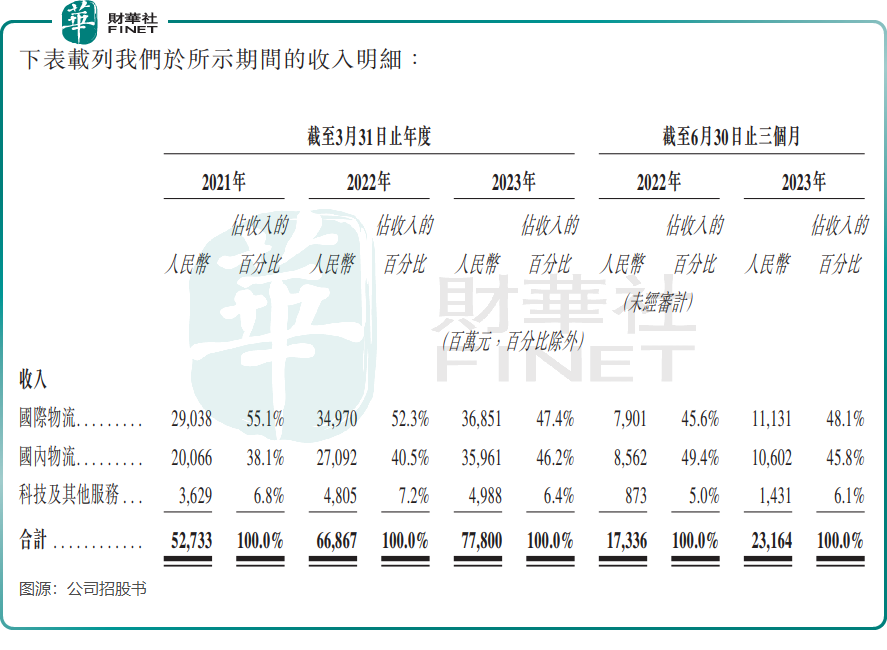

按收入劃分,菜鳥的收入分為國際物流、國内物流、科技及其他服務(包括菜鳥驿站、菜鳥APP、物流科技等)。其中,國際物流業務是菜鳥收入最大的業務,並且增長迅速,表明菜鳥在跨境電商市場中取得了不錯的成績。

菜鳥國内物流業務收入增長亦較快,收入佔比從2021財年的不到39%,提升到2023財年的46.2%。

快遞巨頭將「戰火」燒向港交所

國内快速市場雖前景龐大,但也越來越「卷」。為搶奪市場份額,不少快遞企業大打價格戰。數據顯示,今年以來,快遞行業局部呈現「弱價格」的競爭趨勢,市場上主要上市公司的快遞單票價格同比承壓明顯。

另一方面,消費者對快遞服務質量的要求進一步提升,差異化服務將成為各家快遞公司的重點競爭策略。

隨著快遞行業品牌集中度持續提升,行業競爭日趨激烈,擴大市場份額成為快遞企業未來發展的重要方向。而通過上市拓寬融資渠道,成為一些快遞企業增強競爭力的重要手段,因此今年以來,多家快遞企業紛紛謀求上市或二次上市。

在京東物流後,目前已有三家大型快遞企業向港交所發起了衝刺。

於今年6月,「卷王」極兔速遞向港交所遞交了上市申請。極兔速遞近年來依靠低價搶單的策略和收購百世快遞和豐網,推動其實現迅猛的增長。按包裹量計,2022年極兔速遞在國内市場的市佔率就已達到了10.9%,位居第六。

收入方面,2020年至2022年,極兔的收入分别為15.35億美元、48.52億美元、72.67億美元,增長速度遠超菜鳥、京東物流和順豐控股。

營收亦超千億的快遞一哥順豐控股也將二次上市目的地選擇了港交所,其於今年8月下旬向港交所遞交了招股書。若成功在港上市,順豐控股將會成為快遞行業首家「A+H」股同時上市的公司。

對於在港上市,順豐控股創始人王衛曾表示,「順豐最主要的目的是進入全球化資本,我們希望在未來能夠用資本方式快速擴張。因為我們看到很多巨頭都是快速擴張形成規模,順豐要走的路也一樣,需要一個國際化的資本平台。」

隨著物流巨頭們相繼上市,在獲得更多的資金籌碼後,下一場快遞大戰或不可避免。