智通財經APP獲悉,集邦咨詢稱,2023年隨着N型技術降本增效的持續推進,光伏産業鏈迎來了新的擴張周期,N型技術優勢凸顯,成爲新、舊玩家爭相布局的方向,N型産能快速滲透,開啓N型高效時代。其中,TOPCon憑借較高的性價比、提效路徑清晰等優勢,率先大規模量産,進入推廣紅利期。

矽片:大尺寸、薄片化、N 型化進程加速,矩形矽片成新趨勢

在降本增效的驅動下,矽片大尺寸、薄片化進程加速,集邦咨詢旗下新能源研究中心EnergyTrend數據顯示,2023年大尺寸矽片市場占比由2022年的83.45%快速提升至96.33%以上,166及以下矽片需求逐步萎縮;此外,在降本增效的驅動下,一體化組件企業爲提升組件功率,紛紛推出基于不同尺寸的矩形矽片挖潛組件功率的提升,目前矩形矽片布局主要以頭部組件企業爲主,尺寸尚未定型,仍處于多樣化發展階段。

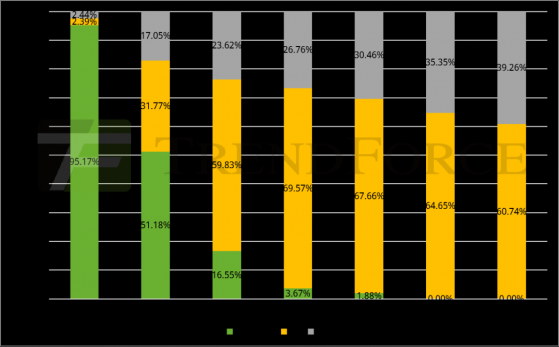

圖:2022-2026年不同尺寸矽片産能占比趨勢,Unit:%

N型矽片具備更大的減薄潛力,一體化的企業,TOPCon主流厚度已降至130μm/125μm(晶科),其他企業厚度分散在135μm-150μm區間;HJT矽片主流厚度爲130μm,部分廠商已經已着手推進導入120μm/110μm。目前N型矽片主流厚度已經大幅低于PERC矽片的厚度,在降本的持續推動下,N型矽片薄片化進程加速,2023年TOPCon/HJT矽片主流厚度有望分別達到130/120μm。

圖:異質結與TOPCon薄片化進程 (單位:μm)

2022年N型電池邁入量産元年,然考慮到目前下遊需求暫未出現大幅度增長,矽片企業仍以生産P型矽片爲主。目前市場上N型矽片占比約8%,總體産量較低,暫不具備規模效應。未來隨着N型電池片需求放量,N型矽片滲透率有望進一步提升,預計2023年N型矽片占比將提升至25%左右。此外,N型矽片對控碳、含氧量和純度要求更高,基于N型矽片對純度的要求,石英坩埚的更換頻率增加,未來兩年內,高純石英砂供給短缺或影響N型技術的整體滲透率。

圖:2021-2026年全球不同矽片類型市場份額預測(單位:%)

電池片:大尺寸、N型電池加速滲透,TOPCon産能占絕對優勢

隨着電池技術的迭代,以TOPCon、HJT、XBC爲代表的N型電池産能份額快速提升,集邦咨詢數據顯示,2023年電池片總産能將達到約1047GW,同比增長46.51%,新增産能主要以N型爲主,到2023年年底,N型電池産能可達550GW,占比52.5%,其中,TOPCon短期內因經濟性優勢明顯,大規模産能率先落地。此外,隨着PERC擴産産能的釋放及N型電池片産能的加速落地,大尺寸産品市場份額將持續提升,2023年占比達96.05%。

圖:2022-2027年全球電池片産能發展趨勢,Unit:GW

TOPCon實際産出有限,供給處于緊缺狀態

現階段,在N型産能的擴張中,TOPCon占據絕對優勢,2023年TOPCon電池片産能約441GW,占比80.27%,然新進入企業因自身技術工藝不足或將會影響産能的釋放進度,預計TOPCon産能的釋放主要集中在2023年下半年。

圖:2022-2027年不同類型N型電池片産能趨勢,Unit:GW

集邦咨詢表示,當前高品質TOPCon電池産能實際産出有限,供給處于緊缺狀態,2023年電池片總産出約528GW,TOPCon電池片産出約123.5GW,占比約28%,市場滲透率仍較低。目前TOPCon較PERC電池理論上溢價約0.1-0.2元/W,未來隨着降本的持續推進以及良率、效率的進一步提升,TOPCon較PERC的溢價有望進一步拉開,高溢價背景下,TOPCon産能擴張仍將持續高增。

圖:2022-2027年不同類型N型電池片産出趨勢,Unit:GW

HJT經濟性逐步凸顯,産業化進程有望加速

HJT受制于較高的單瓦成本,量産規模較小,目前HJT已建成産能僅約17GW,然HJT降本增效路徑清晰,未來隨着銀包銅、0BB、雙面微晶等工藝的導入,HJT經濟性有望得到提升,2023年HJT産能有望達到60GW,産出約13.1GW。從産能擴張來看,由于HJT與PERC産線幾乎無法兼容,主推HJT的企業多爲新玩家,其中華晟、愛康、金剛玻璃等進度較快,一體化企業中,東方日升進展較快,其他老玩家如通威、隆基預計今年會有量産線出現。

組件:大尺寸、高功率、雙玻組件占據絕對優勢,TOPCon技術進入推廣紅利期

目前,TOPCon組件一體化成本已基本與PERC組件持平,並有望于年內實現低于PERC。TOPCon組件經濟性優勢凸顯,成爲一體化組件企業重點推進的方向,晶科、晶澳、天合、正泰等均有TOPCon産能布局;主推HJT的企業多爲華晟、金剛玻璃、愛康等新玩家,一體化企業東方日升亦主推異質結;此外,阿特斯在TOPCon和HJT均有布局,隆基主推HPBC組件,愛旭主推ABC組件。

從組件産品版型及功率來看,N型組件版型豐富,大尺寸、雙玻組件占據主導地位,功率朝700W+邁進,應用場景可覆蓋分布式及地面電站。N型組件版型上主要以182-54/72單雙玻及210-60/66雙玻組件産品爲主,182-72雙玻最大功率爲620W,210-66版型TOPCon組件最大功率爲720W,210-66版型HJT組件最大功率可達732.6W。

圖:TOPCon組件産品版型及功率分析(單位:W)

圖:HJT組件産品版型及功率分析(單位:W)

總的來說,隨着光伏産業鏈降本增效的持續推進,N型高效時代開啓。矽片方面,大尺寸、薄片化、N 型化進程加速,矩形矽片成新趨勢;電池片方面,大尺寸、N型電池加速滲透,TOPCon實際産出有限,供給處于緊缺狀態;組件方面,大尺寸、高功率、雙玻、N型組件滲透率提升,TOPCon技術進入推廣紅利期。