智通港股早知道 | AMD與Meta達成AI芯片採購協議 極智嘉-W(02590)預計2025年收入同比增加30%至32%

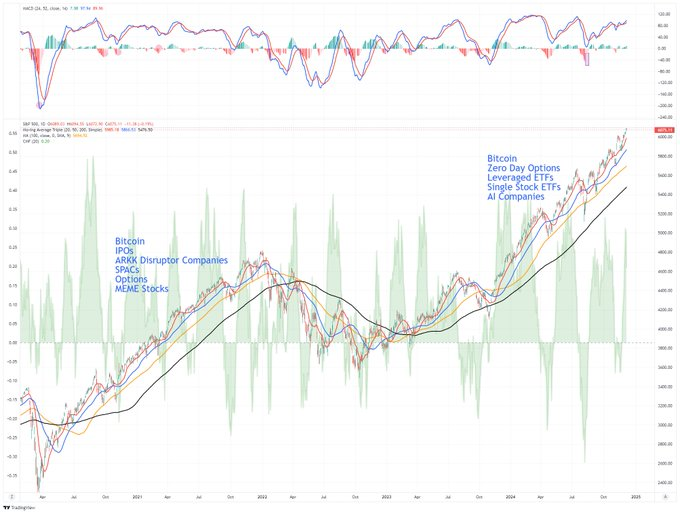

此前,我們分析了隨著投資者爭相加碼風險資產,市場大量湧現投機與杠杆。鑒於美股持續攀升,投資者心態日益膨脹,這也在情理之中。

股票、比特幣、杠杆投資品及網紅股均大幅上揚,不禁讓人回想起新冠疫情封鎖解除後的那波「狂熱」。

標普500指數走勢圖

顯然,投機情緒正助推市場上行,然而投資者對回檔風險並不太在意。市場已呈現超買態勢,與短期均線明顯偏離。此外,對於看漲的投資者而言,近期需警惕的一大風險是高企的股票估值與投資組合再平衡需求相疊加,這可能會衝擊市場穩定。

根據2023年的統計數據,美國共同基金管理的資產規模約為19.6萬億美元,而交易所交易基金(ETF)則管理著約8.1萬億美元,表明有大量投資組合同時配置了股票與債券。

投資組合再平衡風險

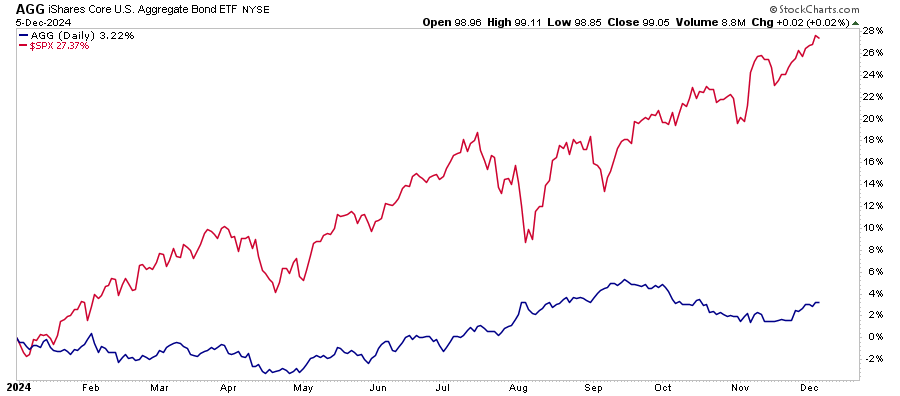

年終將至,投資組合經理需根據稅務規劃、分紅安排及年報要求,對持倉比例進行相應調整。以今年為例,截至目前, 標普500指數已累計上升約28%,而投資級債券(參考iShares美國綜合債券ETF,紐約證券交易所代碼:AGG)僅上升3.2%。這樣的業績差異,會使得原本60/40的股票與債券配置比例,變為65/35。為了恢復60/40的平衡,經理們需削減5%的股票投資,同時增加5%的債券投資。

AGG日線圖

倘投資組合再平衡的規模較大,很可能會壓制風險資產,導致市場短期回檔或盤整。

目前,部分再平衡操作已在實施中,然而鑒於當前股債比例已處於極端狀態,我們預計後續還將有更多調整。

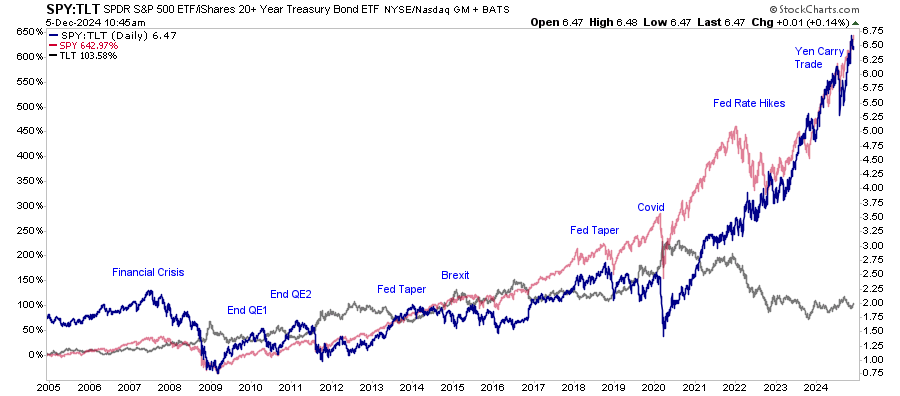

SPY/TLT日線圖

從歷史數據來看,股債比例通常維持在1:1至2.5:1之間。然而,自疫情以來,隨著資金大量湧入風險資產,這一比例急劇攀升。當前,股債比例已高達6.5:1,我們預判這一比例遲早會迎來回檔。特別是在2024年股票表現遠超債券的背景下,投資組合經理的再平衡操作可能會在未來幾周內加劇市場的拋售壓力,這一潛在風險目前尚未得到足夠關注。

不過,正如我們上周所言,我們預計任何回檔都將是短暫且有限的。

「如果你目前股票配置偏低,不妨利用市場的小幅回檔和盤整機會,根據需要增加投資,以使投資組合達到目標權重。儘管回檔可能較為輕微,但提前準備好資金將大有裨益。待新政府就職後,我們可進一步評估可能出臺的政策,並據此調整投資組合。」

雖然當前市場並無明顯看空信號,惟這並不意味著我們可以忽視風險管理。特別是展望2025年,市場前景可能面臨更多不確定性,因此我們更應保持謹慎態度。

2025年盈利前景一片大好

上周,我們討論了市場中投機與杠杆活動的增加。正如文章所述,儘管當前估值偏高,但短期內市場情緒對估值起著決定性作用。展望2025年,華爾街對盈利增長持樂觀態度,投資者也願意為更高的估值支付溢價。

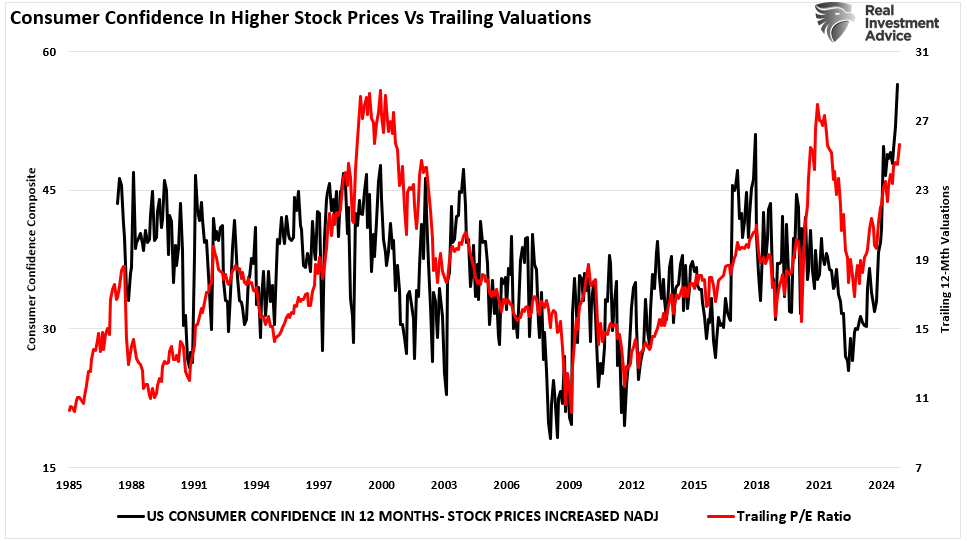

消費者方面同樣信心爆棚,他們預計未來12個月內股價將持續上升,這一信心指數已攀升至歷史高點。

消費者信心vs估值

據標普全球預測,2025年每股收益將大幅增長19.87%,從209.83美元提升至251.53美元。然而,這一增速遠高於自1900年以來的長期盈利增長趨勢。在牛市強勁時,市場往往會為高估值尋找合理理由,因此這種樂觀情緒並不少見。但問題在於,如此樂觀的預測往往難以實現。以2023年3月為例,標普全球預測2024年全年盈利將增長13%,而實際增長僅為9%,儘管市場升幅接近28%。

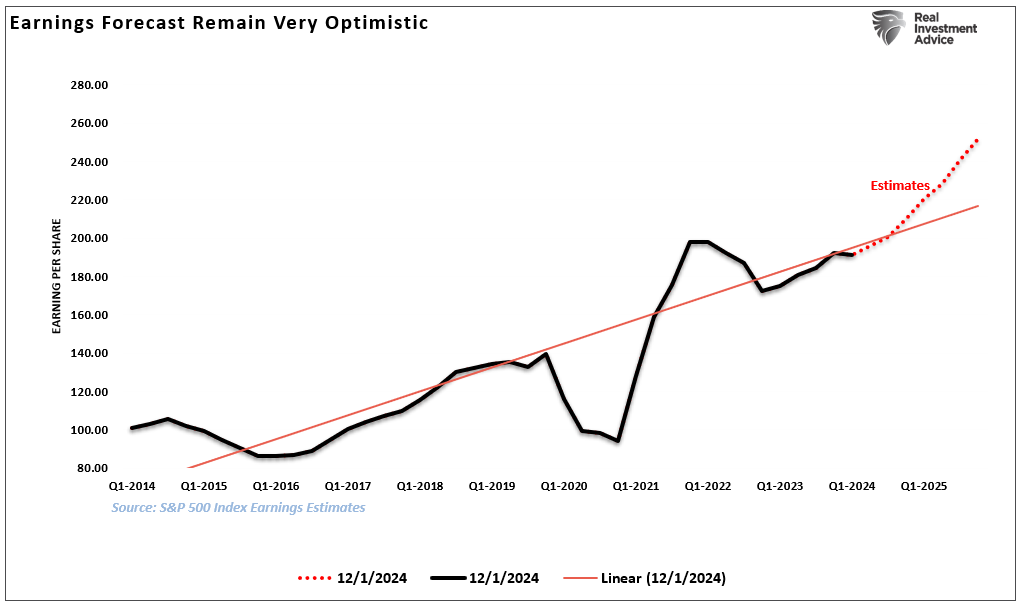

如圖所示,當前預估值遠高於2014年以來的線性增長趨勢線,而實際盈利增長則與之較為接近。這表明,2025年的預估值可能會下調至約225美元/股,即盈利增長約7%。當然,盈利增長的線性趨勢與經濟增長緊密相關,也是投資者在新一年里考慮高回報時的重要因素。

盈利預測仍然非常樂觀

盈利增長難以超越經濟增速

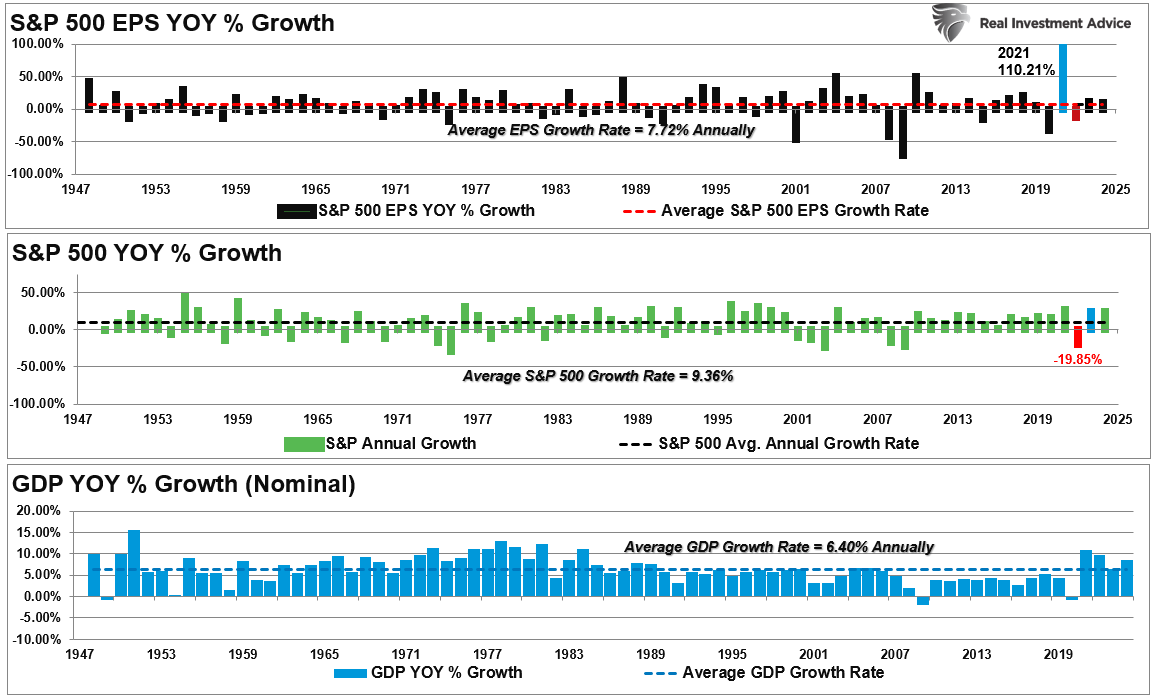

從長遠來看,盈利增長難以超越經濟增速,這是因為盈利從根本上來源於經濟活動。生產總值(GDP)作為衡量境內生產商品和服務總值的指標,可靠地反映了整體經濟活動的狀況。當GDP增長時,經濟活動隨之增加,這通常會刺激消費支出和企業投資的增長,進而推動企業盈利的提升。相反,GDP的收縮則預示著經濟的放緩,往往會對企業利潤產生抑制作用。

這一觀點得到了數據的支持。從歷史角度看,GDP的增長與企業盈利的增長之間存在著密切的聯繫。聯儲局的數據顯示,自1948年以來,實際GDP每增長1%,標普500指數的盈利平均增長約6%。這一關係凸顯了GDP在評估盈利趨勢方面的基礎性作用。通過圖表,我們可以直觀地看到這一關係。

「自1947年以來,每股收益年均增長7.7%,而經濟年均增長率為6.40%。鑒於消費支出在GDP中的重要地位,這種增長率之間的緊密關聯是合乎情理的。」

標準普爾500指數vs每股收益增長vs GDP增長

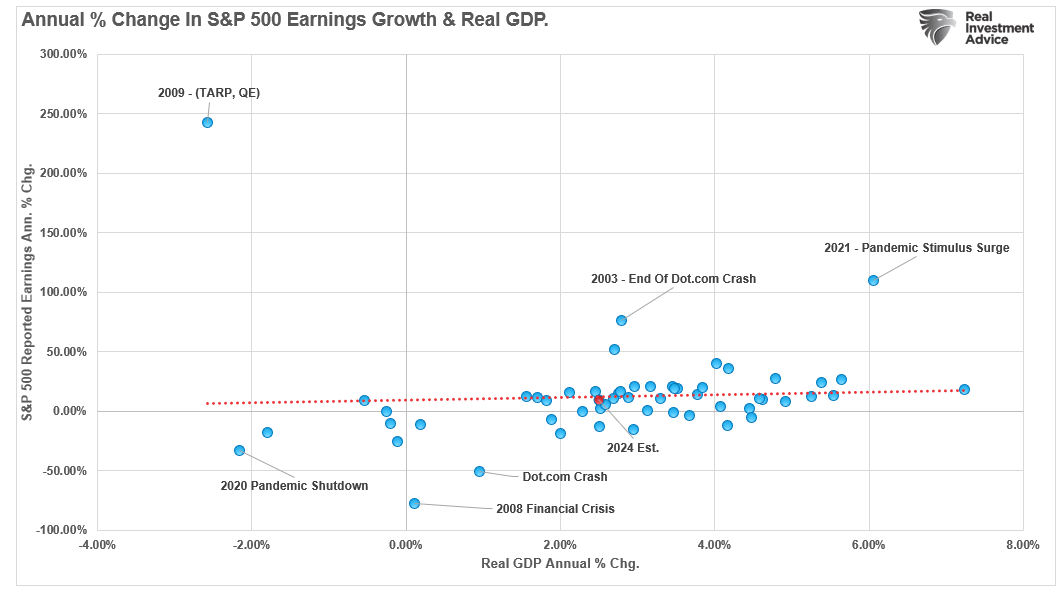

為了更直觀地展示這一數據,我們可以觀察盈利增長的年度變化與經通脹調整後的GDP之間的相關性。儘管有時盈利會偏離基礎經濟活動,但這通常是由於經濟衰退前後的盈利波動所造成的。目前來看,經濟和盈利的增長與長期的相關性保持高度一致。

標準普爾500指數盈利和GDP的年度變化

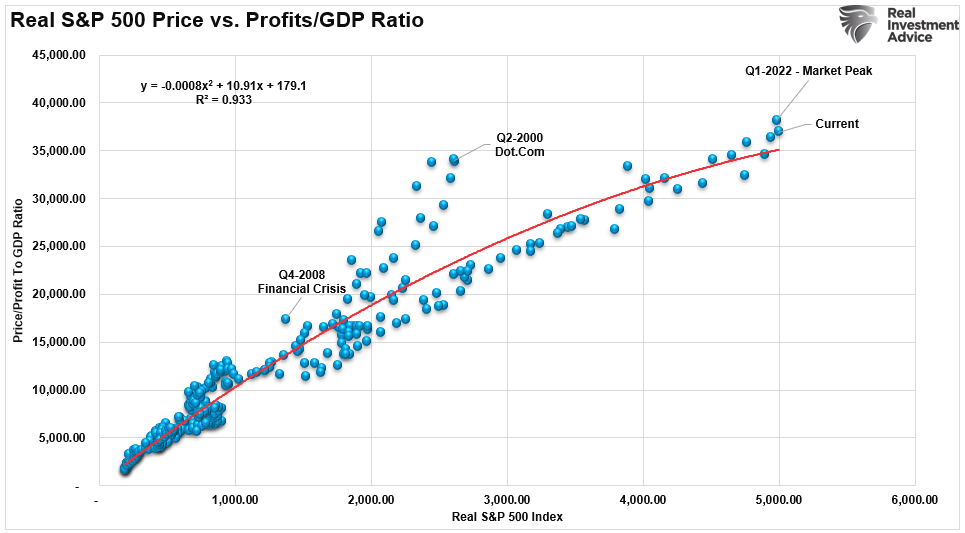

然而,正如我們之前所討論的,市場與企業利潤占GDP的比例之間也密切相關。在當前的市場環境下,由於市場勢頭和心理因素的影響,市場可能會暫時脫離基本經濟現實。但長期來看,這種偏離是不可持續的,因為企業的盈利能力最終還是要取決於基礎經濟活動。

標準普爾500指數實際價格vs利潤與GDP之比

接下來,我想先討論兩個具體的指標:美國供應管理協會(ISM)製造業指數和芝加哥聯儲全國活動指數。

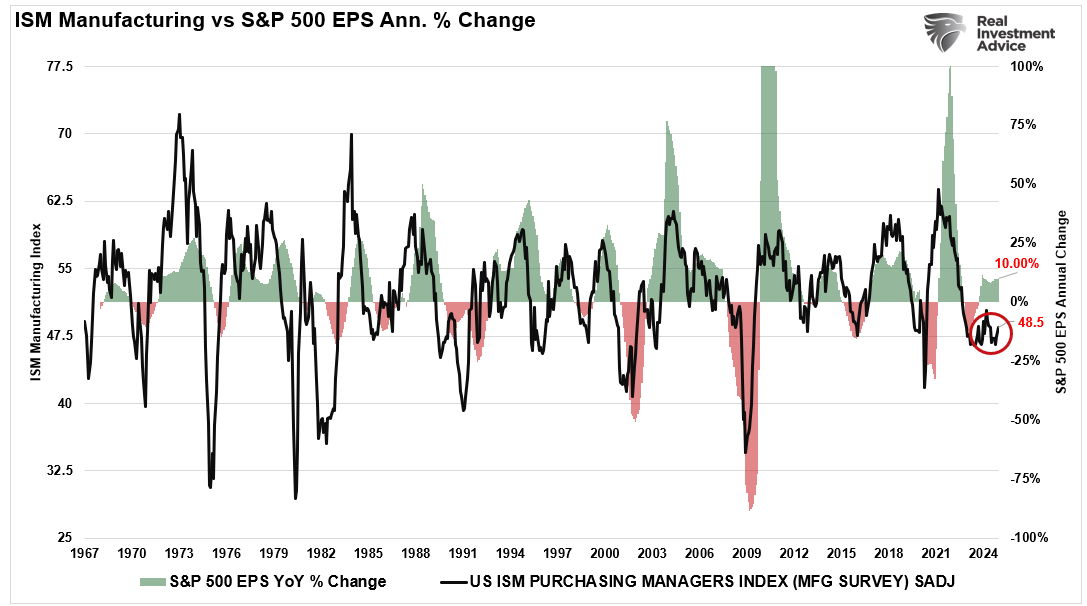

美國供應管理協會(ISM)製造業指數

美國供應管理協會製造業指數是廣受關注的製造業經濟活動先行指標。該指數通過對採購經理的調查,匯總了新訂單、生產水準和就業等關鍵指標。

- 指數高於50意味著製造業擴張,這通常有利於盈利增長。

- 指數低於50則表明製造業收縮,往往預示著經濟疲軟和企業利潤下滑。

截至2024年底,美國供應管理協會製造業指數持續低於50,標誌著製造業陷入衰退。這一數據與訂單減少、需求疲軟的情況相吻合,引發了人們對2025年企業盈利韌性的擔憂。儘管製造業僅占美國GDP的約20%,但其對供應鏈的影響力巨大,進而對更廣泛的經濟活動產生放大效應。

ISM製造業PMI指數vs標普500指數EPS年度變化

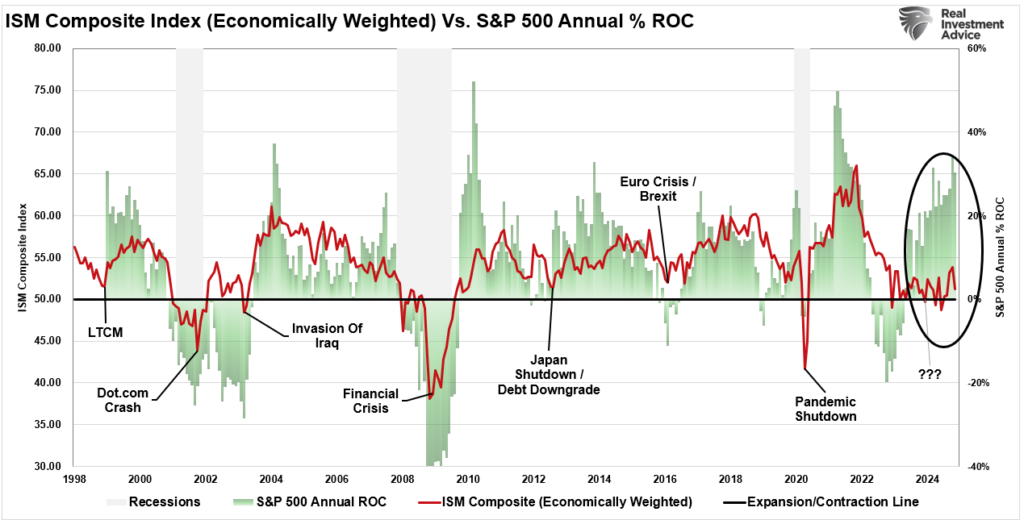

企業盈利增長與ISM製造業指數等經濟指標密切相關,因此,對於華爾街對2025年的樂觀預期,我們應持謹慎態度。然而,即使我們將構成經濟增長主體的服務業納入考量,並相應調整權重,也會發現股市表現遠超基礎經濟活動。

從歷史上看,當盈利增長未能達到預期時,這種超額收益往往難以持續。

ISM綜合指數vs標普500指數年度ROC百分比

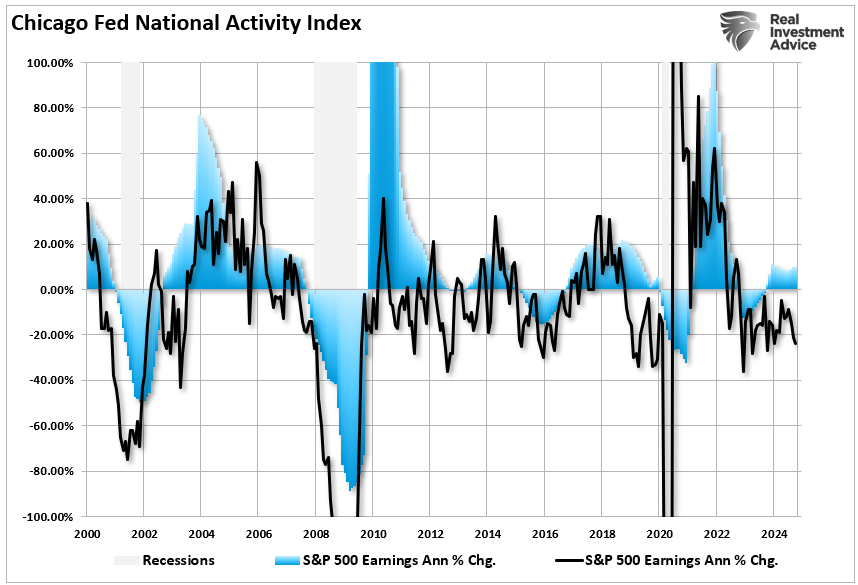

不過,值得關注的另一個重要經濟指標是芝加哥聯儲全國活動指數,它是對經濟的全面衡量,但人們往往會忽視它。

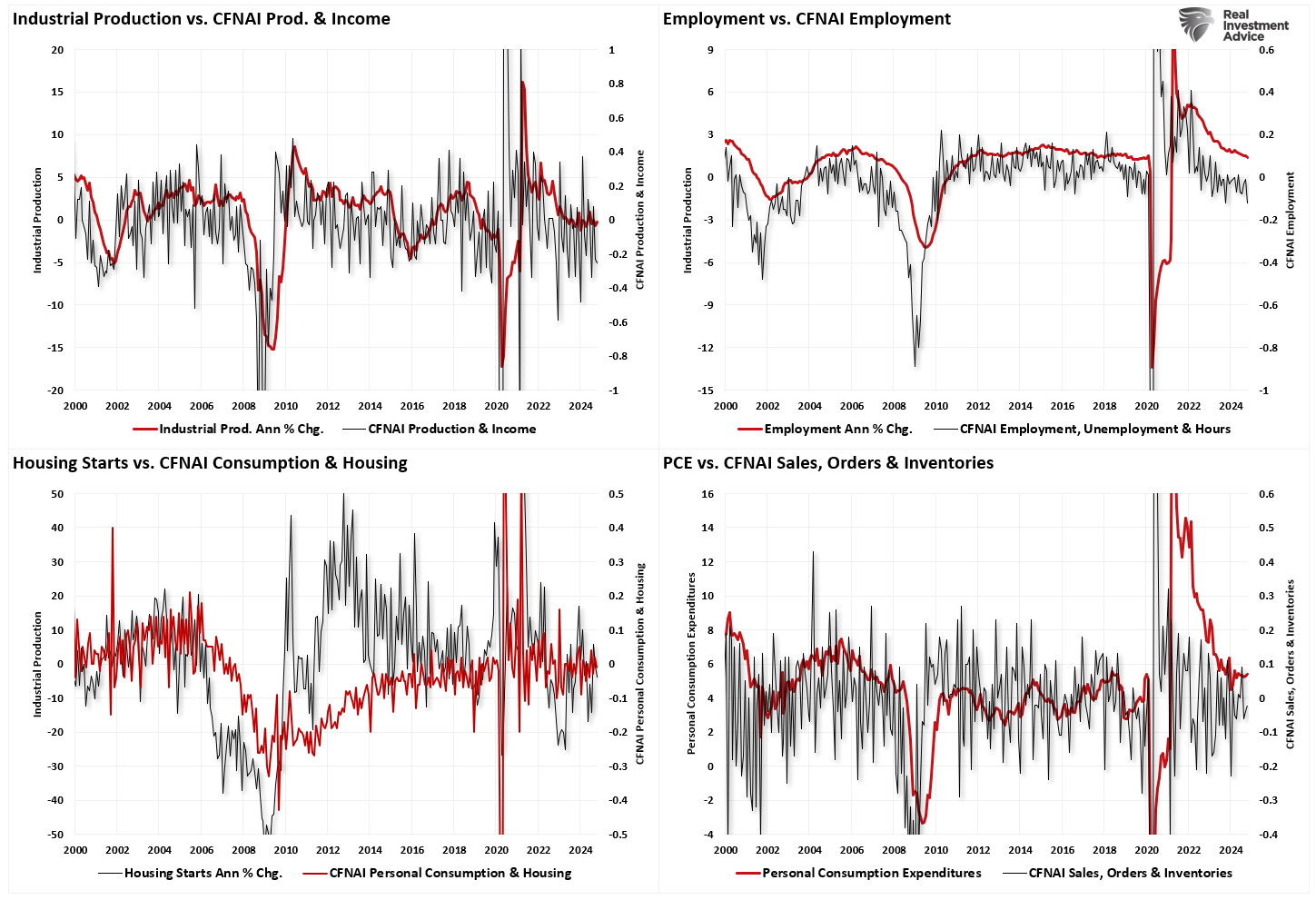

芝加哥聯儲全國活動指數(CFNAI)

CFNAI綜合了四大類共85項月度經濟指標:

- 生產和收入;

- 就業、失業和工時;

- 個人消費和住房;

- 銷售額、訂單和庫存。

CFNAI數值高於零表示經濟增長高於趨勢水準,低於零則意味著增長低於趨勢水準。2024年10月,CFNAI錄得-0.15,反映出經濟活動較為疲軟。倘該指數長時間處於負值區域,往往預示著經濟衰退的風險上升。值得注意的是,就業指標顯示就業率的年變化率將繼續下降,工業生產將放緩,個人消費增長也將趨緩。

CFNAI vs其他經濟指標

CFNAI覆蓋範圍廣泛,為我們提供了從不同且細緻的視角,觀察經濟力量如何共同影響企業盈利。隨著生產和就業指標的惡化,要在2025年實現強勁盈利愈發艱難。如圖所示,CFNAI與企業盈利之間存在較高的歷史相關性,不過這種相關性存在波動。

CFNAI vs 盈利

2025年風險展望

投資者應注意,相較於實際情況,分析師對2025年的展望異常樂觀,然而明年市場仍面臨諸多逆風因素。

「當前的前瞻性預估存在一個問題,即要維持歷史高位的盈利增長和創紀錄的企業利潤率,必須滿足多個條件。」

- 經濟增長必須保持強於20年平均增長率。

- 工資和勞動力增長必須逆轉(減弱),以維持處於歷史高位的利潤率。

- 利率和通脹均需下降,以支撐消費者支出。

- 特朗普計畫的關稅將增加某些產品的成本,且這種增加可能無法完全通過替代產品來抵消。

- 政府支出減少、債務發行減少以及赤字縮減,都會削減企業利潤(根據卡萊茨基利潤方程)。

- 中國、歐洲和日本經濟增長放緩,將減少對美國出口的需求,進而拖慢經濟增長。

- 聯儲局維持高利率並繼續縮減資產負債表,將降低市場流動性。

你應該已經明白了。儘管分析師目前對2025年的經濟和盈利增長非常樂觀,但仍然存在這些潛在風險。在審視當前經濟數據的相對強度和趨勢時,這些風險尤其明顯。製造業活動疲軟、GDP增長放緩以及消費者行為謹慎,都指向了一個不太支持盈利大幅增長的經濟環境。因此,投資者必須謹慎應對華爾街高預期與經濟狀況軟化之間的脫節。

如果這些逆風持續存在,企業盈利增長可能會慢於華爾街目前的預測,甚至出現輕微收縮。對投資者而言,這可能意味著股票回報降低,特別是在對盈利不達預期更為敏感的高增長板塊。

我們的交易策略

不過,臨近年終,無需過分謹慎。牛市趨勢依然完好,企業回購持續進行,投資經理也必須在新年前夕為年度報告做好「萬全準備」。

然而,即便市場處於一年中的季節性強勢期,也總有可能出現「意外」。因此,應繼續遵循必要規則,以保持波動率處於可控水準。

- 將各倉位的止損位收緊至當前支撐位。

- 為投資組合對沖主要市場下跌風險。

- 在大賺特賺的倉位上獲利了結。

- 賣出表現滯後和虧損的倉位。

- 籌集現金並調整投資組合至目標權重。

請注意,其中並未提及「賣出所有倉位並持有現金」。

2025年駕馭市場的關鍵在於,不要試圖精准「擇時」在頂點賣出。這是不可能的。成功的長期管理在於理解何時「適可而止」,並願意獲利了結以保護收益。對於當前許多股票而言,我們正面臨這樣的處境。

***

InvestingPro一出,港美股估值數據盡收眼底:分析師精估、模型細算——兩面夾擊,股票估值無所遁形!

好處多多益善:

(1) 避開泡沫陷阱,保住錢包;

(2) 發掘低估良機,賺得盆滿缽滿;

(3) 買賣點位精準把握,贏在起跑線!

即刻點擊,深入了解InvestingPro,超值優惠不容錯過!

編譯:劉川