憑借直播帶貨順利轉型的新東方自6月以來火爆出圈,而這一家已啓動赴美上市征程的企業與新東方也破有淵源。

智通財經APP了解到,全球大件商品B2B交易平台大健雲倉已于7月8日向SEC遞交了F-1文件,其申請以“GCT”爲代碼在納斯達克上市,發行股份數量以及募資金額尚未披露。

據悉,大健雲倉的創始人爲吳雷,其在2000年左右加入新東方,2002年至2006年期間,其擔任新東方職業教育公司的總經理。至2010年,吳雷以日本市場爲切入點進入跨境電商領域,這才有了今日的大健雲倉。

在過往叁年中,大健雲倉的B2B交易平台實現了爆發式成長,平台GMV從2019年的3546.8萬美元增至2021年的4.14億美元,年複合增速高達241.61%。基于高成長的GMV,大健雲倉收入表現亮眼,其2019至2021年的收入分別爲1.22億美元、2.75億美元和4.14億美元,年複合增速84.12%。

憑借高成長的GMV和亮眼的收入表現,大健雲倉能否獲華爾街“青睐”?透過招股書便能從中找到答案。

基于高效物流網絡的B2B交易平台

自2010年進入跨境電商行業以來,大健雲倉已有超10年的發展曆史,而2019年是公司成長過程中的一個關鍵節點。憑借在行業內的積累和沉澱,大健雲倉在該年初正式上線了大件商品B2B交易平台。

該平台整合了搜索、支付和物流等一系列服務,連接起了制造商和海外經銷商,可爲買賣雙方提供更高效和優質的跨境大件商品交易體驗。而這一切的基礎,得益于大健雲倉已建立了全球化的物流倉儲系統,能提供一站式的海外倉儲物流解決方案。

據招股書顯示,大健雲倉在北美、歐洲和亞洲的四個國家擁有21個大型倉庫,總存儲面積超400萬平方英尺,覆蓋11個目的港,年集裝箱數超過1萬個,並通過與主要航運、卡車運輸和貨運服務提供商的合作,擁有廣泛的航運和卡車運輸網絡。其中,美國是大健雲倉最大的市場,公司物流服務有能力在平均叁天的交貨時間內覆蓋美國 48 個州超90%的客戶。

基于廣泛且高效的物流網絡,爲滿足買家多樣化的産品需求,大健雲倉已從剛開始的家具領域向家用設備、家用電器等行業擴張,持續擴充平台SKU。在促進自有B2B交易平台發展的同時,大健雲倉也直接從制造商處采購高評價産品,並直接銷售給包括樂天、亞馬遜、沃爾瑪、Wayfair等的第叁方電商平台。

基于上述的業務模式,大健雲倉可實現叁種不同類別的收入,分別是3P收入、1P收入以及平台外電子商務收入。其中,3P收入指的是大健雲倉平台上的買賣雙方之間的交易産生的服務收入,平台會根據交易收取1%-5%的傭金,然後收取倉儲費、最後一公裏交付費、履行費以及其他費用。

1P收入指的是大健雲倉在平台上出售自己購買的庫存商品從而獲得産品收入;而平台外電子商務收入指的是大健雲倉向第叁方電子商務平台銷售庫存所産生的産品收入。在招股書說,大健雲倉將3P收入劃分爲服務收入,1P收入、平台外電子商務收入則統稱爲産品收入。

自有平台收入占比持續提升

從運營數據和財務表現來看,大健雲倉受益于我國在疫情爆發後國內供應鏈的率先恢複。2020年初,國內疫情短期內得到有效控制,生産端迅速恢複,但海外市場因疫情的沖擊供應不足,需大量進口商品,且由于防疫的需求,線上經濟崛起,選擇網上購物的消費者大幅增加。基于高效物流的搭建以及B2B電商交易平台的推出,大健雲倉緊緊抓住了行業發展機遇,實現了高速成長。

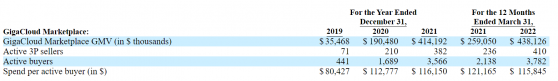

據招股書顯示,2019年時,大健雲倉平台上有71個3P賣家,活躍買家數量爲441個;至2020年時,3P賣家翻3倍至210家,活躍買家數量增長282.33%至1689個;2021年,平台商家數量繼續增長,3P賣家增至382個,活躍買家數量增至3566個。截至2022年3月31日,3P賣家與活躍買家仍持續增長。

在活躍買家增長的同時,活躍買家的支出也在不斷提升,2019至2021年分別爲8.04萬美元、11.23萬美元、11.6萬美元。“量價齊升”下,大健雲倉交易平台上的GMV實現了241.61%的複合增長。

從收入來看,無論是平台內收入或是平台外收入,均實現了快速增長,但整個收入結構向平台內提升的趨勢十分明顯。據招股書顯示,2019至2021年,大健雲倉的産品收入占比分別爲87.6%、78.2%、76.3%,其中,1P收入占比持續提升,分別爲34.4%、44.4%、45.5%。

此外,同期的3P收入占比分別爲12.4%、21.8%、23.7%,亦呈穩步提升態勢,這便意味着購買大健雲倉庫存産品的買家逐漸增多。而平台外電商收入則由2019年的53.2%下降至2021年的30.8%,隨着大健雲倉自有平台的持續發展,該占比或將逐漸降低。

值得注意的是,大健雲倉的毛利率呈現出了較大的波動,2019至2021年,其毛利率分別爲18.1%、27.3%、21.6%,2020年毛利率的大幅提升主要是因爲倉庫和物流網絡的利用效率提升,規模效應釋放;2021年毛利率的下滑主要是因爲海運成本的大幅上升,正因如此,2022年第一季度的毛利率下降至15%,較2021年同期的22.1%有6個百分點的下滑。

爲體現公司正常的盈利水平,大健雲倉在招股書中引入了調整後的EBITDA指標。數據顯示,2019至2021年,大健雲倉調整後的EBITDA分別爲492.8萬美元、4549萬美元、4795.3萬美元,實現持續增長,但2022年第一季的調整後EBITDA下滑30%至692.8萬美元。

市場需求減弱或成短期潛在風險

雖說大健雲倉過往兩年的高速成長是公司受益于疫情對海外生産端的影響,但從行業整體的發展趨勢來看,大健雲倉未來仍有望從行業的發展中獲益。

就大健雲倉目前的主要市場美國而言,美國的B2B市場預計在14.8萬億美元,幾乎是美國零售市場規模的3倍,但據弗若斯特沙利文數據顯示,美國B2B電子商務的滲透率約9%,落後于電子商務在零售中的滲透率14.3%,隨着消費習慣的轉變以及物流服務效率的提升,預計B2B電子商務在美國仍有較大的提升空間。

弗若斯特沙利文表示,在2020年時,美國家具和家電的線上銷售額分別爲162億美元、100億美元,至2025年時,該兩大市場的規模有望增長至261億美元、138億美元,年複合增速分別爲10.1%、6.6%。

從長期看,美國B2B市場的發展將讓大健雲倉獲益,且當前海外運費價格已逐漸回落,這將使公司的盈利能力有所回升。但大健雲倉面臨的潛在風險也不容忽視,其一是美國生産端的恢複或會對進口需求造成分流,且在持續的加息下,美國經濟已受影響,市場需求或將低迷。

其次,大健雲倉推出交易平台後,其業務已不局限于物流,公司與市場主流的電商平台已形成競爭關系,若市場競爭加劇,或會對公司經營造成一定影響。同時,大健雲倉目前的業務仍依賴于部分第叁方電子商務平台,若該等平台發生規則的變動,亦會影響公司業務發展。