同樣作爲投資收益來源,大部分個人投資者一味追求市場波動放大貝塔(β)值,而忽略穩定派發股利的重要性,機構投資者熱衷于穩定的股利派發水平,長期持有價值股驅動股價貫穿經濟周期,比如中升控股(00881)。

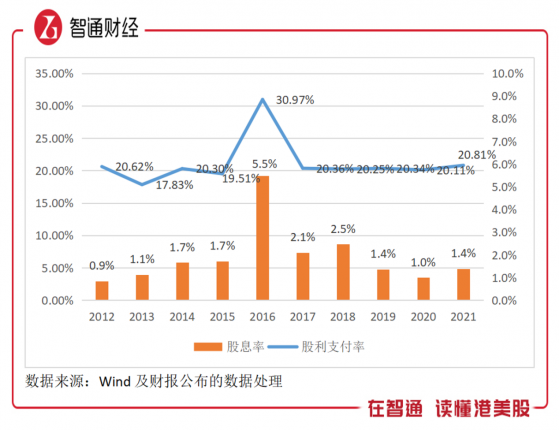

智通財經APP了解到,近日中升控股發布公告,股東周年大會以100%投票通過了年度派息方案,年度末期股息爲0.84港元每股,股利支付率20.8%。實際上,該公司近10年間收入增長了2.5倍,淨利潤增長了10倍,股利增長了9.63倍,每年維持在20%左右的股利支付率。

保持持續成長的同時,仍獲得不錯的股息率,在市場中並不多見,在成長、利潤增長及穩定派息水平驅動下,該公司市值走出長牛趨勢。

中升控股10年間市值增長了5.7倍,而行情主要在2016年啓動上升通道,2018-2021年間恒指走了叁年熊市,該公司逆市持續大漲,2022年恒指繼續下行,該公司有所回調,但仍遠跑贏大市。在今年5月份,恒生指數公司將該公司于6月13日納入恒生指數成分股,權重爲0.26%,入選恒指表明市場及投資者的充分認可。

其實從曆史走勢看,相比于成長,不難發現影響中升控股股價最核心因素爲利潤預期,即便大市不好,有利潤支撐仍能走出獨立于大市的行情。該公司目前13倍的市盈率估值並不高,若利潤持續增長,估值也將進一步提升。

毛利驅動,整體盈利水平穩升

中升控股是國內豪華及超豪華品牌經銷商龍頭,經銷商行業模式大同小異,業務都包括新車銷售及售後服務,新車銷售主要驅動收入增長,而售後服務利潤率高,貢獻超過六成利潤。此外,行業龍頭一般也有二手車業務,除了賺取差價外,還通過平台服務及金融服務模式賺取傭金收入。

新車業務行業毛利率在3-5%之間,2021年該公司爲3.66%,處于行業中值,品牌越高端毛利率越高,該公司加大豪華品牌的擴張力度,去年10月完成對仁孚中國的收購,奔馳品牌市場份額提升至18%。售後服務行業毛利率在40-50%,2021年該公司爲48.1%,該業務占比收入不高,僅爲14%,但毛利潤是新車的1.9倍,貢獻超過63%。

此外,中升控股也經營二手車業務,銷售業務毛利率相比于新車略高,2021年爲6%,但收入及利潤貢獻均較低,對業績影響不大。由于售後服務利潤的貢獻,該公司整體毛利率呈上升趨勢,2021年達到10.5%。值得注意的是,該公司叁大費用率非常穩定,其中銷售費用率及行政費用率常年維持在4%及1.5%左右。

細心投資者可能觀察到,該公司整體利潤有近50%來自于其他收入貢獻,2021年淨利潤爲83.29億元,而其他收入爲38.91億元,占比達46.7%。其他收入主要爲傭金收入,核心爲二手車業務的交易傭金,該公司較二手車銷售和其他業務分開,並將交易傭金業務放置其他業務,其實均屬于持續經營業務。

該公司淨利潤純度高,按往年看,折舊攤銷占比1%-1.5%區間,比較穩定,主要爲固定資産折舊,其他收入中核心傭金部分也屬于可持續經營業務。以整體淨利潤算,中升控股淨利潤近五年複合增長率爲25.6%,高于收入水平,2021年淨利率4.8%,在港股同行中僅次于美東汽車,但以規模看,在行業中遙遙領先。

中升控股收入規模超過1700億元,增加一個點的利潤率就可增加超17億元的可派息利潤,作爲長線投資者,更爲關注的是該公司的利潤率是否有提升預期。

品牌組合調整,利潤率有提升預期

智通財經APP認爲,影響利潤提升主要有兩個方面的影響:一是收入規模持續增長;二是費用水平能夠得到有效控制。對于中升控股而言,車市結構轉換,新能源車是機會,但短期豪華車仍是銷售主力;如上文分析,該公司各項費用常年穩定,利潤率主要爲毛利率影響,而毛利率則是不同業務組合帶動。

汽車行業正在結構調整,氣勢洶洶的新能源車逐步取代燃油車,BBA作爲國內叁大市場份額最大的豪華車,銷量雖然相對抗跌,但也面臨着高端新能源車如蔚來及特斯拉等競爭威脅,這也驅使經銷商改變品牌戰略。中升控股堅定提升豪華車組合戰略,提升毛利率水平,2021年其新增39家4S店,逆勢擴張,且基本都是豪華車店。

該公司在新能源車上初步試探,但未得到深入發展,目前在深圳僅小鵬新車交付中心和商超店已經投入運營。二手車貢收入份額底,對盈利能力貢獻有限,不過宏觀經濟壓力下,預計二手流通市場較新車市場樂觀。從規模成長看,增長預計放緩,毛利率提升主要在于新收購的仁孚中國的業績釋放。

2021年,中升控股豪華品牌銷量占比總銷量56.7%,想要提升新車毛利率需要繼續擴張豪華車店面,收購仁孚之後,預計複制至其他品牌,通過收購模式擴張豪華店面。此外,售後服務是該公司毛利率高且穩定的業務之一,核心在于擴大該業務收入來源,其4S店擴張帶來成長保障。

支撐邏輯未變,但估值不占優勢

中升控股有叁大利潤預期,包括仁孚中國貢獻預期,其他豪華車品牌擴張提升豪華組合預期,以及售後服務成長驅動毛利潤貢獻提升預期。不過該公司新能源車剛起步,不排除加大推廣力度獲取市場份額,從而增加核心的銷售費用率,而新能源車市場處于摸索階段,利潤率預計不會很高,也進一步削弱整體盈利水平。

就目前掌握的信息而言,該公司整體利潤預期樂觀,而常年20%的股利支付率及1-3%股息率,仍將驅動股價持續保持在上升同道內。

就估值而言,對比同行該公司並不占優勢,PE(TTM)、PB(MRQ)及價值倍數分別爲13.59倍、2.81倍及9.33倍,遠高于永達汽車及和諧汽車等同行,或限制漲幅空間。但就利潤預期而言,若保持36%的複合增速(近叁年),預期未來叁年PE(TTM)將爲5.65倍,相比于目前估值倍數下降58%。

值得一提的是,該公司于5月10日-13日回購了148.3萬股,相當于股本的0.07%,反映管理層對業務發展信心充足,前景展望樂觀。有券商分析稱,該公司曆次回購和增持股份後,股價在6個月內最大漲幅高達20-60%,疊加6月納入恒生指數成分股,給長線投資者注入定心劑。

總的來說,中升控股憑借成長、盈利及分紅驅動,市值走出長牛,今年雖有所回落,但仍處于上升通道中,最核心的利潤預期仍在,長線驅動邏輯未變。不過該公司在估值上不占優勢,同行中,永達及和諧汽車基本面也比較強勁,且估值偏低,其中永達股息率達7%,或分化資金而壓制其股價上行空間。