在經曆了2020年疫情給行業帶來的嚴冬後,2021年的醫美行業反彈增長的幅度已超過了市場預期。整體市場規模正式踏入2000億的台階,成爲“十年十倍”的黃金行業。

而行業的景氣度也一直反映在各大頭部企業的業績中。以美股醫美國際(AIH.US)爲例,11月16日,醫美國際發布了其2021年Q2季度財報,核心指標均優于去年同期成爲其財報的主要內容。

財報顯示,2021年第二季度,醫美國際實現營收2.24億元,同比增長34.3%;當期毛利達到1.34億元,同比增長40.3%,毛利率較去年同期和今年一季度均有提升。上半年公司整體營收達4.35億元,同比增長68.6%,毛利2.56億元,同比增長96.6%。

醫美國際業績的持續增長,正是後疫情時代國內醫美行業迅速回暖的真實寫照。並且隨着行業監管趨緊以及行業分化和整合不斷加劇,頭部企業的優勢正愈加明顯,但即便如此,面對日趨激烈的行業競爭態勢,頭部企業同樣在加速調整和轉型。

行業回暖,紅利持續

與此前受集采影響的醫藥和醫療器械賽道不同,醫美行業在後疫情時代景氣度一直居高不下。一方面,此前積壓的市場需求不斷被挖掘,另一方面,企業間加速整合和合規力度加大都極大推動了行業規模的增長。在此背景下,醫美國際的業績也得到持續增長。

從整體業績情況來看,Q2季度,醫美國際實現營收和毛利雙增,且增幅均超過30%,而毛利率較去年同期和今年一季度相比也均有提升。在公司取得優異業績背後,除了有行業紅利的影響,也與醫美國際主動尋求調整和轉型有密切關系。

據智通財經APP了解,報告期內,醫美國際積極推進戰略轉型布局,剝離非核心市場或盈利水平不達標的醫院及診所,戰略性地將發展重點從快速擴張,轉移至更專注、穩定及可持續的收入及盈利增長。

以輕醫美領域爲例,輕醫美正是醫美國際認定的擁有增長持續力的細分賽道,此次報告期內公司也在持續加注這一賽道。今年以來,公司的轉型布局已初見成效,醫美國際位于北京的輕醫美門診已于今年3月開業,二季度月均收入超過100萬元,並取得不錯的盈利。此外,公司還預計于今年底在深圳新開另外叁家輕醫美門店。

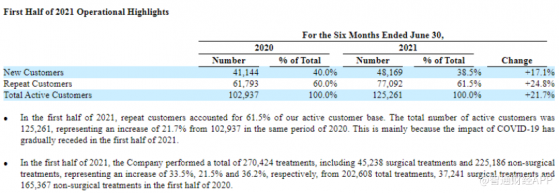

財報運營數據印證了醫美國際轉型的有效性。財報顯示,今年上半年公司新增 客戶數爲48169人,同比增長17.1%;複購老客戶數爲77092人,同比增長24.8%;總客戶數爲12.5萬人,同比增長21.7%。隨着醫美國際不斷提升服務品質,重視加強服務建設,複購老客戶的占比也持續提升至62%。

雖然醫美國際在運營數據上仍保持較高增速,但在其背後,醫美行業機構同質化問題也在日益凸顯。這主要體現在公司的營銷費用上,Q2季度,醫美國際的營銷費用再度增長達到1.12億元,同比增長21.45%。

而在成本方面,醫美國際作爲行業中遊服務商,同樣存在其固有風險。就此前的醫美國際的財報數據來看,2018年、2019年和2020年,公司的銷售和服務成本分別爲2.586億元、2.759億元和3.568億元,分別占其總收入的34.0%、31.7%和39.6%。

並且在2019年至2020年公司的毛利率總體呈下降趨勢,主要是醫美國際還沒有和供應商簽訂任何長期供貨協議,導致在市場風險加大的情況下,不可避免地將上遊的成本轉移到自身,而無法傳遞給消費者。

例如,醫美國際從其在中國的獨家授權經銷商處采購了中國唯一的A型肉毒毒素進口品牌BOTOX®。從2017年到2020年,BOTOX®采購價格上漲了約5.4%。雖然醫美國際還采購了國産a型肉毒毒素品牌恒力,恒力的價格一直保持不變,但不能保證將來不會出現BOTOX®短缺,也不能保證供應商不會提高價格。

也正是由于公司在成本及營銷費用上的不確定,導致市場不確定未來醫美國際能否實現扭虧爲盈,這也是導致公司整體估值不能持續增長的重要因素。

行業分化加劇,中遊企業馬太效應凸顯

現階段醫美行業具有高成長性、供需兩旺特征,在行業信息不對稱、不透明背景下,行業景氣度變化較難預判與證僞。

並且與壁壘較高集中競爭的上遊藥械制造産業鏈相比,醫美國際所在的中遊服務機構市場進入門檻相對較低、毛利豐厚,呈高度分散格局,且分散度有進一步提升趨勢。

對于醫美中遊服務機構市場而言,合規化是一個繞不開的問題。

據《2018醫療美容消費報告》顯示,2014年至2018年,我國民營醫療美容機構的數量逐年快速增長,且增速越來越快,年均達到45.7%。但是如此競爭下,沒有一家醫療機構的市場占有率超過5%。

目前我國的醫美機構大概有2萬家左右,其中有7成以上是中小機構,診所級別的占比最大,當下中小企業的規範化程度遠遠不夠,存在不少短板,如缺乏專業人才。

從機構端來看,核心因素之一在于正規醫院、合格醫生等真正有效的資源實際供應不足,且缺口難以快速填補。數據顯示,2019年中國具備醫療美容資質的機構約1.3萬家,另有超過2000家超範圍經營醫美機構、超過8萬家非法經營醫美店鋪。

醫師方面,與醫美發展相對成熟的國家對比,我國人均整形外科醫生數量遠遠不足。據艾瑞咨詢數據,目前國內醫美機構標准需求醫師數量超過10萬名,而2019年我國醫美行業實際從業醫師僅38343名;

麻醉師方面,按照人口基數統計中國麻醉醫師缺口近30萬人,以中國年手術量10%的增加情況看,每年至少需增加麻醉師8000 名,而實際增加僅4000名,可分配到醫美行業的數量更是不容樂觀,人才缺口巨大。

而醫師培養需要長達10年周期。在行業本身進入門檻較低、毛利豐厚背景下,機構非法行醫、無照經營等亂象叢生。

從醫美中遊服務來看,市場合規化是行業大勢所趨,我們認爲非合規醫美機構與産品將被持續打擊、擠出,長期利好上市公司發展。

現階段醫美水貨、假貨及黑機構等大行其道,據艾瑞咨詢數據,2019年中國醫美行業針劑合法比例僅33%,非合規醫美機構與産品的擠出有望釋放出數倍于正規市場的空間

可見,目前合規發展已成爲醫美機構生存和競爭的核心基點,也是監管關注的重要內容。推進醫美市場規範化、合法化是該行業未來發展的必然趨勢。目前來看,醫美國際內部約有610名醫務人員,專業醫師237名,占比近50%,醫療團隊實力較爲雄厚,也是醫美國際能夠倚仗的競爭壁壘。

從目前是市場發展趨勢來看,醫美行業監管不斷加強和醫美信息逐漸對稱這兩把利劍,決定了醫美中遊服務企業以往“野蠻”的獲客和留客方式已經一去不複返,而這也將加速該市場的進一步分化。而此時,醫美國際順應市場合規化趨勢主動進行業務調整和轉型,或將搶占未來醫美中遊服務市場制高點,值得投資者保持關注。