智通財經APP獲悉,在一週的時間裏,交易員們從在期貨、現金和期權市場各個角落積極押注降息轉向對明年美聯儲預期動作的數量和速度表示懷疑。

其中,掉期市場仍預計美聯儲將其基準利率從目前的5.25%至5.5%區間降至明年底的大約4%。但一些交易已經開始反對這一預期,認爲美聯儲不太可能如此迅速地放鬆貨幣政策。

在週一的交易中,有大量與有擔保隔夜擔保融資利率(SOFR)相關的期權新倉位,如果市場對明年上半年降息次數的預期出現偏差,這些期權將會受益。此前,高盛策略師的一份報告建議使用SOFR期權來對抗期貨市場中定價過高的“過度”寬鬆。

據瞭解,最近SOFR期貨的流動也與多頭頭寸的獲利了結一致。週二有一組突出的大宗交易,似乎正在完成對上週建立的10萬美元多頭頭寸的平倉。

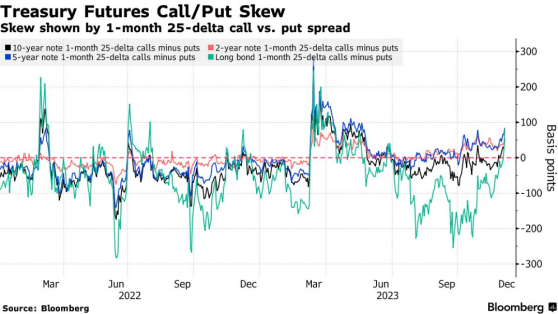

然而,在美國國債期貨市場,所有期限的期權偏斜已轉爲正值,過去一週長期債券合約的走勢引人注目,其對沖大幅上漲風險的成本已升至4月以來的最高水平。這表明,儘管交易員對美聯儲的預期是否過於激進表示懷疑,但他們認爲國債上漲的可能性比再次拋售的可能性更大。

以下是市場各個角落的頭寸概況:

鴿派偏斜轉變

2年期、5年期、10年期和長期債券期貨的偏斜已轉爲正值,意味着交易員現在支付溢價來對沖國債反彈而非拋售。這是自6月以來首次所有期限都傾向於看漲偏斜,而長期債券合約的偏斜是自4月以來最昂貴,傾向於反彈。

看漲的SOFR流動出現

週一的交易中出現了數週來首次對下行保護的重大需求。對於新風險而言,更大的流動出現在1月和2月的期權中。這一流動與最近幾個交易日所見的單邊看漲需求形成對比。在最大的一週倉位波動中,94.875和95.125的未平倉合約有所增加,主要歸因於在3月23日94.75/95.00/95.25看漲飛翼(call flies)和3月24日94.875/95.00/95.125/95.25看漲凝聚體(call condors)上的大量押注。

大多數活躍的SOFR期權成交

前10周與後10周SOFR期權行權淨變化

SOFR期權未平倉

截止到2024年6月的SOFR期權未償頭寸

對沖基金平倉空頭

根據截至11月28日的CFTC數據,對沖基金平倉美國國債期貨的速度爲2月以來最快。過去一週,對沖基金平倉了約283,000張10年期國債期貨的空頭,大部分空頭平倉出現在曲線的長端。對沖基金最大的平倉出現在超長期債券期貨上,每一個風險基點的淨多頭頭寸減少740萬美元。