在消費電子領域,家電是一個繞不過去的板塊,個中牛股極其得多:格力、美的、科沃斯、公牛、海爾、美大、九陽、老板、三花、蘇泊爾,即便龐然大物如美的,依然能夠保持強大的供應鏈話語權且具有較高的營運效率,因此對於家電板塊潛在的投資機會必須重點關注。

以此來看,進一步觀察準備在港上市的vesync是否具備投資價值。

Vesync

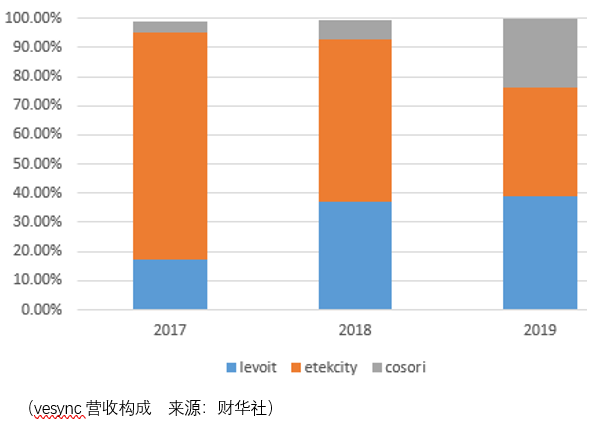

Vesync是一家以美國市場為主的小家電品牌企業,旗下有3個子品牌:於2012年推出的etekcity、於2016年推出levoit、cosori。

三個品牌側重方向並不相同。Etekcity生產智能小家電、健康監測設備、戶外娛樂產品及個人護理產品,如智能wifi點燈開關、智能wifi插座、體重秤、led野營燈、數字激光測溫儀及按摩器;Levoit生產改善家居環境的電器,如空氣淨化器、加濕器及香薰機;cosori生產廚房電器及餐飲用具,如空氣炸鍋、烤箱、電熱水壺、幹果機、咖啡保溫爐及個人榨汁機。

Vesync的經營模式為線上零售,並且是以亞馬遜渠道為核心的線上零售,而通過這一渠道觸達消費者有兩種方式,一種為‘seller central’,一種為‘vendor central’。

兩者的核心差異在於直接客戶是誰?前者為消費者,後者為亞馬遜。

在seller central模式下,亞馬遜為vesync提供額外的服務包括平台服務、履約及倉庫服務以及其他雜項服務,而vesync為此需要付出的代價是平台佣金。據招股書顯示,2017-2019年間,平台佣金分别為1156.5萬美元、1554.9萬美元、1280.9萬美元,同期來自該模式下的營收分别為0.77億美元、1.02億美元、0.83億美元。

或許是亞馬遜察覺到消費者對於vesync旗下品牌的認可程度,於2017年亞馬遜邀請其成為美國Vendor Central計劃下的一名「亞馬遜供貨商」,該模式下,亞馬遜就vesync的產品下批量採購訂單,而亞馬遜其後以其自身的名義通過其在線交易市場向其客戶銷售產品。

vendor central模式下,vesync以‘批量購買價格’向亞馬遜銷售產品,基於與亞馬遜的協商,以折扣及回扣的形式計及並扣除。於2017年﹑2018年及2019年以及截至2020年6月30日止六個月,vesync向亞馬遜提供整體平均折扣及回扣分别為約34.2%﹑35.5%﹑41.4% 及32.8%。自vesync於2017年成為亞馬遜供貨商以來,其營收確實出現了一定的增長:(vendor central模式下)2017-2019年間,營收分别為0.071億美元、0.41億美元、0.87億美元。

Vesync的考慮在於,由於vendor central模式下的產品將於亞馬遜平台上標明「由亞馬遜銷售」,該計劃可能極大增強vesync品牌知名度,繼而可能提高了客戶對產品的信心,此外vendor central計劃下獨有的「家庭禮品指南」等營銷活動,可以進一步提升產品的曝光率。在物流成本上,vendor central模式下,一旦將產品交付予亞馬遜指定的運輸公司或亞馬遜,則相關風險將轉嫁予亞馬遜。

據此,vesync認為其通過亞馬遜獲取的收入將持續增長。但事情並非只有美好的一面,在營運成本上,seller central模式下亞馬遜通常每14天甚至更早地把錢打給vesync,但是在vendor central模式下,vesync需要向之提供30-60天的信貸週期。

因此,可以看到vesync經營現金流淨額於2017-2019年分别為-0.05億美元、0.03億美元、-0.01億美元,那麽未來如果出現了導致亞馬遜不再重視vesync發展的因素,抑或者亞馬遜通過自有品牌建設的方式擠出vesync這類依附於自身的品牌商,vesync該如何面對呢?

而實際上亞馬遜已經通過自有品牌AmazonBasics銷售產品,其提供11種產品類别,包括床上用品、廚房用品、家用產品、家居改善用品、寵物用品、愛好、辦公室用品、旅行產品、 電池、電纜及電子產品。雖然目前只有少數AmazonBasics產品屬於小家電,並且與vesync旗下品牌銷售的同類產品定價上存在差異,但誰能保證這種差異不會收窄呢?

在可能導致亞馬遜不再重視vesync發展的因素中,產品質量是關鍵因素。而vesync的經營模式,外包製造是產品製造的主要方式,2017-2019年間,來自外包製造的比例分别為80.9%、86.7%、93.7%。

對供應商的選擇中,或許是由於vendor central模式對於現金流的擠壓,在2020年上半年期間,vesync的前5大供應商中只有1位(供應額排名第4)沒有給予信貸期,其他4位均給予vesync不同程度的信貸週期,但這個數據在2019年卻相當不同:僅有1位(供應額排名第5)給予了60天的信貸週期,其餘4位均要求vesync於貨品交付前支付費用。

顯然,vesync對供應商提出了賒銷的要求,這或許意味vesync應付賬款週轉能力得到提升,但是這些供應商如果因為資金週轉能力下降導致產品質量出現了問題,這或將危及vesync在亞馬遜渠道的銷售根基。

而對於vesync而言,想要拿下美國線上零售市場,其選擇有限,畢竟亞馬遜(2019年)佔據了美國電子商務市場58%的份額。

因此,雖然vesync近2年的業績保持了高速的增長,但是這份增長面臨後續可持續性發展的難題。而從業績的短期評價上,由於2020年上半年,消費者對維持健康家居環境及提高生活質量的意識增強及於COVID-19疫情期間花費更多時間在線購物,根據弗若斯特沙利文報告,於2020年上半年,美國在線零售額增長至3719億美元,與2019年同期相比,增長約30.0%。特殊事件或許提前透支了vesync的短期業績,因此對於vesync上市後的短期業績表現,投資者應當降低預期。

除了上述顧慮之外,行業競爭亦需要重點關注,畢竟按亞馬遜小家電零售額排名,vesync排名第3,截至2019年底1.9億美元的零售額與第1名2.9億美元、第2名2.4億美元零售額仍有一定差距。

總結

總體而言,vesync或許在vendor central模式下營收得到大幅增長,但自由現金流並不一定獲得同步增長,投資者應當關注經營質量,避免陷入營收陷阱之中。