20230110

精簡開市評論:

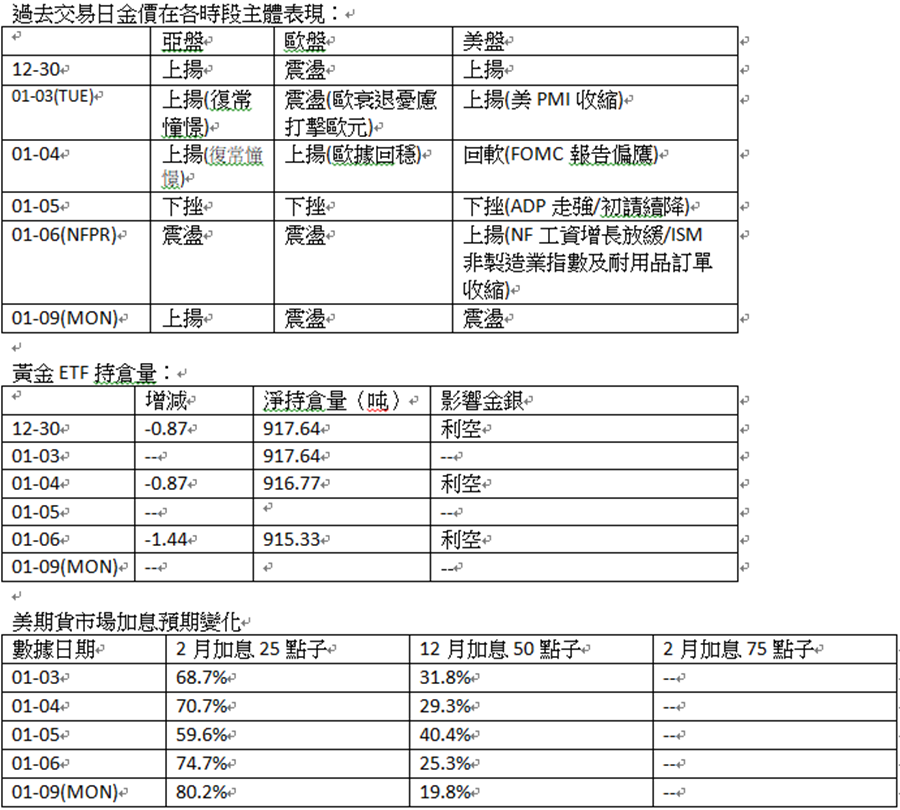

週一(9日)亞盤開盤受非農就業工資增長放緩,及中國復常憧憬支持金價開局上揚,但隨後歐盤及美盤缺乏焦點,市場觀望氣氛做成金價整固為主。加上多位美聯儲官員講話偏向鹰派,面對日內環球央行貨幣政策會議,金價略有回軟。料美聯儲息率政策預期、中國疫情、非美央行動態及經濟衰退等主題依然主導行情,同時留意黃金ETF的持倉量變化。

日內關注央行全球央行貨幣會議,美聯儲主席及多國央行行長亦會作出講話,除了關注美聯儲主席鮑威爾講話態度,非美央行的態度亦同樣影響市況,當中歐盤時段日本及德國央行最受關注,若日本央行講話偏向鷹派,或透露進一步收緊貨幣政策,不排除打擊美元支持金價。反之,若日本央行講話堅稱維持寬鬆貨幣政策,或打擊日圓拖累金價。料晚間美聯儲講話偏向鷹派的可能性不低,提防鮑威爾暗示2月議息會議加息50點子的可能性,或強調利率頂部或高於市場預期,亦為金價及股指帶來壓力。

供求平衡未明確,油價進入整固週期。關注伊朗合否短期內重新出口原油、美再釋放戰略油或中國疫情再度失控或經濟問題惡化的危機。

關注疫情及疫苗焦點、烏俄戰事、經濟復甦狀況、中美貿易談判、美俄能源政策、美伊會談、美國國會對預算案最終審議。中民企債務違約、限電與監管政策發展,料續成為市場焦點。留意債息及美元表現,相信金價及油價波幅亦會較大。

20230110

日內關注操作:

週一(9日)亞盤開盤受非農就業工資增長放緩,及中國復常憧憬支持金價開局上揚,但隨後歐盤及美盤缺乏焦點,市場觀望氣氛做成金價整固為主。加上多位美聯儲官員講話偏向鹰派,面對日內環球央行貨幣政策會議,金價略有回軟。料美聯儲息率政策預期、中國疫情、非美央行動態及經濟衰退等主題依然主導行情,同時留意黃金ETF的持倉量變化。

美聯儲局兩名官員預期,要加息至5厘以上,才或停止加息步伐。三藩市聯儲銀行總裁戴利(MaryDaly)指,目前市場預期美聯儲透過加息應對高通脹的任務已經結束實屬言之尚早,至於利率頂峰處於哪一個水平,要視乎數據而定,但料是在5厘以上。戴利今年在聯邦公開市場委員會(FOMC)並沒有投票權,她指,美聯儲在1月31日至2月1日的議息會議上,決定加息0.5厘或0.25厘亦適宜,而加息步伐放緩可以讓聯儲局多些時間觀察數據,再作進一步行動。市場普遍預期,美聯儲二月會議將加息0.5厘,但也有樂觀看法認為,加幅或降低至0.25厘。戴利亦指,聯儲局應將頂峰利率維持11個月,是合理的討論點。

今年亦沒有貨幣政策投票權的亞特蘭大聯儲銀行總裁博斯蒂克(RaphaelBostic)指,美聯儲局已經承諾應對高通脹,意味聯邦利率水平須推高至介乎5至5.25厘,才有足夠力度壓抑經濟需求狀況。博斯蒂克又表示,即使美聯儲加息至頂峰,亦要在高位持續一段長時間,才能達致壓抑需求的效果。

每年一月一般亦視為資金表態月份,目前金價在開局的表現良好,若能維持現在強勢,亦加強今年看好黃金的勢頭。本週開始美股業績期,亦可以作為股市的寒暑指標;此外,要提防在每年初的財政部訪問中,美國對美元貨幣政策的態度;同時,雖然美聯儲1月沒有議息會議,但美聯儲官員講話依然對市場有一定的殺傷力。還有是通脹壓力的不明確依然持續。料1月依然會有很多的市場主題的討論,較難在早時段達到共識。

美股4季財報季將在本週開始,銀行股率先上陣,關注:美國銀行(BAC-US)、摩根大通(JPM-US)、富國銀行(WFC-US)、花旗集團(C-US)都將在週五(13日)發布業績,同日,還有貝萊德(BLK-US)、聯合健康(UNH-US)、達美航空(DAL-US)等財報。市場調研機構預估,標普500成分股4季獲利將比2021年同期減少4.1%,有機會出現3季以來的盈利萎縮。若最終市場預期落實,美股市盈率偏高的狀況會更為明顯,期時不排除有調整的機會,有機構指,以合理市盈率算,標普有機會回軟至3500下方

留意市場對於美國經濟衰退的憂慮會否加深,亦對金價有較大影響,近期多家投資銀行亦認為2023年美國經濟跌入衰退無可避免,美銀指在衰退下美元偏軟,黃金有機會上揚20%。料市場若再有少作經濟衰退風險,亦支持金價。近期,高盛商品研究部亦表態,與去年一樣,商品將是2023最佳投資對象,回報可能超過40%。

日內關注操作:

大環境續關注美聯儲加息預期變化、債息表現、虛擬幣崩盤危機、美國經濟狀況、歐能源危機、非美貨幣表現、中國疫情與經濟、及烏俄局勢。

日內關注央行全球央行貨幣會議,美聯儲主席及多國央行行長亦會作出講話,除了關注美聯儲主席鮑威爾講話態度,非美央行的態度亦同樣影響市況,當中歐盤時段日本及德國央行最受關注,若日本央行講話偏向鷹派,或透露進一步收緊貨幣政策,不排除打擊美元支持金價。反之,若日本央行講話堅稱維持寬鬆貨幣政策,或打擊日圓拖累金價。料晚間美聯儲講話偏向鷹派的可能性不低,提防鮑威爾暗示2月議息會議加息50點子的可能性,或強調利率頂部或高於市場預期,亦為金價及股指帶來壓力。

同時,提防美聯儲官員意外在媒體發話,若講話造成加息恐慌,或進一步打擊金價;反之,若美聯儲官員態度上認為接近利率頂部,需要放緩加息,料對金價有一定支持。市場人仕對經濟衰退的看法亦不要忽視,若再度投資銀行調升2023年經濟衰退機會,並鼓勵資金買入黃金避險,亦支持金價。反之,若認為經濟衰退的機會下降,而目前是資產訂價低谷的情況下,則對金價有一定壓力。

美債息升破自11月下降阻力,形態上美債息在3.5%站穩,並有大幅回升機會,若此,不排除對金價構成壓力。料美盤有更多市場人仕解讀美國經濟及美聯儲行動預期,提防講話打擊緩減加息情緒,或為金價帶來壓力;反之,若市場偏向美聯儲行動轉鴿,料為金價帶來較多支持。

宏觀經濟影響金價要點:

l俄方宣佈啟動二戰後動員令,並暗示有機會動用核武,若最終烏俄風險升級,料金價及油價亦有機會短時間大幅反彈,關注局勢發展的突發消息。

l俄會否重開北溪一號及其他輸油管,料牽動市場的對歐能源危機的恐懼,若歐能源危機恐懼加深,或打壓歐元拖累金價。

l關注扎波羅熱核危機的發展,若傳出突發危機消息,料對金價及油價亦有支持。

l英國新任政府施政不確定性增加,料為非美帶來波動

l近期日圓、歐元及英鎊亦出現危機,需要提防G7國家央行干預外匯市場,為市況帶來較大震盪。

l中國經濟及疫情亦對金價有較大影響,若市場憂慮加深,料打擊金價及油價。

l世界衛生組織或宣佈疫情大流行結束,若此,或對金價構成心理影響壓力,在情緒上進一步打擊金價。但這不是壞事,壞消息盡出後,料金價回復上揚彈性,行情波幅料再次放大。

美債息挑戰4.2%後乏力,這是2008年次按危機前高位,突破有機會上試4.5%及5%,但料央行干預,高位整固回軟機會不低。參考2000年至2002年的高位區間,美元115至116料有較大阻力,突破116.5,119.5,120.5。現週圖美元失保力加中軸,並多週受制在5週線,50/55週線為重要支持。關注本週收市位置,若能在上週收市位上方,則呈底燭反轉形態,但需要加入上破5週線確認,理論上回5週線上方,回試30週線及保力加中軸,若本週未能回到上週收市位上方,料續有下行壓力試60週線。日圖呈大圓底中段,受制在250,5,10天線,若能回20天線上方,料有能力回試30,120天線。反之,若失12月底料下試280天線。理論上失現底呈下行旗形試102.7/102.5區間。面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

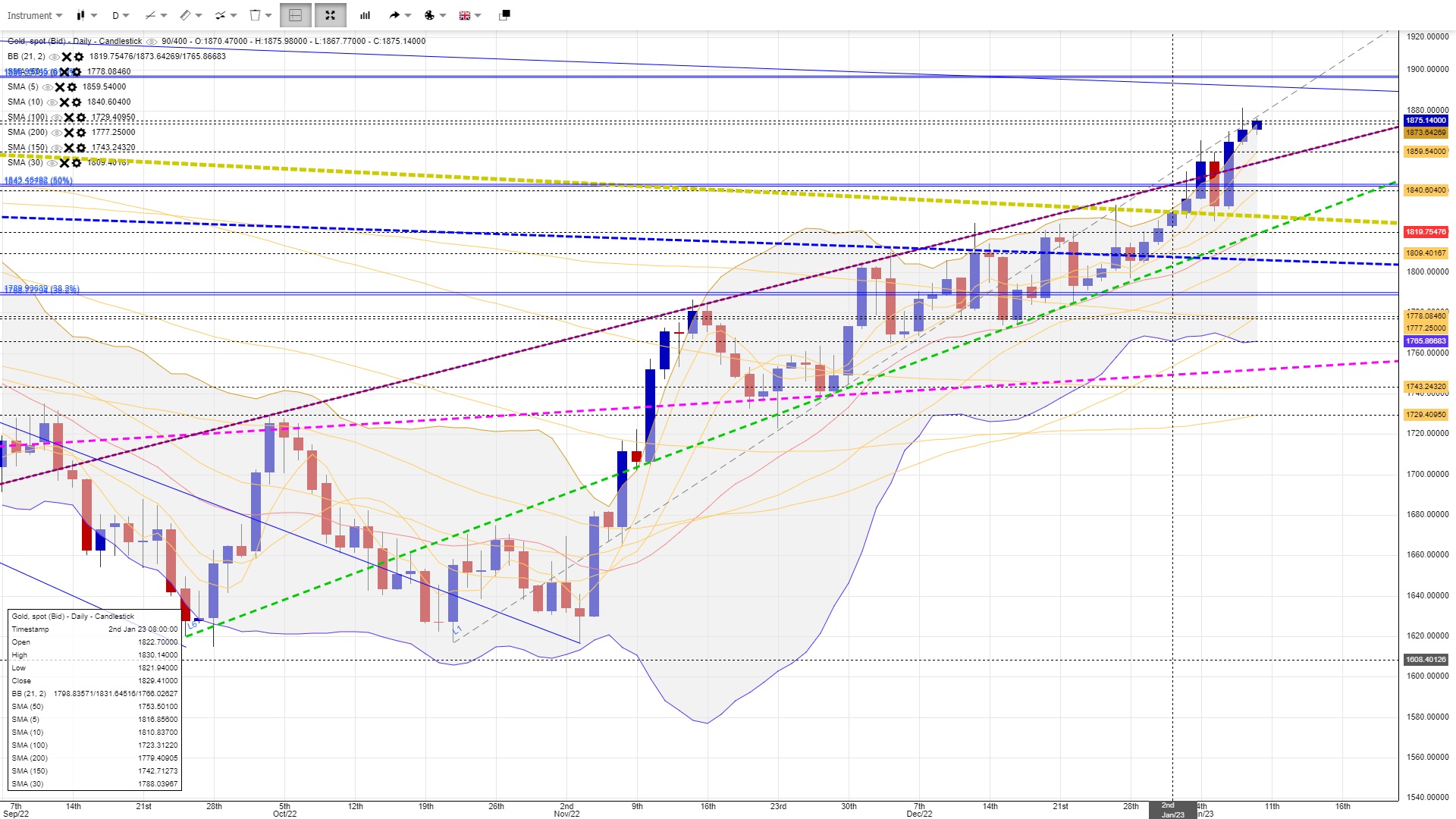

金價突破疫情頂及22年6月頂阻力線(黃),理論上,若能守在這線上方,可以上試疫情底20年3月升軌與22月5月底構成的趨勢線,現接近1885區間。由於現接近疫情週期區頂,若本週未能守在開市位1864上方,則有機會出現回吐壓力,料回試5週線/20天線,接近11月後升軌,若失守,料有較大回吐壓力,料先回測疫情下降通道趨勢線(20年9,11月/21年1,6,11/22年1.8月)(藍)。

現11月後升軌為重要支持(綠),形態上為上行框形,若失守,料回試7月底結合10頂組成的交錯趨勢線,與框形高度接近。理論上失守回試11月底及過去雙底頸線1720,1730區間。若能站穩,或構頭肩頂右肩,測1785區間。理論上,20天線為重要支持,若能守在上行框形,突破烏俄跌浪菲波50%(1843),看FB61.8%(1896)區間。

-------------------------------

20230110

新一週環球經濟焦點:

新一週最大焦點:美通脹數據、美國及歐洲極端寒冷天氣、中國疫情及經濟刺激方案、日央行政策轉向機會、烏俄危機升級風險。全球經濟衰退成為近期最大焦點,若憂慮增加續支持黃金買盤,黃金ETF在這去一週有持續淨流入,屬利好跡象,料黃金ETF的持倉若續有明顯增加,亦支持金價。而面對聖誕及新年長假,亦要提防資金在長假前撤出。

市場關注美聯儲加息預期,新一週將公告市場最為關注的通脹數據,市場預期有機會略軟,從7.1%回軟至6.7%,若終值如預期,料對金價有一定支持。反之,若通脹數據意外走強,或高於預期,亦會打擊市場對加息放緩的炒作,對金價及股指亦有壓力。

提防12月通脹數據出現意外落差?若細看高頻數據,12月木材價格雖然略回落,但房價持平;食物價格持平;二手車價回軟;但汔油價格及工資亦有升幅,而留心,同期21年11至12月基數變化較細,即本月可以獲得的基數折減亦較少,這情況下,市場預期通脹數據從7.1%回軟至6.7%,有機會出現市場落差,不排除終值高於預期,再度引發加息恐懼情緒。

同時留意週二央行全球央行貨幣會議,美聯儲主席及多國央行行長亦會作出講話,若講話偏向強硬鷹派,或針對性打擊市場炒作加息預期放緩的論調,料亦會打擊金價。

美股4季財報季將在本週開始,銀行股率先上陣,關注:美國銀行(BAC-US)、摩根大通(JPM-US)、富國銀行(WFC-US)、花旗集團(C-US)都將在週五(13日)發布業績,同日,還有貝萊德(BLK-US)、聯合健康(UNH-US)、達美航空(DAL-US)等財報。市場調研機構預估,標普500成分股4季獲利將比2021年同期減少4.1%,有機會出現3季以來的盈利萎縮。若最終市場預期落實,美股市盈率偏高的狀況會更為明顯,期時不排除有調整的機會,有機構指,以合理市盈率算,標普有機會回軟至3500下方

中國防疫措拖轉向,市場憂慮疫情短時間大幅升溫造成風險,中國經濟前景與疫情防控與金價及股指有密切關,若經濟憂慮增加,或抵銷放寬政策的支持,打擊金價。反之,若有更多刺激政策,同時疫情高峰回軟,料復甦信心增強,亦支持金價。

美國財政部正咨詢市場,詢問有關改善債市流動性的做法,並暗示美國政府可能會回購部分美國國債,市場關注美國財政部會否有機會回購20年國債,投資銀行美國銀行更預計2023年5月將首次推出。關注美財政部最新公告。

商品能源方面,留意西方國家對俄氣限價,會否觸發俄國會進一步減產。同時留意美國白宮會否進一步釋放戰略油,但目前美國戰略油只餘下4.16億桶,所以,油價回軟下美國擴庫存的機會亦不少,緩減油價下挫空間。此外,伊朗核協議會否短時間內達成,北溪一號及CPC油管暫停營運發展,同時歐美步入冬季之能源供需危機能否解決,以及中國疫情與經濟狀況亦影響油價及金價表現。

突發消息方面,留意烏俄核危機升級風險,及英俄危機,雖然俄方暫時否認動用核武,但不排除核危機風險升級,或突發推升金價及油價。

風險披露聲明:投資涉及風險,本內容並不構成買賣任何金融產品的邀約或宣傳、推介或投資意見。

-------------------------------

20230110

短線操作精讀:

債息及美聯儲加息預期,依然主導金價及非美走勢,提防風險情緒回軟打擊金價升勢。油價維持整固勢頭。標普有機會進行整固。

金價(上行框形):上行框形持續,守在11月升軌上方,維持震盪上試1850

銀價(W底整固):測11月短週期升軌,失守或重試多重底頸線,站穩則再測11月頂

油價(反抽整理):油價未能回到20天線上方,維持弱勢

標普(測下降阻力):失10月升軌呈下行旗形,失守現區底料有更大跌幅

歐元(W底整固):若失1算,看2000年歐債危機底區0.964,0.92

美元(整固):240天線呈支持,若能回到20天線上方,可確認反抽

債息(震盪):3%為重要支持,突破4.2%料試4.4%

強勢對:美日、美加

弱勢對:歐元、英鎊