今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

一日之間,三份資料創歷史新高:中國社融,美國通脹,香港疫情。

而且都是史詩級新高。

中國人甩掉房地產的拐杖,需要一份經濟增長的新動力,於是,有了天量社融。美聯儲,小腳老太徘徊了一年半,需要一個充足加息的理由,於是,通脹給你。至於香港嘛,……疫情,還是不要的好。

至於市場,4000多檔股票下跌,指數跌0.66%,有人說是美國通脹和香港疫情的恐懼,對沖了社融帶來的舒適感。有人說,當所有人都預期社融“超預期”,那麼這個“超預期”也就不及預期了。逃不過內卷定律支配一切的命運。

無論如何,這份社融資料還是令人欣慰的。仿佛上帝說有光;於是就有了光。

社融:開門紅

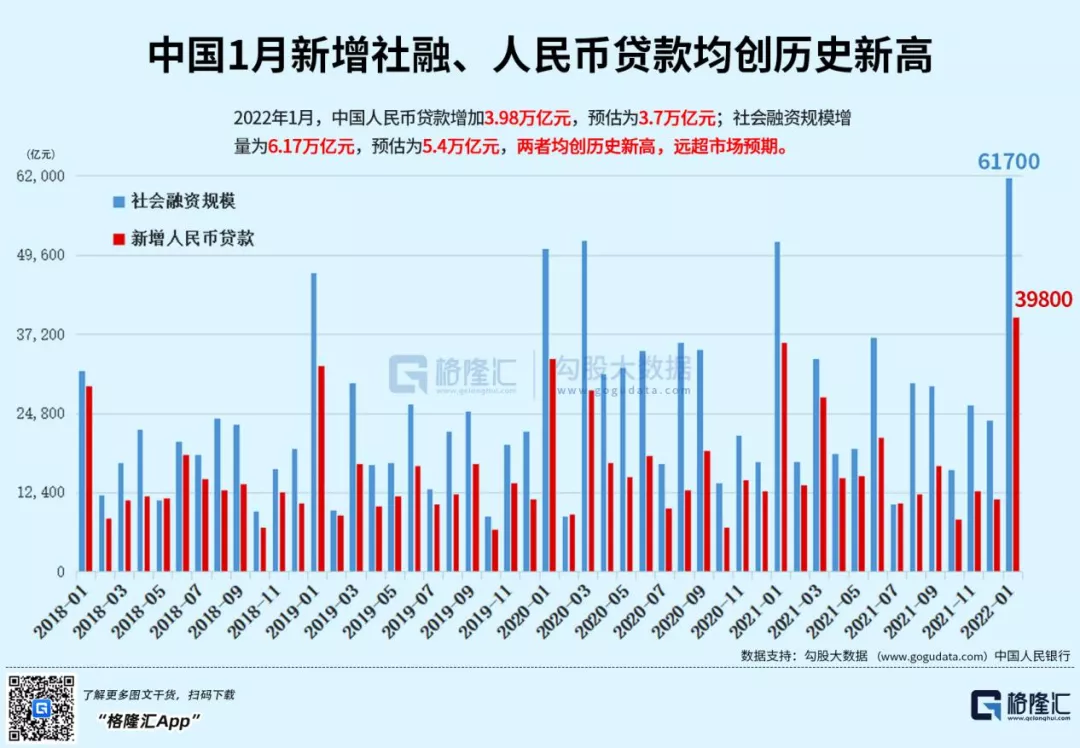

上周,央行發佈2022年1月份的社融數據。

2022年1月,中國社會融資規模增長6.17萬億,同比增長10.46%,創歷史新高!同時,人民幣貸款新增3.98億元,也是創歷史新高。同時流通貨幣數量M2同比增速9.8%,創十年新高。

1月份,社融高。是中國經濟的優良傳統。回顧過去五年的資料,每年1月份社融都會是一個高點。諺語講:一年之計在於春。

此次社融大增超預期,與過去一段時期的貨幣寬鬆政策有關。

從去年12月以來央行實施了一系列貨幣寬鬆政策,降准,MLF降息,以及LPR降息。寬鬆的貨幣政策取得了顯著的效果,市場貨幣流動性明顯增加。

開門紅,總量超預期創歷史新高,這些是“喜”的方面。但是如果我們深入看結構的話,還有“憂”的層面。

具體來講,第一是社融結構不良,有待優化。第二是貨幣剪刀差拉大。

(1)社融結構不良

此次社融大增的主要分項是政府加杠杆,而居民和企業的融資仍然維持偏弱。

先看政府。政府財政發力已經連續3個月。去年11月,12月,今年1月,政府債券增量都是在四五千億的級別。

企業來看,企業融資比去年12月有所好轉。但貸款增量主要是短貸和票據融資。中長期融資仍然疲軟。“短強長弱”的格局,說明企業信心仍然不足。

居民是最弱的。今年1月居民短貸和中長貸維持弱勢,短貸和中長貸“雙降”,而且降幅比12月份有所擴大。居民短貸主要是消費,衣食出行這些;而居民中長貸主要是房地產按揭。兩者雙弱,說明居民加杠杆意願低。

政府開支強,企業和居民融資偏弱的格局,財政政策發力明顯,這是凱恩斯主義的味道。

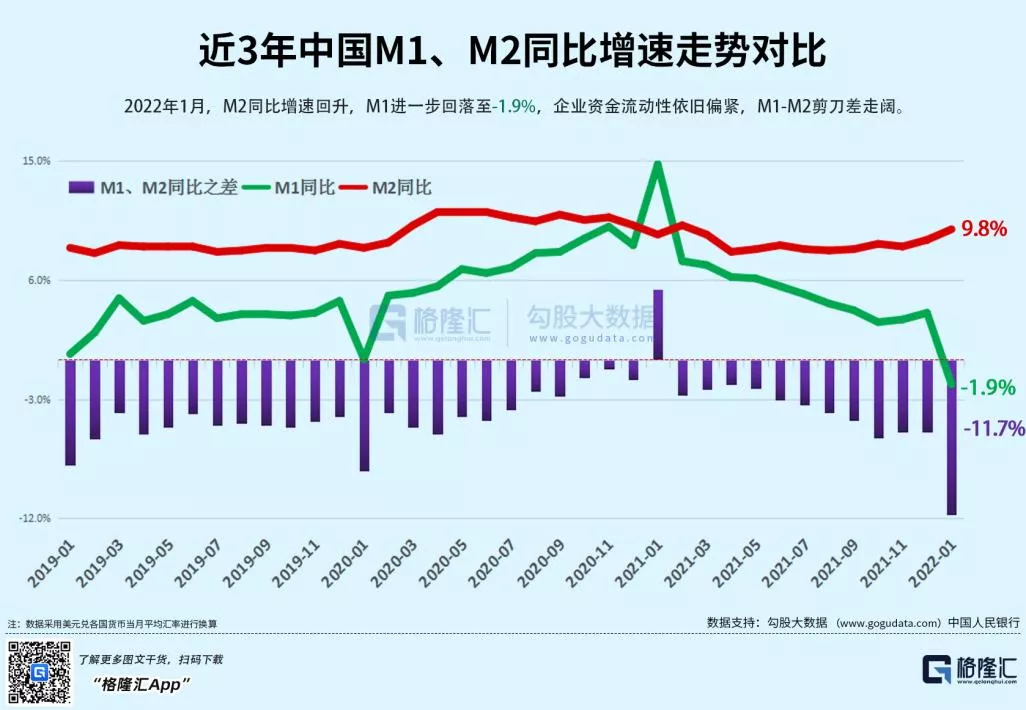

(2)貨幣剪刀差拉大

“憂”的第二個層面是貨幣剪刀持續差擴大。

M1和M2都是反映貨幣數量的概念,其中M1代表企業存款,M2代表金融資產。M1與M2的剪刀差可以理解為實體與金融之間的剪刀差。

此次M2增長9.8%同比上揚,而M1同比負增長1.9個點,說明實體與金融之間的剪刀差在擴大。貨幣政策由虛入實,還需要進一步觀察。

這當然有疫情的原因,1月份疫情在很多城市呈發散的態勢,影響了企業開工的進度。等到疫情出清之後,我們相信M1和M2的剪刀差會好轉。

02通脹:樹欲靜而風不止

花開兩朵,各表一枝。

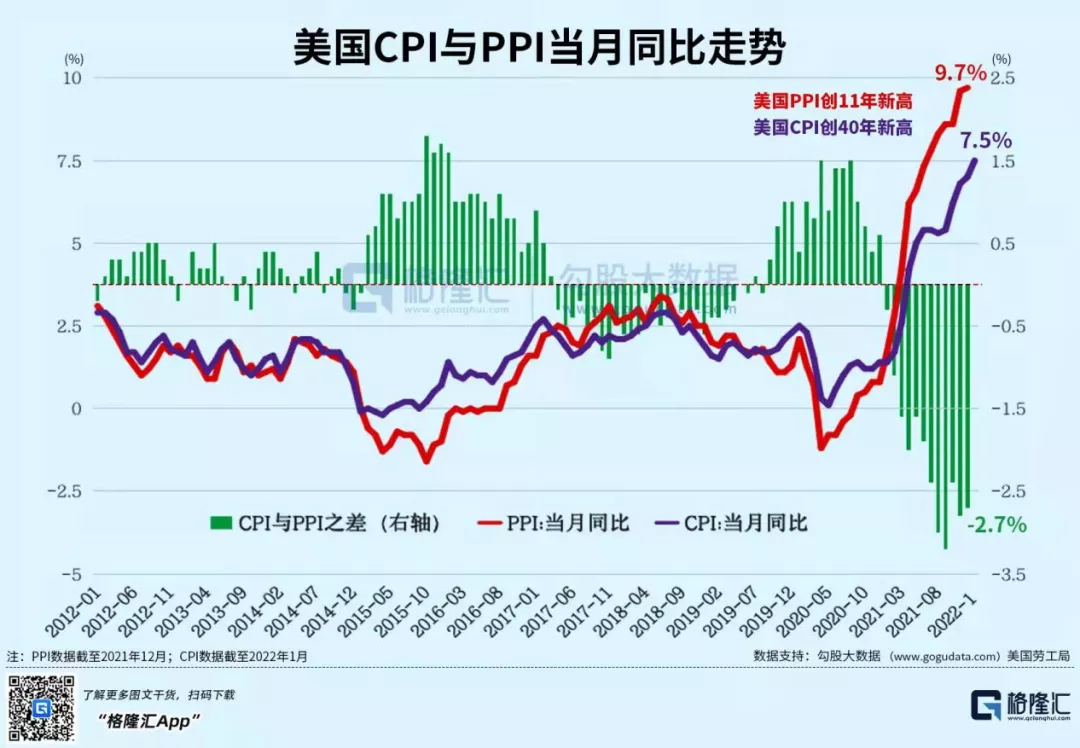

同樣是上周發佈的另一組創歷史新高的資料,令人擔憂。

美國通脹。

美國CPI同比增長7.5%,創40年新高,上一次錄得如此誇張的資料還是1982年。而PPI增長9.7%,創11年新高。上次如此高企是2011年。

同樣節節攀升的是大宗商品價格。以原油為代表。西德克薩斯原油價格已經漲到89.92美元/桶,無限逼近90大關。而北海布倫特原油價格已經突破90美元。

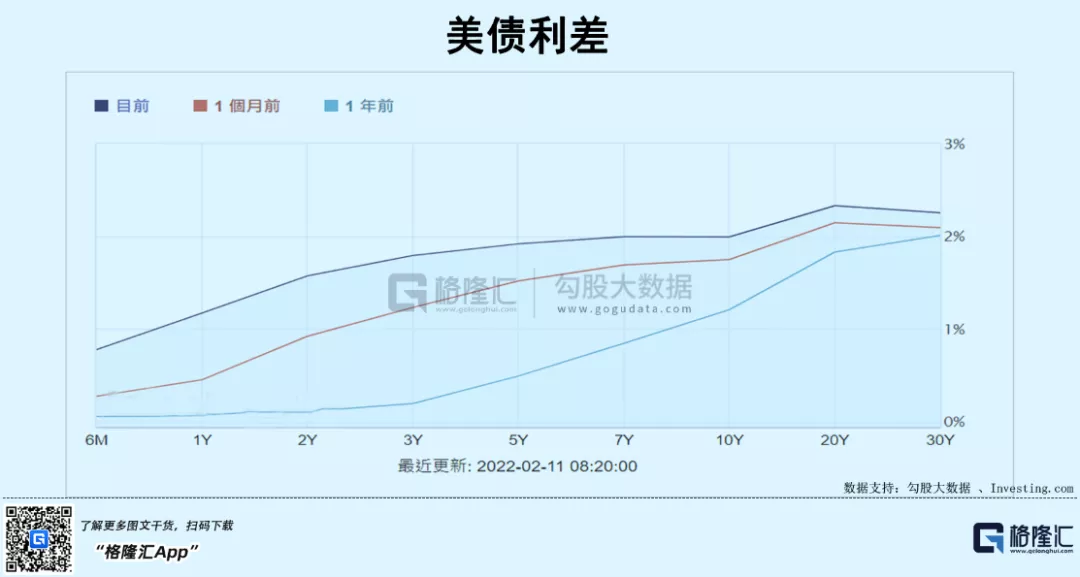

美國十年期國債一度突破2%,最高觸碰2.029%。

而美債利差也無限收縮,收益率曲線“躺平”,一年期與十年期的利差只剩83個bp。

通脹高企告訴我們,加息已經不可避免,而收益率曲線“躺平”則告訴我們,美聯儲縮表的力度也必須要加大。幾個月前,鮑威爾還在大講特講“通脹是暫時的(transitory)”,現在看來,恐怕美聯儲已經錯過了最佳時機。

正如那位喜歡髮型上標新立異的首席分析師所說的:美國CPI已經飆到7.5%,聯邦基金利率還在0-0.25%的地平線上趴著,有什麼比這更荒誕的呢?

標普500 VIX指數(俗稱“恐慌指數”),經歷了一個圓底,似乎正在反彈。

已經有無數分析告訴人們,這一輪的通脹原因不是貨幣超發,而是供給收縮。供給收縮的原因是逆全球化。

至於逆全球化的原因就不一而足了。有疫情的,從2020年初開始,到此後一輪輪變異,Alpha、Delta、Omicron……有政治的,例如中國貿易爭端,科技爭端,歐美貿易戰,美日貿易戰,俄歐天然氣斷供等等;還有地緣的,例如春節前差點大打出手的烏克蘭危機。

解鈴還須系鈴人,最重要到擋在全球化之前的各種“攔路虎”全部被搬走移開,全球貿易合作重新建立,才能夠徹底消除通脹。

既然通脹的根源不在於貨幣,那麼也許加息對於通脹的效果就不那麼立竿見影。這是一個充分必要的問題。儘管加息不一定行,但不加一定不行。

03香港:疫情洶湧

春節後,深圳一個寶安石岩的確診病例,帶動廣西百色一連串疫情。

人們怕怕的。

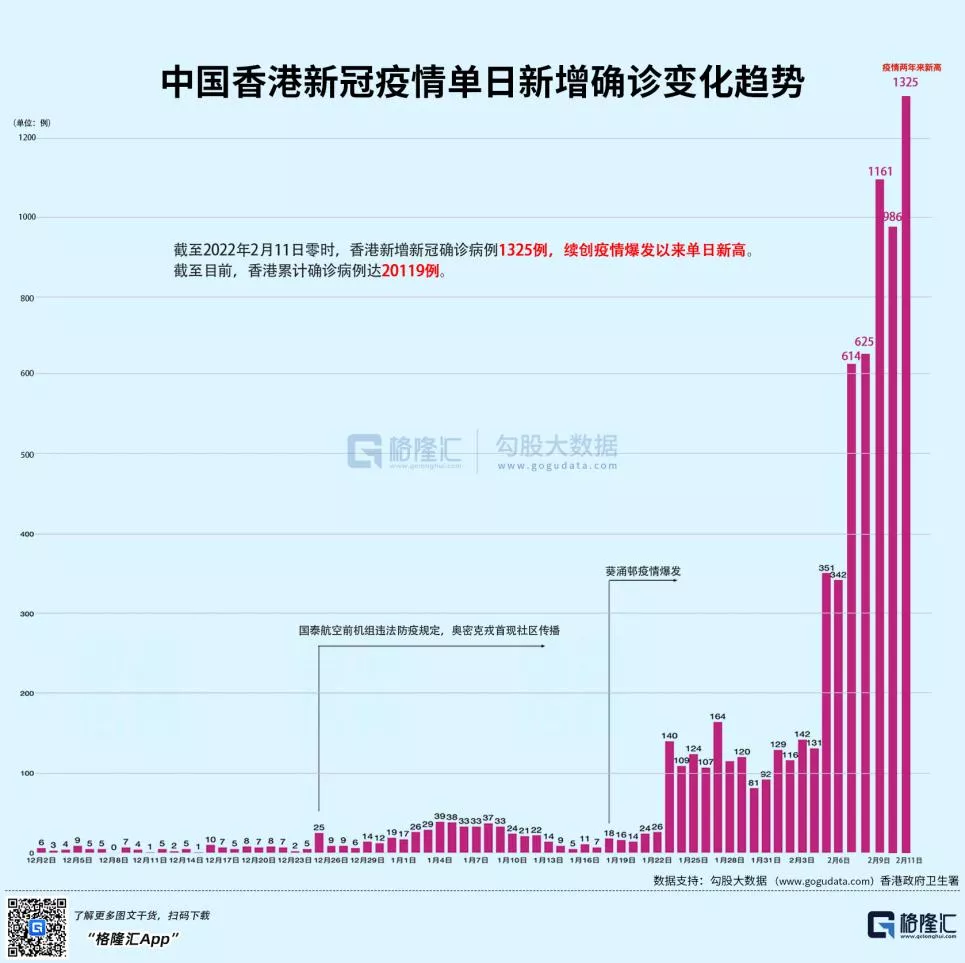

然而與一河之隔的香港相比,這才叫小巫見大巫。香港今天新增1325例確診,昨天986例,前天1161例。至今已累計確診20119例,且無見頂態勢。

物價上漲,人心惶惶,通關再次成為鏡花水月。令人感受到了Omicron的強大傳播能力的同時,也為當前中國與世界防疫的嚴峻形勢捏一把冷汗。

面對Omicron來勢洶洶,目前防疫政策分為兩派:一派是以中國為首的“清零模式”,另一派是以丹麥瑞典英國等西北歐國家為首的“躺平模式”。

清零模式本著對人民群眾生命財產負責的出發點,但是動輒大規模核檢以及區域性封閉,會影響經濟復蘇的效率與速度。躺平模式表面上對經濟社會不進行干預,但全民染毒,人心惶惶,也會影響經濟和效率。

總之,儘管越來越多的人認為在Omicron消退之後,疫情有望走向終結;但是Omicron這道坎兒,恐怕一時半會還沒真麼容易過得去。

此次Omicron在香港爆發,也許我們應該從中得到的警醒是:2022年的黑天鵝事件,也許要比我們想到的要複雜得多。經濟復蘇之路,不會是一番坦途。

中國社融超預期,創新高;

美國通脹超預期,創新高;

香港疫情超預期,創新高……

至此,我想對於2022年這個虎年的三個關鍵字應該已經出來了:貨幣,通脹,疫情。而這三者的背後,是經濟社會國際關係地緣政治等多個層面的黑天鵝事件:

對於這些,我們做好準備了嗎?

04冬天裡的一把火

回到社融。

2019年1月,我們出現過一次“天量社融”的情形。而且無獨有偶,當時社融也是結構不良,支援社融大增的分項也是票據融資。當時經濟學家和分析師討論最多的,也是“寬貨幣緊信用”的糾纏。

歷史是何其相似。今年1月,總量高,結構不良,票據大增,分析師糾結“寬貨幣緊信用”,如出一轍。

所以不同的是,當時經歷了2017和2018兩年的美聯儲加息,利率上升通道已經接近尾聲,而美股在2018年12月份的那一波撲街,被市場理解為“終極一跌”。

A股來講,炒小炒垃圾已經玩了一波。恒立實業董事長失聯13個漲停曾記否。還有瘋狂的“牛市馬骨”——東方通信。

今年卻不同了,甯王跌成寧狗,各路頂流基金經理清倉的清倉,被罵成篩子的被罵成篩子,還有在黃浦江邊跑跑步就落入水中的——仿佛清算才剛剛開始,大跌還在路上。

更恐怖的是,現在美聯儲利率還在0~0.25%的地平線上趴著,光是嘴上喊喊要加息,已經把市場嚇成這個尿性了。創業板指跌出技術熊市(20%),納斯達克綜合指數深度回檔距離高點也跌幅超過10%。

還有人喊出要在7月份加息100個基點,“以應對40年以來最嚴重通脹”的鐵鷹言論。

此時此刻,不論是機構還是散戶,都期待一劑強心針。何以解憂?唯有增長。而增長的前瞻性指標,社融算是最重要的一個。

希望此次社融資料反映出的積極信號能夠被市場所接受,所信服。

最後還是那句話:所有的金融危機,歸根結底都是流動性危機,而流動性危機的內核,一定是信心危機。

信心比金子珍貴。