美股開市前,恐慌指數飆升6%!白銀暴跌10%,比特幣重挫6%,失守7.2美元關口

(作者:潘奕衡)

Investing.com–隨著新的一年的來臨,美國的通脹再創40年新高,美聯儲也提高了抗擊通脹的調門,美債的收益率飆升,全球的新冠新增病例也在不斷創下新高,這對美元指數來講無疑都是利好消息,但令人意外的是,美元不僅沒漲,反而在新年的開端逆勢走軟,在2022年迎來開門黑。

美元逆勢走軟

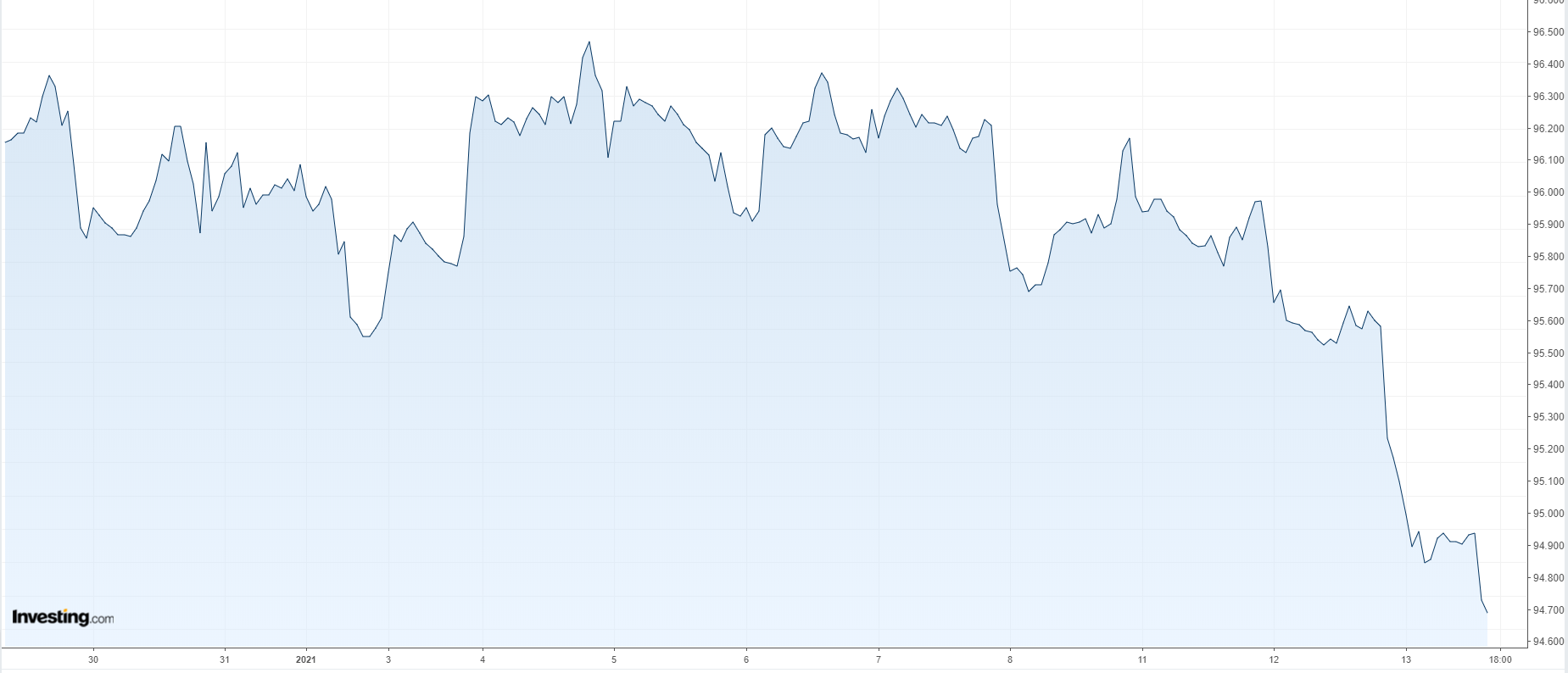

2022年1月3日,是新年的第一個交易日,美元指數期貨收盤上漲至96.33,此後便開啟了下跌模式。截止週三收盤,美元指數已經跌至94.9,僅僅七個交易日就下跌了近1.5%,且近期又加速下跌的趨勢。

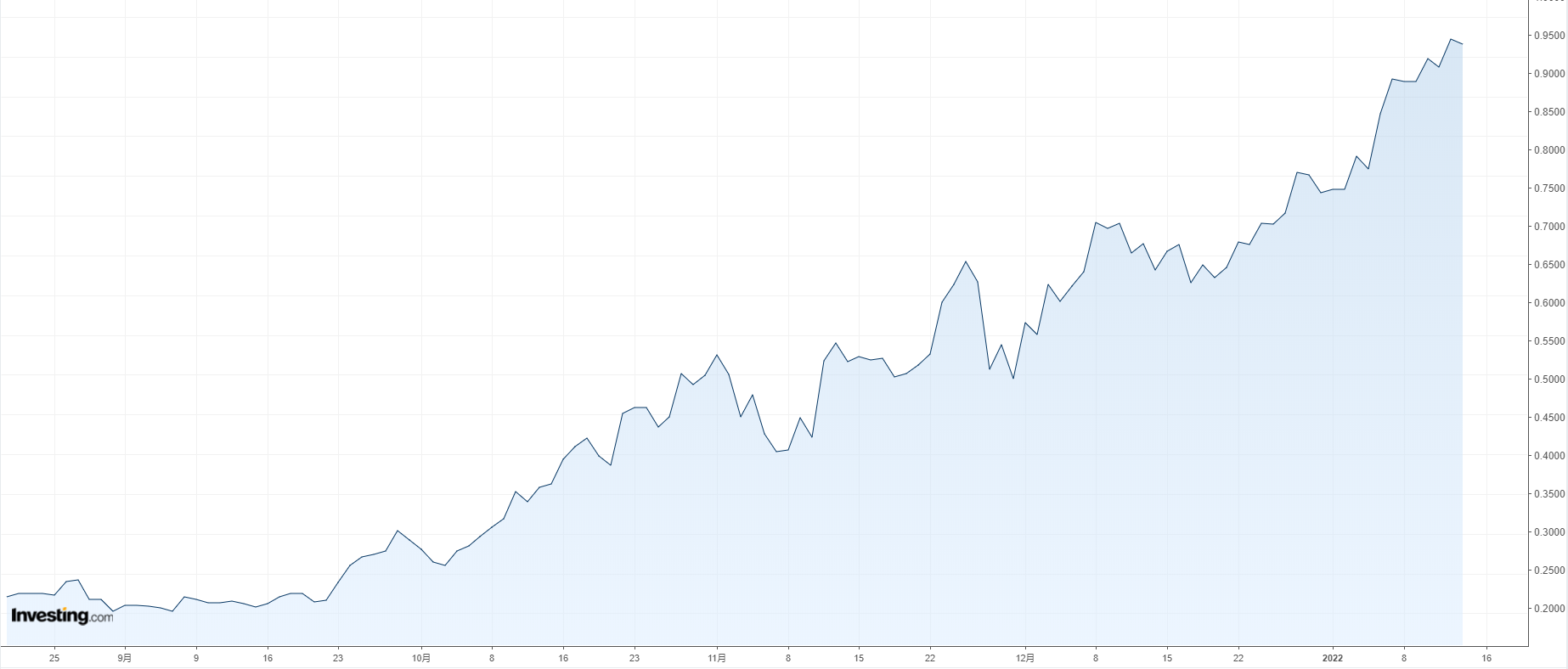

通常,美元指數和美債收益率的走勢有很強的相關性。但是對利率敏感的美國二年期國債收益率在週二一度飆升至0.94%,觸及疫情爆發前的水準,因貨幣市場預期美聯儲今年有望加息四次,而美元指數卻在逆勢下跌。

美元慘勝

正常來講,物價上漲代表貨幣貶值,但是當物價上漲到一定程度,市場就會預期央行將會加息,貨幣反而會升值。而美元的走勢卻剛好相反。

去年以來,美國的通脹從1.4%大幅升到了7%,創40年新高。而在這期間,美元指數基本處於上漲態勢,從2021年1月6日的低點89.19一度上升至2021年11月24日的高點96.938,特別是從去年6月份以來,美元基本都處於上漲模式。由此可見,美元並未因物價的上漲而出現貶值。

這很大程度上是由於全球其他國家也不是很給力,美國在“比慘”中慘勝。

疫情爆發以來,全球主要國家大肆印鈔,全球的通脹也都在飆升。比如德國2021年的全年通脹率上升至3.1%,達到1993年以來的歷史最高水準;歐元區12月CPI年率初值錄得5.0%,為1991年來新高;英國CPI同比上漲5.1%,創近十年新高等。

所以美國的通脹看似很高,但是在全球“比慘”的話,各國都是五十步笑百步。而美國經濟復蘇的情況稍好於其他主流國家,加上美元的避險屬性,所以美元在去年表現更為強勢。

其他央行或更早加息

飆升的通脹令各國開始考慮收緊貨幣政策。

雖然美聯儲近期轉向了鷹派,暗示今年將加息三次,甚至還考慮將會縮減資產負債表。不過加息三次的預期已經被市場有所消化,而美聯儲主席鮑威爾近期也未就縮減資產負債表發佈指引,除非短期內今年加息四次的預期強化,或者開始炒作縮債,不然美聯儲對美元的將會在減弱。

相比美聯儲,主要央行當中紐西蘭央行和英國央行已經率先開始了加息,其中紐西蘭央行已經加息兩次,歐洲央行雖然沒有考慮加息,但是也結束了疫情期間的緊急購債計畫,其他國家如韓國等也已經宣佈了加息。就貨幣正常化的進程來講,除了陷入負利率陷阱的歐元區和日本之外,美聯儲並不領先。

此外,美聯儲未來縮表也可能對美元構成打壓。因為隨著美聯儲減持美國國債,美國財政部可能會發行期限較短的國債。如果更多國庫券在短期內流入市場,可能需要美元走軟來吸引外國投資者增持,尤其是至今收益率仍然較低的短期債券。

疫情的影響減弱

雖然我們經常在各大媒體的頭版頭條可以看到新增病例再創紀錄,某些國家宣佈封鎖措施等,但是市場早已對疫情有所麻木甚至“免疫”。

最明顯的例子就是,那些對疫情敏感的股票相對於標普500指數的比值,幾乎已經收復了奧密克戎成為媒體頭條新聞以來的所有跌幅。事實上,市場對新冠肺炎的擔憂情緒一直對美元有利,而眼下對奧密克戎恐慌情緒的解除則無疑對美元不利。

同時,美國股市在過去兩周的表現比全球同行低3%,而在2021年全年的表現則高出21%。美國市場正在失去吸引力。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀