上週末到本周,是美股對沖基金的艱難時刻,做多時被砸,轉頭做空又遭遇報復性反彈。在此期間,散戶的行為讓對沖基金的收益損失更加慘重。面高盛Prime的損益表顯示,一些大舉做空股票的基金出現兩位數的巨額虧損。

因此,在短短幾天內被重擊了太多次之後,或許“聰明的錢”終於吸取了教訓,而隨著美國標準普爾500指數 遭遇2020年10月以來最大回撤,對沖基金開始大幅度冒險,因為根據高盛Prime的最新更新,本周淨杠杆率降至一年低點。

美銀的一位類似分析師,也證實了去杠杆化的趨勢,該行的對沖基金客戶上周拋售了20多億美元的股票,以4月份以來最快的速度退出市場。

對沖基金為何迅速賣出股票套現離場?分析認為,年底前套現是避稅的常規操作,同時對沖基金也有鎖定了利潤落袋為安的需求。資料顯示,儘管近期對沖基金遭遇回撤,但它們中的大部分在年初至今還有約20%的盈利。

但導致對沖基金拋售套現的最大催化劑,仍然是美聯儲措辭的急劇變化,鮑威爾現在似乎下定決心要收緊流動性:“我們已經看到通脹更加持續。我們已經看到導致更高通脹的因素更加持續。”這導致投資者急於重新定價資產,加息將比投資者預期的要早要快。

22V Researc 的創始人Dennis DeBusschere 對媒體表示,許多人都認為,對沖基金近一周表現不佳導致科技股波動較大。他說:“在新變異病毒的我們也只能拋棄教科書,然後繼續前行。”

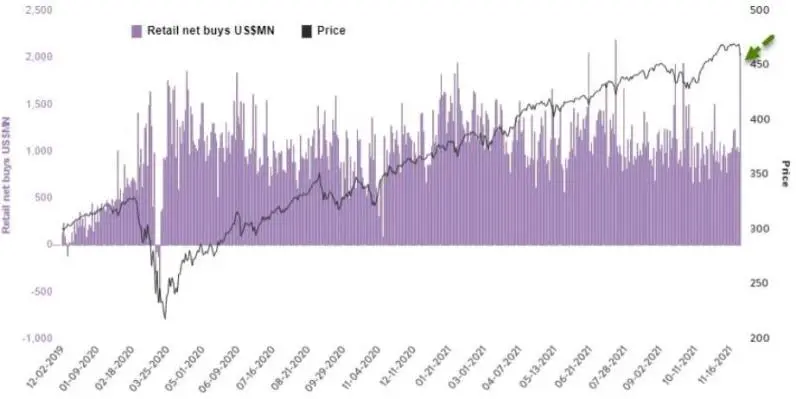

然而,當對沖基金賣出股票,大舉去杠杆化時,散戶投資者卻反其道而行之,購買了對沖基金出售的東西。根據Vanda Research,散戶股票購買量在上週五全球市場大跌期間,達到21億美;截止到週二,散戶投資者股票購買金額上升至22億美元的新紀錄。

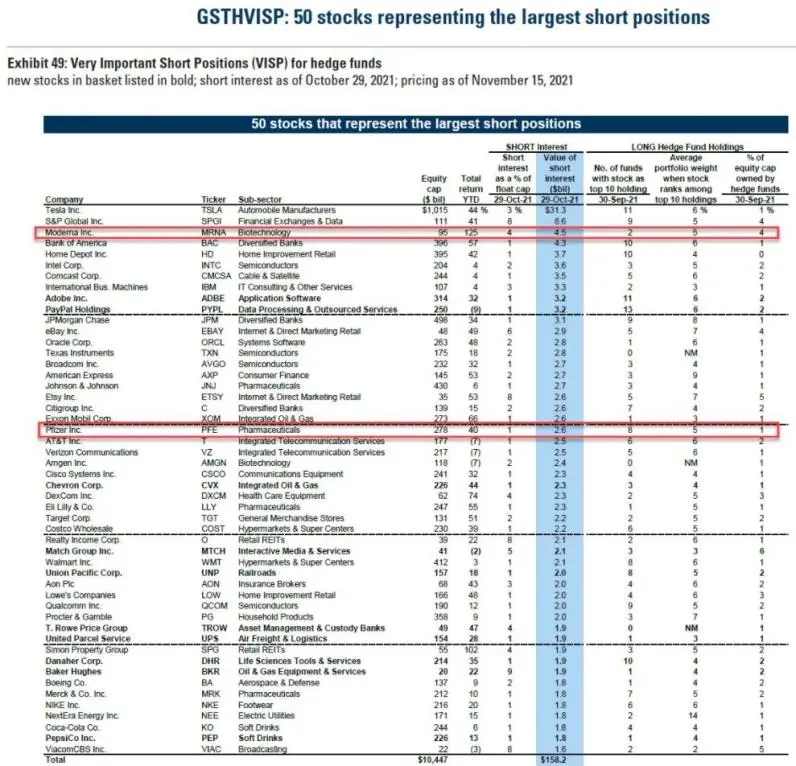

散戶投資者購買了哪些股票?Vanda Research表示,上週五,散戶投資者大舉買入了航空和能源等週期性股票,而本週二則大舉買入科技股。機構投資者的做法正好相反,上週五賣出週期性股票,本週二賣出科技股。

換言之,散戶忙著接盤對沖基金賣出的任何行業的股票。

Socorro Asset Management LP首席投資官Mark Freeman表示,職業經理人通常會更快地出售資產,因為他們面臨著業績檢驗的壓力。上周,對沖基金對昂貴科技股的集中押注適得其反,現在面臨著一個快速關閉的視窗,以支撐一年來表現參差不齊的局面。

這種對風險的厭惡,可能突顯了估值已經較高的科技股面臨新的回撤,它們通常在長期國債收益率飆升時被機構投資者拋售。然而,本週三,10年期國債收益率下滑,高盛科技股指數暴跌7.1%。

儘管Vanda Research認為強勁的散戶需求持續存在,意味著12月份股市的下跌空間有限,但野村證券建議在這種大跌是買入還是要謹慎。

策略師Chetan Seth和Amit Phillips在一份報告中寫道,投資者需要仔細評估“跌就抄底”是否是一個好策略,因為通脹上升意味著,如果omicron確實成為主要威脅,央行通過提供政策支持抑制波動的門檻更高。鷹派美聯儲和病毒不確定性的結合,意味著股市可能會波動,至少在聯邦公開市場委員會12月會議之前是如此。

正如前達拉斯聯邦儲備銀行負責人Richard Fisher先前警告的那樣,散戶投資者,乃至所有奉行跌就抄底的投資者正“領先于美聯儲,因為市場依賴于美聯儲慷慨……我們這樣做過……但我們必須通過一個聲明而不是行動來考慮,我們必須阻止市場對美聯儲的依賴。“

Richard Fisher 還說:“美聯儲造成了這種依賴,沒有經歷74年、87年、90年代末甚至2007-2009年的基金經理,他們只看到了一條單行道,當然他們很緊張。問題是,美聯儲要永遠去滿足它們對容易錢的餓求嗎?”

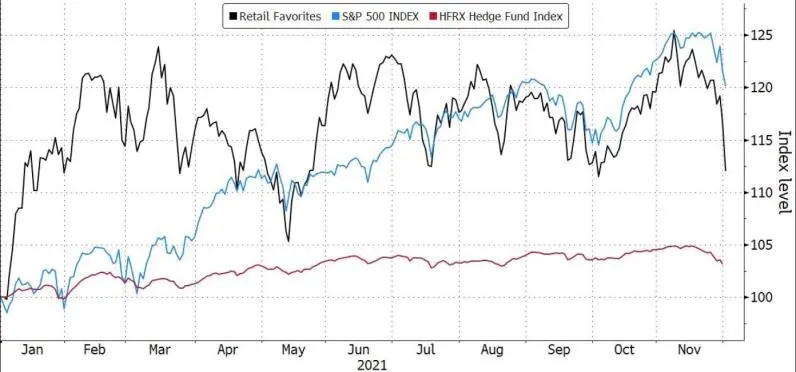

對沖基金在最近10年裡,表現並不好。或許這一次可能會有所不同:在2021年的大部分時間裡,對沖基金的業績表現還不錯。