近13萬人爆倉!比特幣逼近7萬美元大關,以太坊狂飆12%

這年頭,做股民真是越來越不容易,為了做好投資,連國際局勢都必須要關注了。最近,一場大洋彼岸的大選,就牽動了國內無數投資者的心。

11月21日,“天涯之國”智利舉行了總統和議會選舉,初選結果同時由左右兩派極端領袖的各一名代表獲得提名,這是這個國家自90年代恢復代議制以來,分歧最大的一次大選。

有意思的是,這個兩派執政理念是右翼偏美和左翼偏中,兩者的得票率也是相差無幾,還需要進行第二輪投票角逐。

遠在天邊的智利,又不是美國,這個國家的選舉為什麼值得A股投資者關心的?

答案很簡單。

礦!

智利是世界上最大的銅生產國,銅礦儲量占全球總量的23%,每年銅礦產量占全球開採總量的28%。玩期貨的人都知道,每次智利國內的銅礦一旦有異動,全球銅價都得抖一抖。

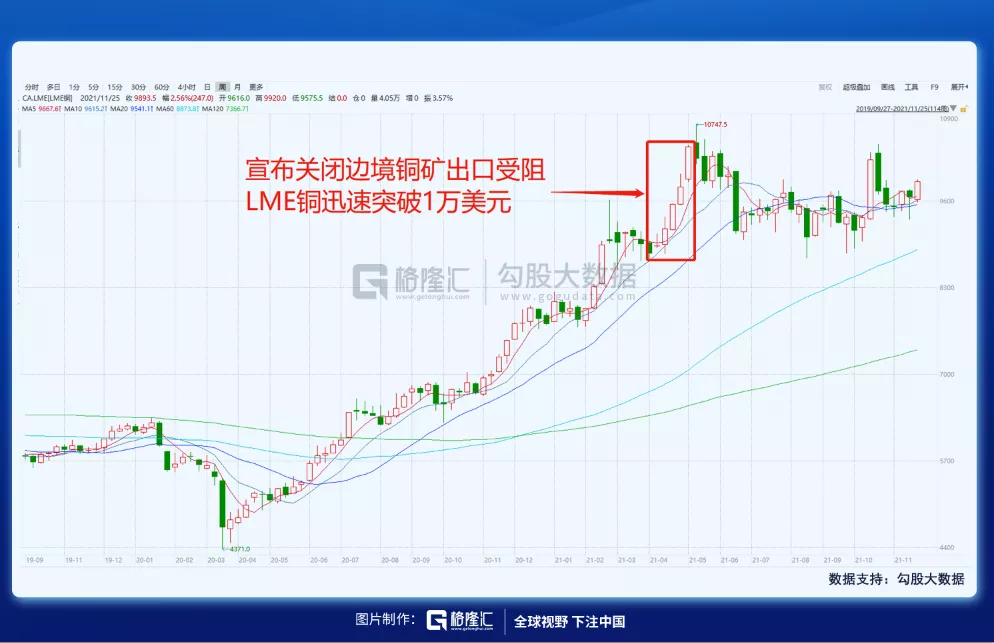

比如在今年年4月初,因為疫情原因,智利決定關閉邊境。就因為這一關閉,國際銅價一度突破每噸9000美元大關,全球銅業股也跟著一波狂漲。

同時智利也是全球第二大鋰原料供應國,與智利銅礦類似的情況也差不多。

目前領先的兩名候選人在對待礦業開採稅費相關的改革議題上,在立場上存在分歧。這也就意味著這場大選的結果,很可能會影響到未來全球三分之一銅礦和四分之一鋰礦的市場走向。

這輪選舉關乎到什麼?

如今,在全球搶鋰的大背景下,鋰礦成為各方爭奪的關鍵。

鋰之于新能源車,恰如石油之于燃油車,鋰礦也因此有“白色石油”之稱。

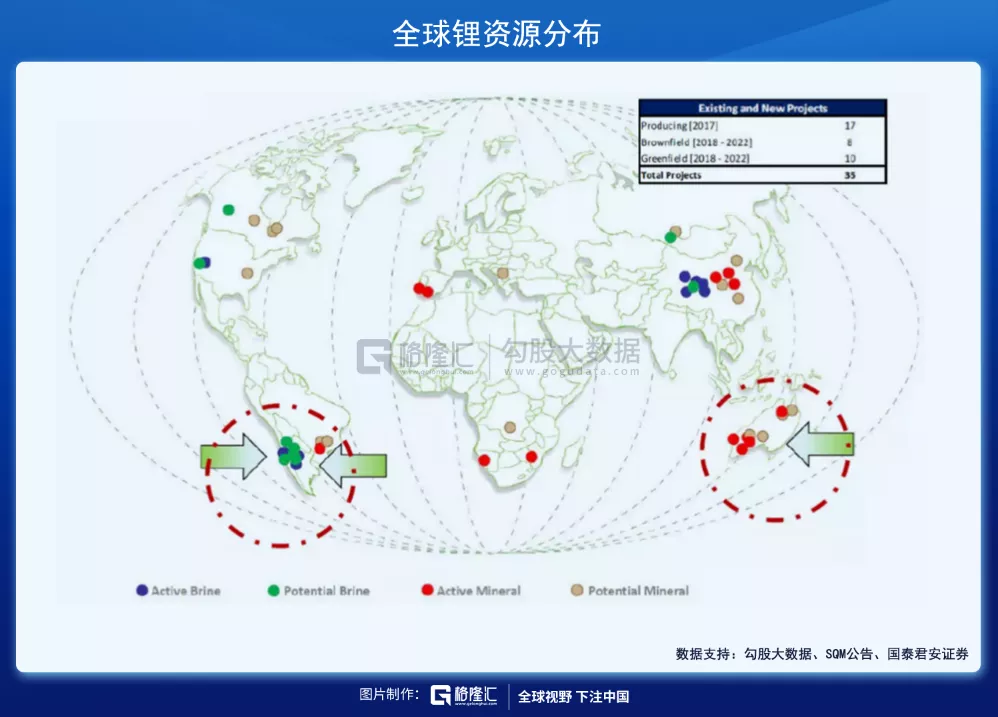

全球的鋰礦資源主要集中在澳洲和南美洲的“三湖七礦”裡。按全球的供應量來看,澳洲鋰礦占比為50%,南美鹽湖占40%,中國的鹽湖和礦山共10%。

目前,全球的鋰資源輸出基本有兩條產業鏈:

第一,從澳洲礦山開採,再運到中國加工成鋰化合物;

第二,從南美鹽湖開採,提取的鹵水直接在當地簡單加工成碳酸鋰等鋰化合物,再銷售到其他國家。

鹽湖在開採上更加容易,成本也更低。

目前在產的三大鹽湖分別是Olaroz、Hombre Muerto和Atacama,還有兩個正在開發的鹽湖Vida、Caui,均處於南美洲玻利維亞、阿根廷和智利三國的交界處,這裡也被業內人士稱作“鋰三角”。

在這片廣袤無垠的高原荒漠中,富含鉀、鎂、鋰、碘等鹽湖,全球已探明的70%鋰資源都儲藏在這裡,被視為下一個“海灣地區”。

其中,智利是已知鋰儲量最大的國家和全球第二大鋰原料供應國,擁有全球已探明鋰礦儲量的52%,2020年智利鋰原料的產量約1.8萬金屬噸,占全球22%。

根據海關資料,在我國2020年進口的碳酸鋰中,智利占比74%,並且我國也有幾個巨頭已經出手對智利的鋰礦買買買,所以你說智利的鋰礦對我國的影響大不大?

目前,智利國內正在討論一部新憲法和一項有爭議的採礦特許權法案,後者可能將大幅提高採礦業的稅費。此外,新的冰川保護法也可能會影響到一些重要礦山的生產。

現在,智利左翼黨派主張收緊該國的鋰開採業務相關條款,提高特許權使用費。

特許權使用費,即政府收取的金額將以產出而非利潤作為基礎。以銅礦為例,該國目前大約有14個大型銅礦的生產成本高於每磅2.5美元,而當銅價超過4美元每磅時,該特選費用可能會升至75%。

在智利,SQM公司是目前全球第二打的鋰業巨頭之一,在很多智利左派的人看來,SQM開採阿塔卡瑪鹽湖的資源致富,是拿國家的資源肥了私人的錢包。所以如果這個主張獲得通過,SQM的採礦權也會受到影響。

比如在今年5月17日,智利選舉委員會公佈地方選舉結果時,因為左翼代表獲得了更多票房,直接導致了當天SQM在美股暴跌超10%。

而智利右翼領袖卡斯特則對礦企更加友好。他支持對稅法進行“模糊”的修改,反對大幅提高稅率,並且還承諾推動引進智利礦業的外國投資,以加快行業發展。

位於智利北部阿卡塔瑪鹽湖,是全球鋰濃度最高、儲量最大、開採條件最成熟的鹽湖。

然而因為其國內模糊的開採政策,多年以來也只有Albemarle (NYSE:ALB)(美國雅寶)和SQM (NYSE:SQM)(智利礦業公司)這兩家企業得以在阿塔卡瑪鹽湖開採鋰礦,目前這兩家企業都與中國大型材料廠和電池廠簽有供貨協議。智利國家礦業部也希望利用新的鋰需求浪潮,在短期內,作為經濟恢復的一部分,在未來幾年將增加鋰礦的出口。

但選舉將引發法律上的不確定性,在本就供需緊張的環境下,這一刺激使本來就漲勢兇猛的全球鋰價,漲得更加瘋狂了。

鋰,中國彎道超車的關鍵

“無鋰寸步難行”,從去年年底開始,鋰材料的價格一路飆升,身價暴漲4倍。每輛電動汽車需要約9千克鋰原料,在電動車替代燃油車的新時代中,誰掌握了鋰資源供應鏈,誰就能控制核心動力電池的未來。

現在,全球國家都把鋰礦的戰略意義提到了極高的位置。

美國方面,自2008年後,就不再對外公佈有關鋰資源儲量等資訊。上任總統特朗普還曾下達過命令,提高鋰等礦產的安全供應能力,以保護美國人的利益。

日本方面,2018年,軟銀集團投入80億日元取得加拿大內瑪斯卡鋰業9.9%的股權,而在此前,軟銀從來不會投資這種資源型重資產項目。

此外,特斯拉、豐田、寶馬等對鋰資源有直接需求的全球知名車企,都把自己的供應延伸到上游的鋰資源中。

中國企業們也打響了全球鋰礦爭奪戰。

目前全球銷售額前6家鋰資源企業,有3家來自中國,他們分別是天齊鋰業、贛鋒鋰業和江西雅寶。

雖然我們國內的礦產資源也很豐富,也不乏巨頭公司,但本地開採極不方便,因此國內企業的視線不約而同都瞄向了海外。

比較早的一項並購動作在2018年,天齊鋰業 (SZ:002466)拿出41億美元,成為智利SQM的第二大股東。

佈局最廣的則是贛鋒鋰業,其目前已在中國和澳大利亞都有自己的礦山,並與阿根廷的Cauchari-Olaroz 項目展開合作。預計在投產完成後,碳酸鋰的初期年產能將能達到4萬噸,並在3年內繼續加產2噸。

今年8月,贛鋒鋰業 (SZ:002460)還出資3.78億美元成功拿下Bacanora Lithium 公司,其在墨西哥的年產能高達2萬噸。

10月,寧德時代 (SZ:300750)、贛鋒鋰業、紫金礦業 (SS:601899)三家公司共拿出87億人民幣吃下阿根廷三座礦山。

僅10月份,國內的鋰資源公司共有137億元湧入海外礦產專案,巨頭們對鋰礦資源爭奪之激烈,堪稱炙熱。

從全球視角看,在這輪鋰礦爭奪中,中國的資本佔據了上風。

目前,中國的影響力幾乎涵蓋了動力電池中的每個元件,占全球鋰、鈷及其他原材料精製加工80%的市場。中國還主導了鋰金屬最終產品的供應,生產出全球近三分之二的鋰離子電池,並擁有全球大部分的鋰加工設備。同時,中國本身的鋰消費量也占全球總量的一半。

從全球視野來看,現在幾乎所有的主要國家都推出了各自的清潔能源替代計畫,其中用鋰電作為驅動力的新能源車是最大關鍵。

而對於中國來說,鋰資源的戰略意義尤其重大,說價值堪比石油,也不為過。

所以,我們看到,為什麼今年以來雖然宏觀市場環境趨勢不容樂觀,但在資本市場的鋰材料行業板塊卻是一番熱火朝天的景象,持續成為超級股票的誕生池。資本對於鋰材料的前瞻性預期,遠遠好于很多普通投資者的認知。

當下,整個鋰資源行業已處於持續供需失衡的狀態,所以價格才會持續上行,不排除未來幾年隨著供需缺口進一步擴大,到時候市場供應和價格演變形勢可能會更加嚴峻。

結語

縱觀歷史,當新的應用能源出現時,不論是一家公司還是一個國家,都要做好兩手準備。

於國家而言,一方面要始終保持對新技術的敏感度,如若不然,就會像高度依賴石油經濟的歐佩克國家,一旦能源形式更迭,對其經濟的打擊將是毀滅性的;另一方面則是盡可能地去掌握供應鏈上游,在電動化時代佈局鋰礦,和在石油時代投資油田是一個道理。

於公司來說,新舊能源交替這個時代性的產業大變局,必然也會誕生很多千載難逢的大機遇。現在,鋰電時代才剛剛開啟,就已經有很多企業成長為了千億市值超級巨頭,未來肯定還會有更多的巨頭冒出來。

那麼對於投資,我們又要做好怎樣的準備?

在石油時代,我們要關注的是歐佩克國家;在新能源時代,或許我們要開始多關注智利、玻利維亞和阿根廷這“鋰三角”了。